Tóm tắt: ĐÁNH GIÁ QUA 1 CÔNG TY MỚI LÊN SÀN. (MÀNG LỌC SỐ 1).

Bài viết lần đầu của chúng tôi về HUB, và cũng là 1 bài viết chủ yếu hướng dẫn về đánh giá 1 công ty mới lên sàn khi thông tin của công ty vẫn còn đang sơ khai. Đây là 1 công ty xây dựng và khu công nghiệp, bất động sản tại Cố đô Huế. Bài viết lần đầu nên chúng tôi sẽ tóm tắt kỹ ở phần I/ Lược sử về công ty để chúng ta có nhìn toàn cảnh của công ty từ đó chúng ta sẽ hiểu về công ty hơn (do công ty mới lên sàn năm 2019); đặc biệt là rủi ro để đánh giá. Còn những phần cơ hội chúng tôi sẽ Update bổ sung cùng phần 1 tại các phần sau.

Bài viết chỉ mang tính trao đổi về góc nhìn đánh giá toàn cảnh 1 công ty không có ý tưởng đầu tư hoặc trao đổi về vấn đề đầu tư ở bài viết này.

I/ Lược sử về công ty (Có thêm đánh giá cả phần: Thẩm định lãnh đạo, tỷ lệ cổ tức, tài chính các năm).

1.1. Sơ lược

Tiền thân của Công ty là một Đội xây dựng được thành lập tháng 5/1975 sau ngày giải phóng miền Nam, thống nhất đất nước.Năm 1976, Đội xây dựng được phát triển thành Công ty Xây dựng Bình Trị Thiên. Tháng 6/1989, thực hiện chủ trương chia tách tỉnh, Công ty Xây lắp Bình Trị Thiên được chia ra thành 3 đơn vị xây lắp thuộc 3 tỉnh Quảng Bình, Quảng Trị và Thừa Thiên Huế.

Năm 1999, công ty thực hiện dự án Khu dân cư Nam Vỹ Dạ (Huế) đặt nền móng đầu tiên cho hoạt động kinh doanh bất động sản

Năm 2000, công ty thực hiện triển khai kinh doanh hạ tầng Khu công nghiệp Phú Bài có quy mô 300 ha (khu công nghiệp đầu tiên tại Huế)

Năm 2003, chính thức đưa nhà máy gỗ công suất 10.000m3/năm đi vào hoạt động.

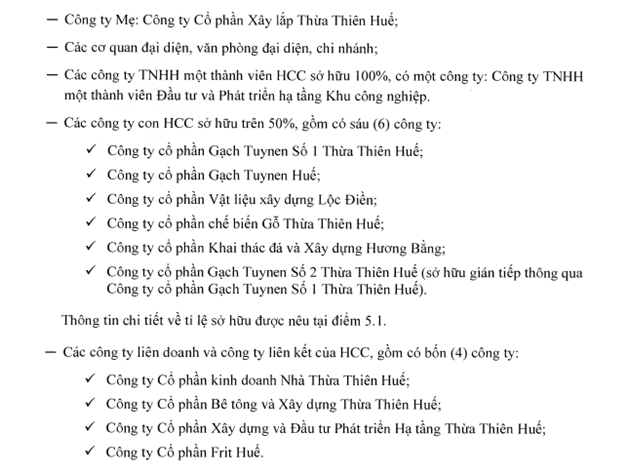

1.2. Sơ đồ tổ chức. (Ảnh 1+ 2)

Ảnh 1+2 : Sơ đồ các công ty con và liên kết với HUB.

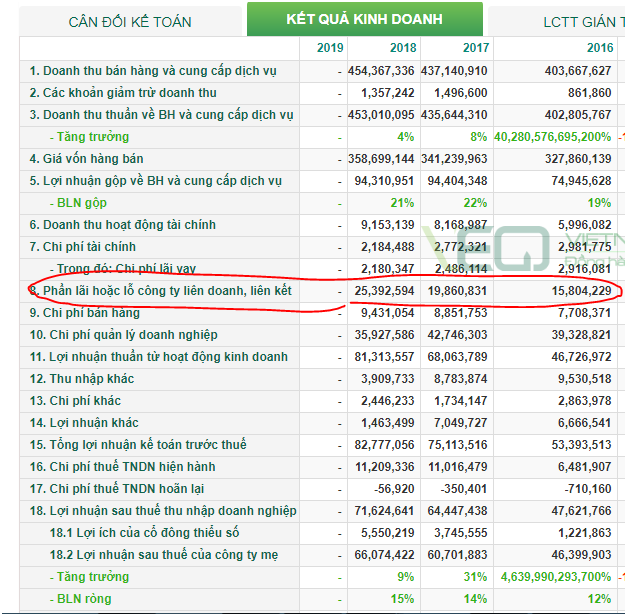

Trong sơ đồ này chúng tôi có lưu ý 1 công ty đặc biệt đó là Công ty cổ phần Frit Huế. Link tham khảo : http://www.frithue.com.vn/ . Hiện tại HUB đang góp 29.14%. Hằng năm công ty này chúng tôi nhận thấy tăng trưởng rất tốt. Hầu như phần tăng trưởng lợi nhuận của HUB ở phần lãi công ty liên kết đều đến từ Frit Huế. Năm 2018 đến 2017 tăng trưởng khoản mục này là cả về lợi nhuận được chia + cổ tức là 24 tỷ. Tỷ trong chiếm 30% tổng lợi nhuận trước thuế của HUB (82 tỷ năm 2018). Chính vì vậy khoản mục này biến động tăng giảm cũng tác động đến lợi nhuận trước thuế của HUB khá nhiều. Năm 2018 tăng 31% so với năm 2017. (Trong khi HUB chỉ tăng lợi nhuận cả năm 2018 là 9%)

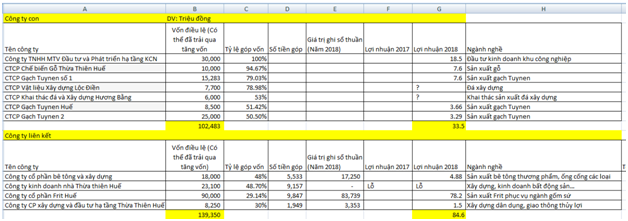

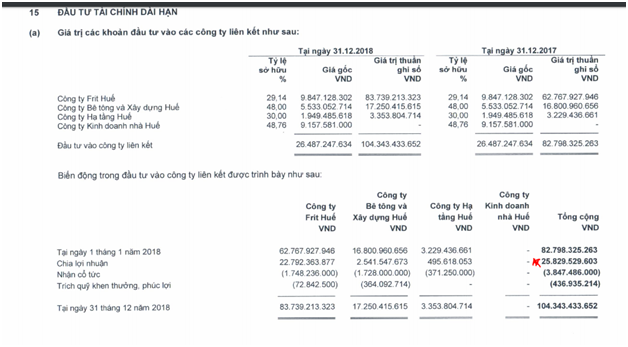

Ảnh 3: Cơ cấu sở hữu, lãi được chia từ các công ty liên kết

Ảnh 4 : Tốc độ tăng trưởng phần lãi công ty liên doanh, liên kết.

Chính vì tầm quan trọng của Frit trong HUB nên chúng ta cần chú ý tới công ty này và phân tích tốc độ tăng trưởng của công ty trong tương lai. Trong tương lai công ty Frit Huế cũng sẽ mở rộng công suất với sự hiệu quả này hứa hẹn sẽ đem lại lợi nhuận tương lai tốt cho HUB:

“Từ công suất thiết kế ban đầu chỉ 3.000 tấn Frit/năm với diện tích khoảng 01 hecta, hiện tại FRIT HUẾ đã đạt công suất 130.000 tấn Frit/năm với diện tích gần 7 hecta và dự kiến cuối quý III/2019 đạt công suất khoảng 150.000 tấn Frit/năm.

Bên cạnh đó, chúng tôi đang xúc tiến đầu tư thêm 01 nhà máy mới sản xuất Frit với sản lượng 120.000 tấn Frit/năm, nâng tổng công suất của FRIT HUẾ lên 270.000 tấn Frit/năm.”

Hiện tại theo giá trị đầu tư vào công ty liên danh liên kết đã xác định giá trị thuần của HUB vào Frit Huế là 90 tỷ (tính đến 30/6/2019). Đây là 1 tài sản có giá trị và chúng tôi kỳ vọng tài sản này sẽ tăng trưởng 15-20%/năm.

1.3. Cơ cấu cổ đông, tỷ lệ trả cổ tức cho cổ đông, những kế hoạch cũ trong quá khứ và việc thực hiện của ban lãnh đạo, sự minh bạch của ban lãnh đạo…

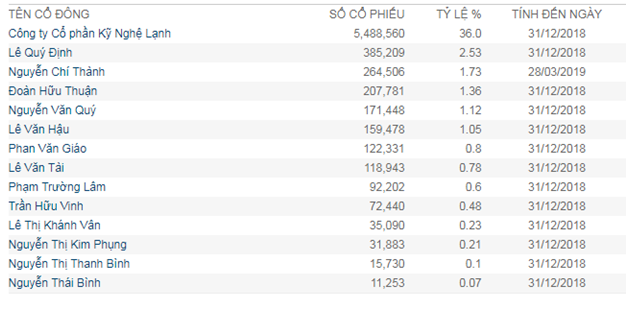

- Cơ cấu cổ đông của công ty chủ yếu nhất được sở hữu bởi công ty Cổ phần Kỹ Nghệ Lạnh (Mã chứng khoán: SRF) chiếm 36%. Các cấp lãnh đạo chỉ chiếm khoảng trên 10% số lượng cổ phần (trong đó chiếm chủ yếu là chủ tịch với 2,53%). (Ảnh 5 )

Nhìn vào cơ cấu cổ đông chúng tôi thấy rằng chưa có động lực quá lớn để chủ tịch làm việc hết mình cho công ty.(Lưu ý: Chúng tôi cũng không rõ về việc bên ngoài lãnh đạo của HUB chiếm bao nhiêu % công ty).

Tuy nhiên cơ cấu cổ đông này có những cổ đông lớn, uy tín ngoài ra chúng tôi còn biết có 1 cổ đông khá lớn là Dương Bá Khánh (Hiện đang làm người đại diện pháp luật của công ty CP Frit Huế (công ty liên kết với HUB đã nói ở trên)). Chính vì vậy cơ cấu cổ đông chúng tôi nghĩ rằng có nhiều cổ đông lớn uy tín nên sẽ đảm bảo an toàn cho cổ đông nhỏ lẻ chúng ta.

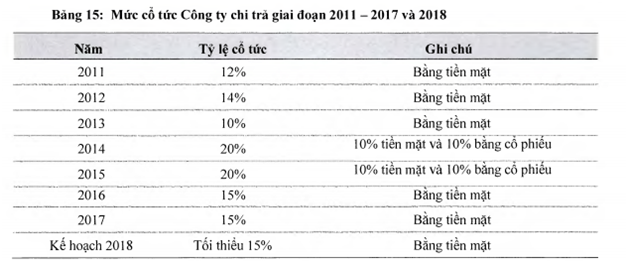

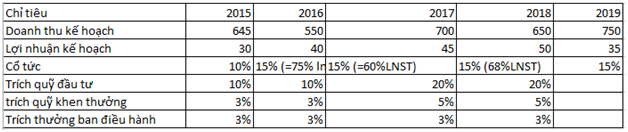

- Cổ tức: Do đặc thù là công ty nhà nước cổ phần hóa, nên việc này chúng tôi cũng không quá bất ngờ. Ngoài ra cũng đặc thù công ty nhà nước nên lịch sử trả cổ tức của công ty rất tốt, dao động từ 10-15% tiền mặt (có năm chia cả cổ phiếu) đều đặn từ năm 2011 đến nay. (Ảnh 6 )

Tuy nhiên tỷ lệ chi trả cổ tức của công ty/Lợi nhuận sau thuế 1 năm chúng tôi cho rằng khá là cao (Năm 2016 =75% LNST, năm 2017 = 60% LNST, năm 2018 =68% LNST). Chúng tôi cho rằng đây có lẽ là áp lực trả cổ tức theo con số tối thiểu từ nhiều năm của ban quản trị, ngoài ra chúng tôi cũng cho rằng 1 phần do công ty chủ tịch không nắm quá nhiều cổ phiếu công ty nên việc được trả cổ tức cao thường được ưa chuộng.

Ảnh 6: Cổ tức HUB

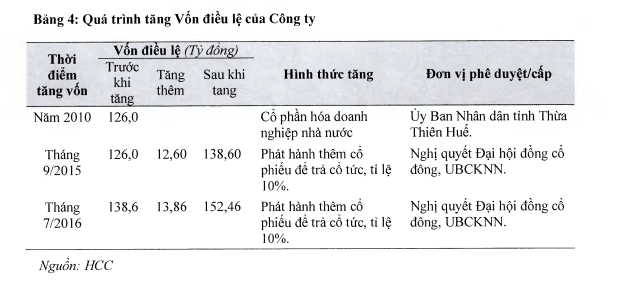

- Tăng vốn: Ngoài ra quá trình tăng vốn của công ty cũng diễn ra ít chỉ có 2 lần và lần gần nhất diễn ra trong năm 2016, đảm bảo không phát hành riêng lẻ trước khi lên sàn như nhiều công ty vẫn làm (mà nhà đầu tư hay nói phát hành giấy để “úp bô” nhà đầu tư)

Ảnh 7: Lịch sử phát hành cổ phiếu

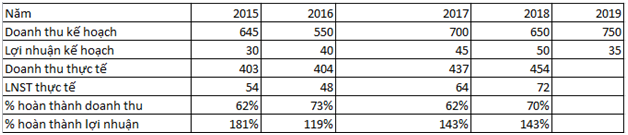

- Kế hoạch hoàn thành: Trong thời gian giao chỉ tiêu hằng năm công ty thường giao nhiều chỉ tiêu doanh thu đặt cao nhưng thường thực hiện được thấp, tuy nhiên kế hoạch lợi nhuận của công ty thường đặt ra vượt lên khá cao (Ví dụ năm 2018 doanh thu chỉ đạt 70% kế hoạch, nhưng lợi nhuận vượt 143% so với kế hoạch). Chúng tôi cho rằng dựa vào kế hoạch của công ty để dự đoán cho thời điểm tiếp theo không quá chính xác. (Ảnh 8)

Ảnh 8: Kế hoạch các năm HUB từ 2015-2019

Ảnh 8: Kế hoạch các năm HUB từ 2015-2019

- Lương thưởng cho ban lãnh đạo, cán bộ công nhân viên các năm:

Phải nhận thấy rằng công ty có sự lương thưởng cho ban lãnh đạo và cán bộ công nhân viên khá là cao. Ngoài việc hằng năm chi trả cổ tức cao ra lãnh đạo công ty hằng năm vẫn nhận được khoảng 3% lợi nhuận sau thuế trong nhiều năm liền (do kế hoạch công ty đặt ra các năm thường thấp). Quỹ khen thưởng phúc lợi cũng là 5%/năm đều trong nhiều năm gần đây => 1 năm cổ đông đã mất 8% trong số tiền lợi nhuận sau thuế của công ty. Chính vì vậy khi chúng ta tính EPS của công ty mẹ chúng ta cần lấy EPS/1.08 thì sẽ ra con số chính xác hơn là EPS mà công ty mẹ để lại cho cổ đông. Ví dụ năm 2018 lợi nhuận sau thuế của công ty mẹ là 66 tỷ => EPS là 4.329 đồng/cổ phiếu => EPS cổ đông nhận là 4.329/1.08= 4.008 đồng/cổ phiếu => PE công ty sẽ thay đổi. Với thị giá 23.000đồng/cổ phiếu thì PE sẽ là 5.75 lần trong năm 2018 chẳng hạn. (Ảnh 9 )

Ảnh 9: Phần trích quỹ khen thưởng, tỷ lệ cổ tức/lợi nhuận sau thuế các năm 2015-2019

Ảnh 9: Phần trích quỹ khen thưởng, tỷ lệ cổ tức/lợi nhuận sau thuế các năm 2015-2019

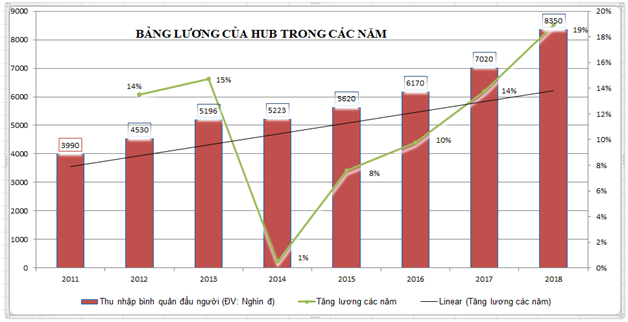

Ngoài ra chúng ta cũng nhìn thấy việc lương của công ty có xu hướng tăng khá mạnh trong những năm gần đây, đặc biệt là phần chi phí quản lý cũng chiếm tỷ trọng khá cao (mà trong đó chủ yếu là lương). (Ảnh 10).

Ảnh 10 : Lương bình quân hằng năm và tốc độ tăng trưởng lương.

Ảnh 10 : Lương bình quân hằng năm và tốc độ tăng trưởng lương.

Nhìn chung do đặc thù công ty nhà nước và ban lãnh đạo không nắm giữ cổ phần quá nhiều tại công ty chính vì vậy động lực phát triển cũng không quá nhiều, việc chia lương thưởng nhiều trong các năm và tỷ lệ chi cổ tức cũng khá cao chúng tôi thấy rằng nguồn vốn giữ lại cho công ty để phát triển công ty sử dụng chưa được tối ưu. Cá nhân chúng tôi cũng dự đoán 1 phần do ban lãnh đạo công ty không nắm nhiều cổ phần công ty nên điều đó cũng có thể hiểu 1 phần nào đó, ngoài ra ban lãnh đạo công ty cũng là người gắn bó gần như cả đời với công ty (điểm cộng) và việc chia sẻ cổ tức đều đặn cho cổ đông hằng năm nên chúng tôi cũng đánh giá tương đối chấp nhận được với ban lãnh đạo dù họ chỉ đang làm thuê mà thôi.

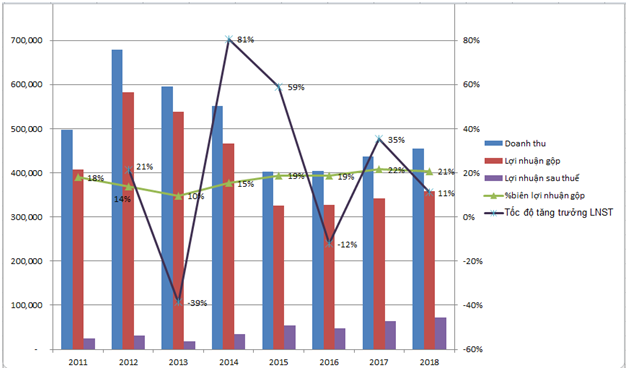

1.4. Tình hình hoạt động của công ty trong các năm trước.

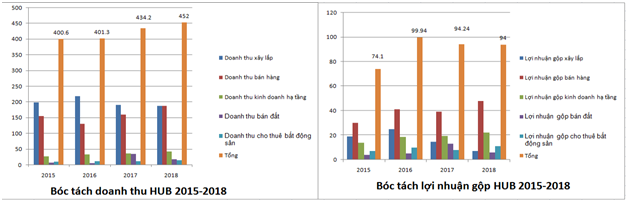

(Ảnh 11+12) Doanh thu các mảng bóc tách và lợi nhuận gộp các mảng bác tách 2011-2018

(Ảnh 11+12) Doanh thu các mảng bóc tách và lợi nhuận gộp các mảng bác tách 2011-2018

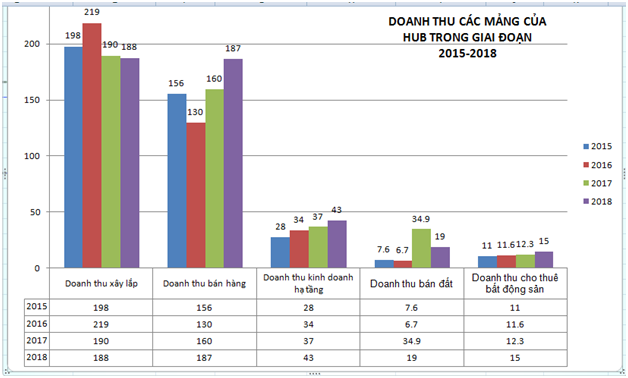

Nhìn vào thời gian gần đây giai đoạn 2015-2018, Doanh thu của công ty tăng trưởng nhẹ, chủ yếu đóng góp đến tư 2 mảng là xây lắp và bán hàng (Chiếm >80%). Trong đó năm 2018, 2 mảng xây lắp và bán hàng đã có doanh thu ngang nhau. Mảng xây lắp trong giai đoạn 2015-2018 ngày càng suy giảm so với giai đoạn 2011-2014, do các công trình đầu tư công ở Huế ngày càng bị thu hẹp lại khiến cho HUB giảm dần doanh thu xây lắp ở phần này. Các mảng doanh thu khác hầu như tăng trưởng đều dẫn tới giai đoạn 2015-2018 tổng doanh thu của HUB có tăng trưởng nhẹ. Điều đáng lưu ý là doanh thu mảng bán vật liệu có sự tăng trưởng rất tốt thể hiện qua (ảnh 13) trong đó mảng gạch xây dựng là bán gia tăng tốt nhất.

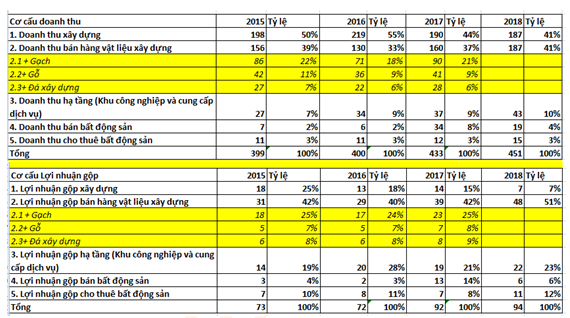

(Ảnh 13) Bóc tách doanh thu, cũng như lợi nhuận gộp giai đoạn 2015-2018.

(Ảnh 13) Bóc tách doanh thu, cũng như lợi nhuận gộp giai đoạn 2015-2018.

Tuy mảng xây lắp chiếm tỷ trọng lớn trong doanh thu nhưng nhìn vào (Ảnh 13) chúng ta thấy rằng lợi nhuận gộp của mảng xây lắp ngày càng giảm dần, trong năm 2018 nhìn vào màu xanh nước biển trong (Ảnh 13) chúng ta thấy rằng mảng xây dựng chiếm tỷ trọng rất thấp (khoảng 8% tổng biên lợi nhuận gộp). Tuy vậy, mảng bán hàng của HUB lại giữ cả tỷ trọng doanh thu và tỷ trọng biên lợi nhuận gộp đều cao (Chiếm 41% tổng doanh thu và chiếm 45% tổng lợi nhuận gộp). Ngoài ra mảng kinh doanh hạ tầng của HUB cũng cho biên lợi nhuận gộp rất cao (theo biên lợi nhuận gộp riêng mảng này là 22% / tổng lợi nhuận gộp rất tốt, mặc dù doanh thu chỉ chiếm tỷ trọng thấp).

Như vậy nhìn vào ảnh ( 14 ) cũng như nhận xét trên, chúng ta có thể đưa ra kết luận rằng giai đoạn gần đây 3 mảng đang đem lại hiệu quả cao cho HUB chính là mảng bán hàng vật liệu xây dựng + mảng kinh doanh hạ tầng + cho thuê bất động sản. Và 3 mảng này tăng trưởng tốt chính là động lực cho HUB tăng trưởng trong giai đoạn gần đây.

Ảnh 14: Các con số các bóc tách các mảng của HUB giai đoạn 2015-2018

Ảnh 14: Các con số các bóc tách các mảng của HUB giai đoạn 2015-2018

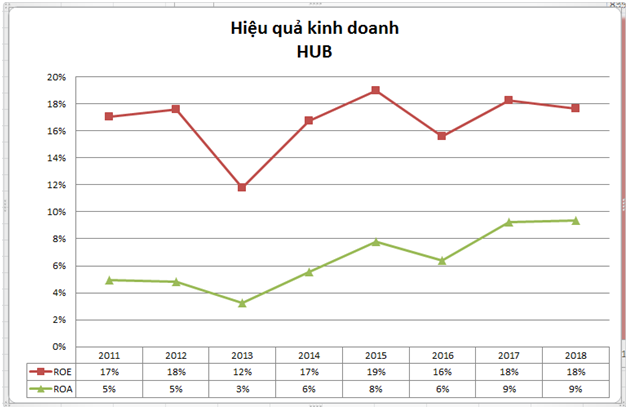

Hiệu quả kinh doanh:

Về hiệu quả kinh doanh, quản lý của HUB. Chúng tôi đánh giá hiệu quả của HUB là tương đối tốt khi ROE liên tục nhiều năm đạt >16%, trong đó năm 2018 đạt là 17%, tương đối tốt. (Ảnh 15)

Ảnh 15: Hiệu quả kinh doanh qua ROA, ROE các năm 2011-2018

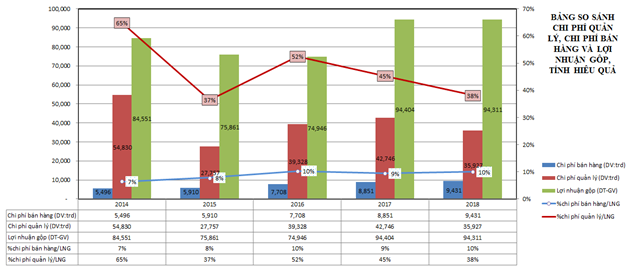

Ngoài ra trong mảng vận hành quản lý chi phí của công ty thì chúng tôi thấy rằng công ty quản lý chi phí cũng tạm ổn. Khi chi phí quản lý chiếm tỷ trọng rất cao, năm 2018 chiếm 38%, tuy nhiên đang có xu hướng giảm dần xuống.

Ảnh 16: Chi phí quản lý các năm của HUB

Ảnh 17 Nợ vay của HUB

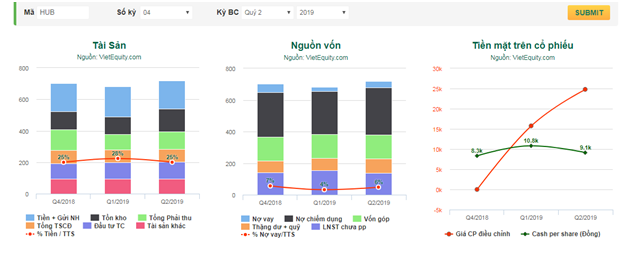

Về nợ vay của HUB chúng tôi đánh giá rất an toàn, khi tiền mặt đang chiếm 25% tổng tài sản, trong khi nợ vay chỉ chiếm 6%/tổng nguồn vốn. -> Gần như không vay nợ.

Kết luận: Nhìn chung các chỉ số tài chính của HUB khá ổn. Chúng tôi đánh giá cao việc điều hành này của ban lãnh đạo, mặc dù ban lãnh đạo cũng chỉ đang làm thuê. Tuy nhiên với việc doanh thu và lợi nhuận gộp đều đi ngang trong 2 năm 2017-2018 chúng tôi thấy rằng công ty đang thiếu 1 vài động lực tăng trưởng mạnh nữa để thúc đẩy tiềm năng của công ty trong quá khứ.

Nhìn chung xong phần 1 chúng tôi chỉ nêu tóm lại HUB là 1 công ty có thể đầu tư được nếu như có được đầu tư về tăng trưởng thực sự xuất sắc. Bài viết phần 2 chúng tôi sẽ đi sâu về phần này để trao đổi. Hiện tại ở bài phần 1 chúng tôi chỉ đưa ra 1 góc nhìn về quá khứ của công ty để đánh giá sơ qua cũng như nhìn về đội ngũ lãnh đạo, lịch sử công ty để có thể xem xét đồng hành, đặc biệt đối với các công ty mới lên sàn.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–