Tối qua theo giờ Việt Nam, sự kiện được chờ đợi nhất là Mỹ công bố chỉ số CPI. Trước đó, thị trường đã đi khá giống với những nhận định trong 2 báo cáo cũ của chúng tôi trong tháng 9, Dow Jones thủng đáy hồi tháng 6 còn VNIndex vẫn đang trong quá trình dò đáy. Nhà đầu tư quan tâm có thể đọc lại tại 2 link dưới đây:

Link: https://langtubuonnuocmam.com/dowjones-va-nasdaq-co-kha-nang-pha-day-sau-cuoc-hop-fed-22-9/

Trước khi phân tích cụ thể, chúng tôi điểm qua một vài thông tin trọng yếu được công bố trong báo cáo CPI tháng 9 tối qua:

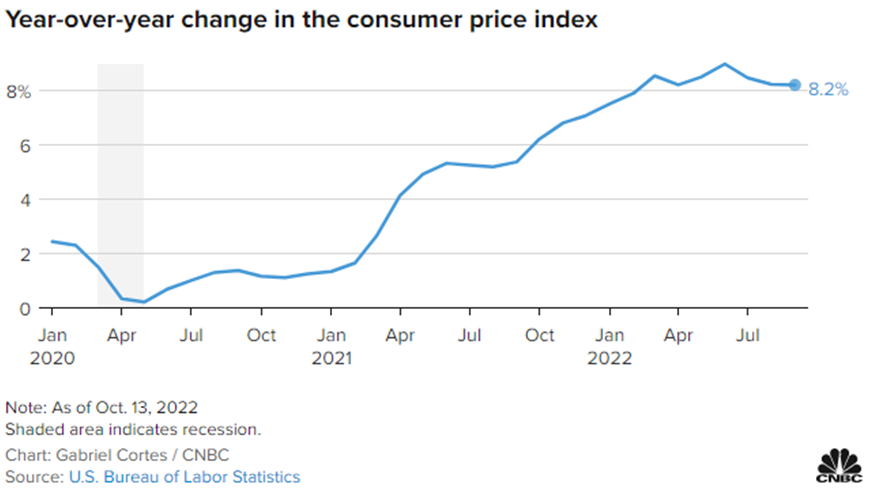

- Lạm phát tăng 8,2% so với một năm trước – nhiều hơn dự kiến bất chấp việc lãi suất tăng đáng kể thời gian qua. Tín hiệu tích cực duy nhất có lẽ là mức tăng này nhẹ hơn mức 8,3% của tháng 8. (Hình 1)

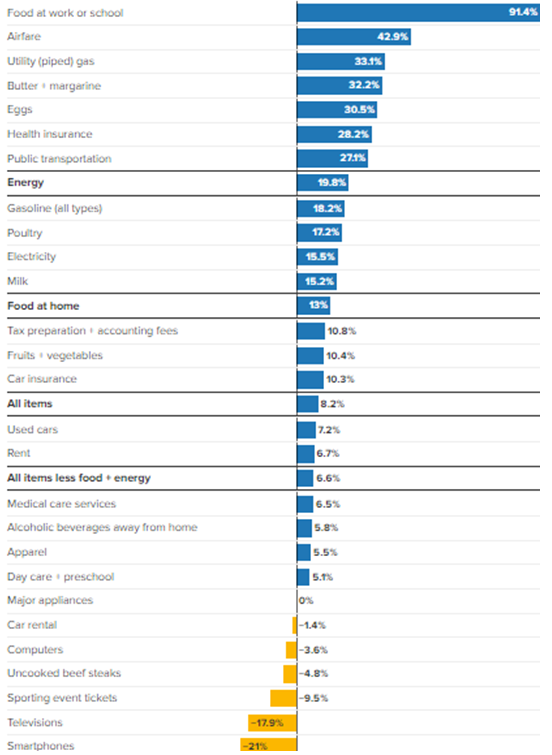

- Theo Cục Thống kê Hoa Kỳ, mức tăng chủ yếu ghi nhận do chi phí nhà ở, thực phẩm và chăm sóc y tế, trong đó giá thực phẩm đóng vai trò quan trọng nhất vào lạm phát những tháng gẩn đây. Chỉ số “Thực phẩm tại gia” tăng mạnh 13% so với tháng 9 năm ngoái. Tuy giảm nhẹ so với hồi tháng 8 (13,5%) nhưng vẫn thuộc top tăng lớn nhất trong 12 tháng trong vòng 40 năm trở lại đây, kể từ tháng 3/1979.

- Giá năng lượng cũng là một nhân tố đáng chú ý khi phân tích rổ CPI của Mỹ. Nhóm mặt hàng bao gồm xăng, dầu mazut, điện và các mặt hàng liên quan tăng 19,8%. (Hình 2)

Nguồn: CNBC – https://www.cnbc.com/2022/10/13/heres-the-inflation-breakdown-for-september-2022-in-one-chart.html

Vậy báo cáo này đang nói lên cho chúng ta những vấn đề gì:

- Đầu tiên, với dữ liệu lạm phát như được công bố thì việc FED tăng lãi suất lên 0,75% trong kì họp 3/11 sắp tới là chắc chắn, và còn 1 kì họp ngày 15/12 còn bỏ ngỏ, tuy nhiên chắc chắn mức tăng sẽ từ 0.5 trở lên hoặc cao hơn tùy vào báo cáo lạm phát tháng 10-11.

- Thứ hai, có thể thấy dù FED đã rất mạnh tay trong thời gian gần đây trong nỗ lực kìm chế lạm phát, nhưng những gì họ làm là chưa đủ. Chúng ta nên biết rằng FED rất hay “quay xe” và nếu lạm phát cứ như này thì con số lãi suất thực tế cuối năm 2022 và 2023 sẽ cao hơn mốc mục tiêu 4,4% và 4,6% mà cuộc họp tháng 10 vừa qua đề cập đến. Nhà đầu tư cần chuẩn bị tâm lý ông Powell có thể phát đi những lời nói diều hâu hơn thời gian qua, bao gồm cả việc tăng mạnh lãi suất hơn mốc đã công bố.

Tổng kết lại, thì báo cáo CPI này hoàn toàn không thỏa mãn sự kì vọng của thị trường là lạm phát giảm, FED chậm lại đà tăng tốc độ lãi suất để chứng khoán có sự hồi phục trong thời gian tới. Thế nhưng DJs lại có một cú “quay xe” chóng mặt khi có lúc chỉ số này mất tới 550 điểm nhưng có lúc vọt lên +958 điểm – tương ứng với biên độ 1.500 điểm trong phiên. Chốt phiên giao dịch, chỉ số này vọt 827,87 điểm – tương ứng tăng 2,83%. Vậy điều gì đã diễn ra trong phiên ngày 13/10 (theo giờ Mỹ) vậy? (Hình 3)

Chúng tôi đã tham khảo nhiều tờ báo uy tín như CNBC, Bloomberg cùng ý kiến của nhiều chuyên gia nhưng dường như không ai đưa ra được lí do giải thích phù hợp cho phiên hồi mạnh mẽ sau khi báo cáo CPI được công bố. Tất cả đều cho rằng đó là một phiên hồi kỹ thuật khi các chỉ số đã quá bán và tin xấu đã được công bố hết. Cũng có quan điểm cho rằng các ndt có vị thế bán khống đã cover hàng lại.

Theo quan điểm của team, việc hồi theo dạng không có thông tin hỗ trợ, không theo logic thông thường thì nhiều khả năng sẽ lại giảm điểm khi gặp các mốc kháng cự ở trên. Vùng kháng cự gần nhất là 31k – 31,5k điểm, và nhiều khả năng Mỹ sẽ đảo chiều giảm điểm ở vùng này.

Sắp tới, FED có 2 kì họp vào tháng 11 và tháng 12 để quyết định, cùng với đó là các báo cáo lạm phát tháng 10 và tháng 11 được công bố xen kẽ. Đây sẽ là những thông tin hỗ trợ cần nhà đầu tư theo dõi sát sao trong giai đoạn này.

Trên đây là những thông tin và phân tích của team về báo cáo CPI ở bên kia bán cầu, vậy Thị trường Chứng khoán Việt Nam trong giai đoạn tới sẽ giao dịch theo chiều hướng như nào?

- Đầu tiên cần phải nói về vấn đề tỷ giá và lãi suất trong thời gian tới. Chúng tôi tham khảo một số nguồn thì hiện tại NHNN vẫn đang giữ tỷ lệ bao phủ nhập khẩu ở mốc 12 tuần theo khuyến nghị của IMF, tạm thời chưa nâng được tỷ lệ này lên khi mà FED vẫn đang giữ thế diều hâu. Hiện nay, tỷ giá đang lầm lũi tìm đỉnh cao mới mà không hề có dấu hiệu hạ nhiệt. Tính từ đầu năm đến giữa tháng 10, tỷ giá đã tăng đến 5,68% (Hình 4). Vì thế, chúng tôi tin rằng lãi suất huy động cũng sẽ phải dần tăng lên mốc 9-10% tối thiểu như chúng tôi đã dự đoán trong báo cáo trước để kìm chế mức tăng tỷ giá hiện nay. Việc lãi suất có tăng thêm trong thời gian tới hay không, hoàn toàn phụ thuộc vào thị trường Hoa Kỳ, nhưng chúng tôi cho rằng khó mà lãi suất giảm được trong vòng 1 tháng tới khi các báo cáo cho thấy lạm phát vẫn đang giành được chiến thắng trong cuộc chiến này.

- Thứ hai, hiện tại thị trường đang dồn dập nhận những tin xấu về bắt bớ, gần đây nhất là của Vạn Thịnh Phát. Thời gian gần đây Chính phủ đang rất mạnh tay xử phạt những sai phạm về trái phiếu, nên rất khó dự đoán điều gì sẽ xảy ra, công ty nào sẽ bị gọi tên. Cùng với đó là lãi suất – kẻ thù của chứng khoán – đang trên đà tăng rất mạnh và chưa dừng lại tại đây. Từ 2 yếu tố này, có thể nhận thấy dòng tiền rút ra sẽ làm thanh khoản của thị trường cạn dần, và thanh khoản nhiều khả năng sẽ về mốc 7-8k tỷ/phiên chứ không còn rực rỡ như 2 năm đỉnh cao đã qua.

- Thứ ba, thị trường Bất động sản sẽ rơi vào trạng thái đóng băng trong một thời gian dài sắp tới do các động thái không mang tính support cho thị trường vừa rồi:Room Tín dụng khó khăn,trái phiếu siết chặt, lãi suất tăng cao.

Vậy qua những yếu tố trên, chúng tôi đưa ra một vài kết luận như sau:

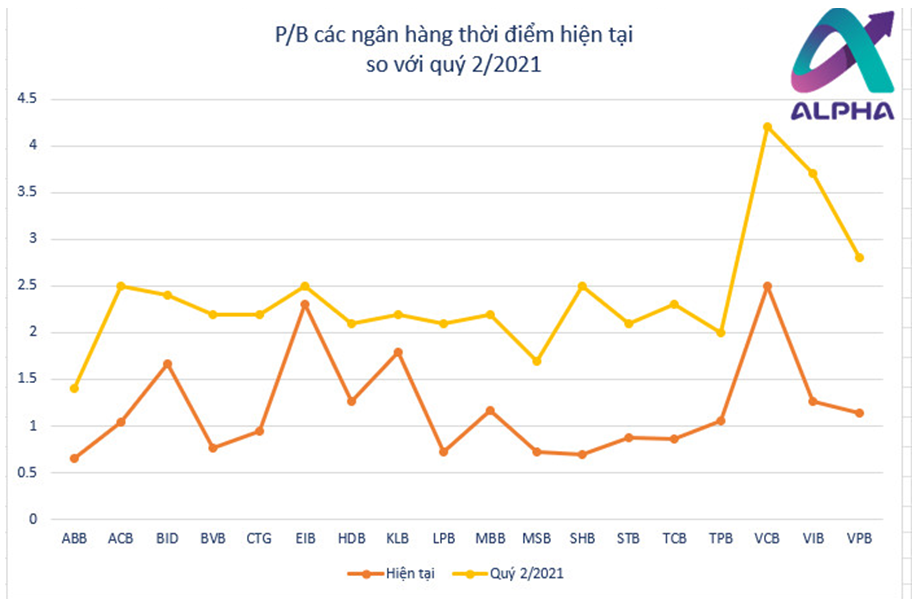

- Thị trường Việt Nam cũng sẽ có những nhịp hồi kỹ thuật, khi mà RSI quá bán và có lúc xuyên thủng mốc 20. Về cơ bản, nhiều cổ phiếu ngân hàng đã về PB dưới 1, tạo ra tâm lý bắt đáy. Nhóm ngành này vốn hóa chiếm đến 30% tổng vốn hóa Vnindex, nên việc nhóm cổ phiếu này ngừng rơi sẽ tạo tâm lý ổn định hơn cho thị trường. (Hình 5)

Nguồn: Chứng khoán Alpha.

- Tuy nhiên, khi đà hồi phục này kết thúc thì thị trường sẽ gặp những ngưỡng kháng cự tiếp theo. Chúng tôi cho rằng mốc khả dĩ hơn là 1100 – 1150 thay vì mơ tưởng về mốc 1200 – 1250 như trước đây. Bởi trong 2 tuần tới là khoảng thời gian khá ngắn mà thông tin hỗ trợ thì lại không đủ để kéo thị trường hồi mạnh mẽ được. Chúng tôi cho rằng nhịp hồi sẽ kết thúc vào cuối tháng này hoặc nếu thị trường chạm mốc 1100-1150, trước khi FED họp và ngày 3/11.

Tổng kết lại, theo ý kiếm của team thì thị trường chỉ có thể có trend đi lên bền vững khi và chỉ khi có một trong các yếu tố sau xảy ra:

- Báo cáo lạm phát tháng 10 giảm mạnh, nên việc cần làm là lưu ý mốc timing ngày 13/11 khi Mỹ ra báo cáo CPI. Đây sẽ là key chính quyết định hướng đi sắp tới của thị trường chứng khoán cả thế giới.

- Nga kết thúc chiến tranh với Ukraine, các chuỗi cung ứng được khôi phục trở lại, giá các mặt hàng trở lại mức ổn định. Tuy nhiên chúng tôi đánh giá điều này khó xảy ra được trong thời điểm này, mà việc ngồi chờ báo cáo CPI sẽ là khả thi hơn trong ngắn hạn.

Trên đây là đánh giá của team về sự kiện Mỹ công bố CPI, và nhận định hướng đi của thị trường chứng khoán Việt Nam trong giai đoạn tới.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-