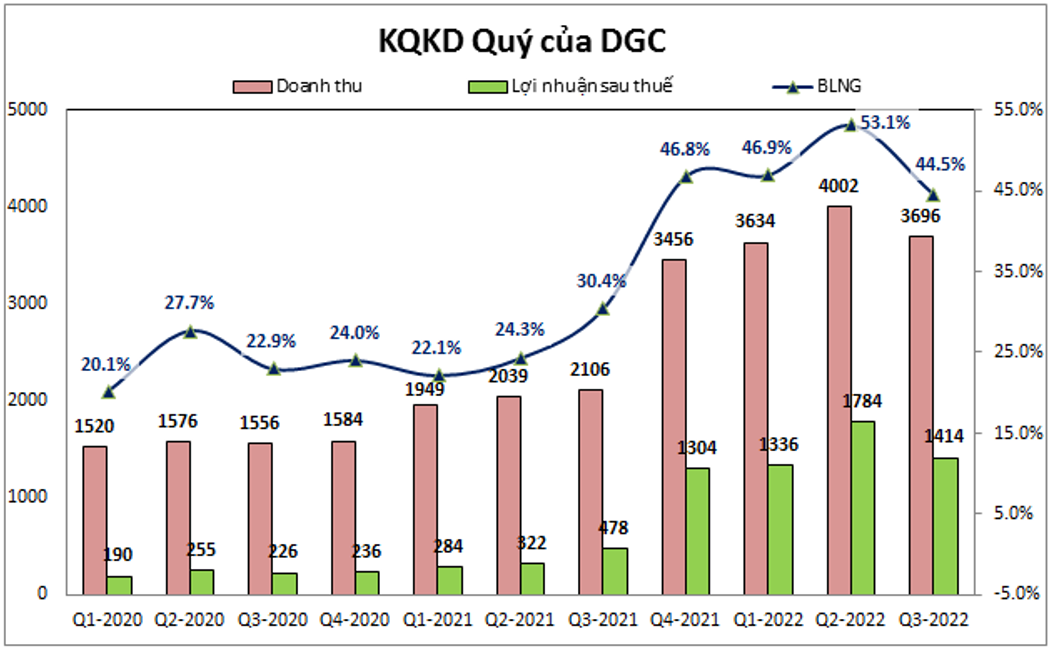

DGC vừa công bố kết quả kinh doanh quý 3 với kết quả tăng trưởng mạnh so với cùng kỳ khi doanh thu đạt 3,696 tỷ đồng, tăng mạnh 75.5% yoy, lợi nhuận sau thuế đạt 1,414 tỷ đồng, tăng 195.8% yoy. Đây là con số hết sức ấn tượng trong kỳ báo cáo quý 3 năm nay. Tuy nhiên như bài viết update báo cáo tài chính quý 2 của chúng tôi đã có nói rất rõ rằng quý 3-2022 sẽ là quý tăng trưởng mạnh cuối cùng của DGC trong năm 2022 và 2023 tới (Hình 1). Đỉnh lợi nhuận và đỉnh giá cổ phiếu cũng đã nằm tại quý 2-2022 ( cụ thể quý nhà đầu tư có thể đọc lại báo cáo quý 2 tại link sau: https://langtubuonnuocmam.com/dgc-update-kqkd-quy-2-2022/

Như hình dưới đây chúng ta có thể thấy tuy kết quả kinh doanh Q3 của DGC tăng mạnh so với cùng kỳ nhưng nếu so với quý 2 thì đã có sự sụt giảm và chúng ta cũng có thể thấy Q3-2022 đã là quý tăng trưởng mạnh thứ 4 liên tiếp của công ty. (Hình 2)

Như vậy để Q4-2022 và 2023 sắp tới DGC tiếp tục tăng trưởng mạnh trên 1 nền kết quả kinh doanh rất cao là điều rất khó khăn, trừ khi công ty phải có động lực mới để tiếp tục đưa công ty tăng trưởng tiếp. Cụ thể liệu có động lực nào khác không và xu hướng kết quả kinh doanh các quý tới của DGC sẽ như thế nào chúng tôi sẽ phân tích và bóc tách trong phần dưới của bài viết.

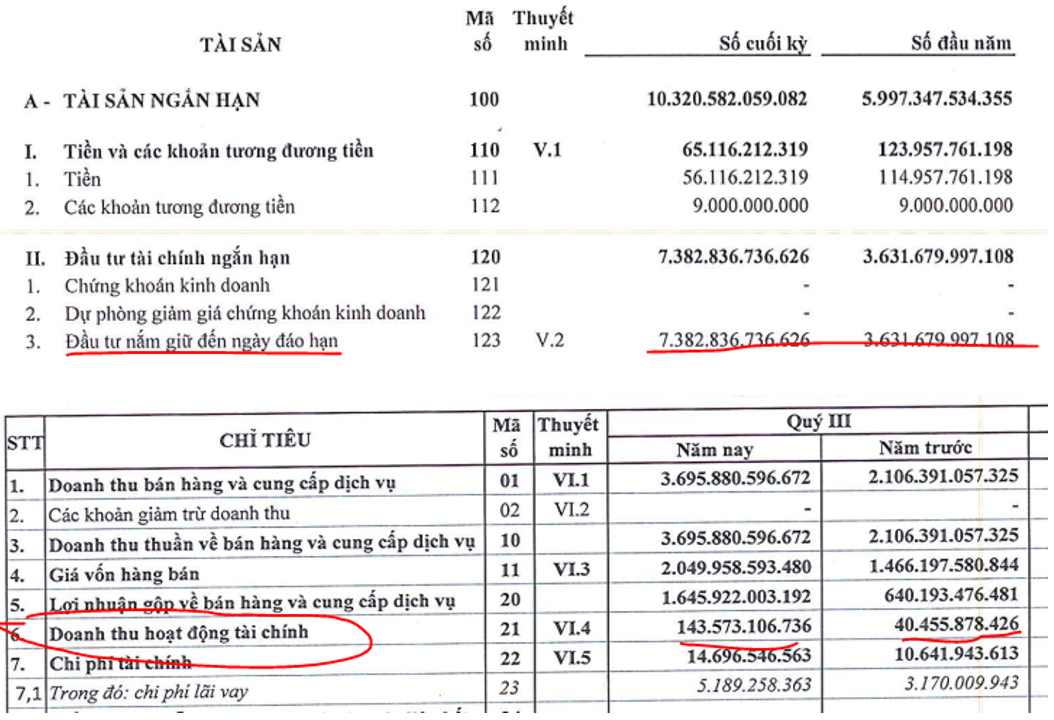

Ngoài đóng góp từ mảng kinh doanh chính thì tại báo cáo quý 3-2022 chúng ta có thể thấy khoản tiền gửi ngân hàng của DGC tăng lên đáng kể so với đầu năm và với việc lãi suất đang ngày càng tăng thì lợi nhuận tài chính sẽ tiếp tục tăng trong các quý tới cho công ty (Hình 3)

Tuy nhiên nếu so với lợi nhuận gộp mảng kinh doanh chính thì lợi nhuận tài chính của DGC chỉ chiếm khoảng 10% và để giải quyết bài toán tăng trưởng vẫn phải phụ thuộc vào mảng kinh doanh cốt lõi của công ty.

I. Bóc tách các mảng kinh doanh chính

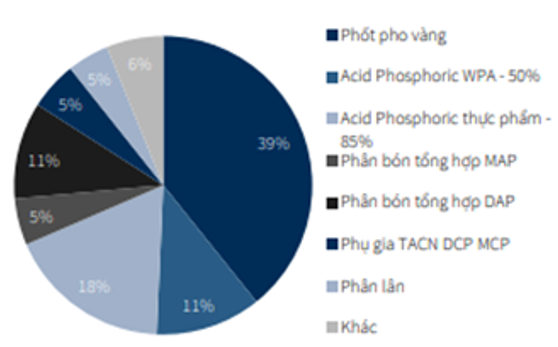

Nếu ai đã theo dõi lâu về DGC hoặc đọc các bài viết của chúng tôi về công ty thì đều biết rằng sản phẩm đầu ra của công ty chính là các sản phẩm của phốt pho ( phốt pho vàng, axit ) và nhóm phân bón gốc phốt pho ( DAP, MAP,…). Trong đó đóng góp lớn nhất vào doanh thu lợi nhuận chính là sản phẩm phốt pho vàng và các sản phẩm axit phốt pho. Cụ thể như hình 4 dưới

1. Phốt pho vàng và các sản phẩm axit phốt pho

Đây là các sản phẩm xuất khẩu và đóng góp chính cho kết quả kinh doanh của DGC khi chiếm đến 68% doanh thu của công ty, vì vậy các diễn biến của mảng này ảnh hưởng chính đến kết quả kinh doanh của công ty. Các sản phẩm axit phốt pho chính là thành phẩm từ phốt pho nên biến động giá của các sản phẩm này cũng cùng pha với biến động giá của phốt pho vàng. Với việc đầu vào không quá biến động khi phụ thuộc chính vào giá điện (ổn định và tăng nhẹ hàng năm), quặng apatit (khai thác ngoài tự nhiên) thì biến động giá bán đầu ra ảnh hưởng rất lớn đến việc kinh doanh của công ty. Như hình 5 dưới đây là biến động giá phốt pho vàng trong 3 năm trở lại đây:

Như chúng ta đều biết giá Phốt pho vàng (P4) tăng mạnh từ quý 3-2021 từ đó giúp kết quả kinh doanh của DGC bùng nổ từ Q4-2021 cho đến nay. Hiện tại giá P4 đang có xu hướng đi ngang ở mức cao trong 1 năm gần đây và nếu trong thời gian tới vẫn tiếp tục đi ngang thì DGC sẽ không thể tiếp tục tăng trưởng nhờ giá P4 tăng nữa do nền cùng kỳ đã ở mức cao.

Trong quý 2-2022 giá P4 đã giảm khá mạnh so với nền quý 1 và Q4-2021 do các nhà sản xuất photpho ở đông bắc Trung Quốc đã hoạt động trở lại khiến nguồn cung tăng lên, cùng với đó là nỗi lo lạm phát khiến nhu cầu nhập khẩu có phần lắng xuống. Tuy nhiên sau đó Trung Quốc lại tiếp tục thắt chặt lại các hoạt động khai thác đá phốt phát và ban hành hạn ngạch xuất khẩu giảm trong 6 tháng cuối năm 2022 (cụ thể hạn ngạch 6 tháng cuối năm 2022 chỉ được xuất khẩu 3 triệu tấn apatit – giảm 40% so với 6 tháng đầu năm) giúp cho giá P4 phục hồi trở lại. Tuy nhiên chúng tôi cho rằng giá P4 sẽ có xu hướng duy trì mức đi ngang trong 2 quý cuối năm 2022 và 2023 vì Tunisia đã tăng cường xuất khẩu apatit trong nửa cuối 2022 để bù đắp lượng thiếu hụt từ Trung Quốc. Thậm chí nếu Trung Quốc nới lỏng hơn về chính sách trong năm 2023 cũng như cuộc chiến tranh Nga – Ukraina hạ nhiệt thì giá P4 sẽ có xu hướng giảm nhẹ so với nền 2022.

Điều này cho chúng ta thấy rằng xu hướng sắp tới mảng Phốt pho của DGC sẽ gặp khó khăn về bài toán tăng trưởng doanh thu đầu ra khi giá P4 sẽ rất khó để tăng lên một nấc mới và chúng tôi dự phóng sẽ có xu hướng đi ngang và giảm nhẹ trong các quý tới. Điều này sẽ khiến ngắn hạn các quý tới mảng kinh doanh chính của DGC sẽ đi ngang và giảm nhẹ.

Về vấn đề mở rộng nhà máy của doanh nghiệp để gia tăng công suất mảng phốt pho trong thời gian vài quý tới là chưa có và hiện tại công ty cũng đã hoạt động full công suất hiện có. DGC đang triển khai dự án Nghi Sơn để giải quyết bài toán gia tăng công suất cũng như tăng trưởng dài hạn cho công ty, tuy nhiên giai đoạn 1 của công ty phải mất khoảng 3 năm nữa tức 2025 mới đi vào vận hành và chúng ta cũng phải chờ 3-4 năm tới để hái quả ngọt. Đây là khoảng thời gian có thể nói là dài với đa số các nhà đầu tư hiện tại trên thị trường nên để kỳ vọng lớn về nó là không nên vào lúc này. Như vậy thì bài toán mở rộng công suất trong ngắn hạn 1-2 năm tới là chưa thể với DGC.

Tổng kết lại chúng ta có thể thấy mảng P4 cũng như các sản phẩm axit phốt pho sẽ gặp khó từ quý 4-2022 và ít nhất là hết năm 2023 do nền kết quả kinh doanh cao trong năm 2022 cũng như không có thêm động lực nào đủ lớn để giúp công ty có thể tăng trưởng mạnh tiếp được.

2. Mảng phân phốt phát (DAP, MAP)

Các sản phẩm phân bón phốt phát cũng là sản phẩm đầu ra từ gốc photpho (sau khi sản xuất ra axit phosphoric trích ly) Các sản phẩm phân gốc DAP không phụ thuộc giá khí đầu vào như Ure mà chủ yếu phụ thuộc vào giá điện và P4 nên doanh thu và lợi nhuận của mảng phân bón sẽ phụ thuộc chính vào giá bán đầu ra thay vì ảnh hưởng nhiều bởi đầu vào. Hình 6 dưới đây là diễn biến giá DAP trong 3 năm gần đây

Cũng giống như P4, giá DAP tăng mạnh vào quý 3-2021 và có xu hướng đi ngang sau đó cho đến nay. Dù có lúc giá tăng khá mạnh trong tháng 6-7 năm nay (Do thông tin Trung Quốc sẽ tiếp tục gia hạn các hạn chế xuất khẩu phân bón cho đến hết năm 2022) nhưng cũng nhanh chóng hạ nhiệt trong 3 tháng gần đây về mức nền như trước và khả năng sẽ duy trì đi ngang hết năm 2022 và chờ chính sách tiếp theo của Trung Quốc trong năm 2023. Như vậy với nền giá cao trong năm 2021-2022 thì thời gian tới giá DAP sẽ khó tăng tiếp được mà sẽ duy trì đi ngang, thậm chí có thể giảm trong 2023 nếu Trung Quốc nới lỏng cho việc xuất khẩu phân bón. Điều này có nghĩa ngành phân bón cũng sẽ gặp khó khăn trong việc tăng trưởng trong quý 4-2022 cũng như 2023 tới.

3. Các mảng khác

Ngoài 2 mảng chính thì DGC hiện cũng có một số mảng đáng chú ý trong các năm sắp tới và chúng tôi sẽ cập nhật dưới đây:

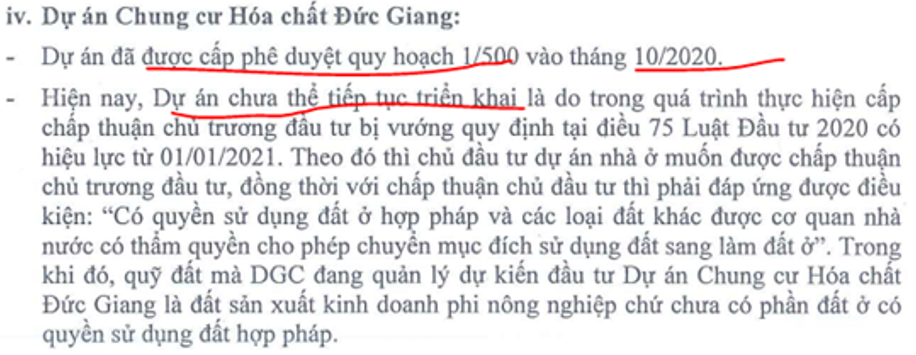

- Mảng BĐS: Dự án BĐS của công ty là dự án chung cư Đức Giang tại Gia Lâm, Hà Nội hiện vẫn chưa được triển khai do vấn để pháp lý chuyển đổi mục đích sử dụng từ đất nhà máy sang đất dự án chung cư. Hiện tại luật đất đai ngày càng thắt chặt trong việc chuyển đổi mục đích sử dụng nên chúng tôi cho rằng sẽ còn mất nhiều thời gian nữa để DGC xin được phê duyệt triển khai dự án. (Hình 7)

- Dự án khai thác khoán sản tại Đăk Nông: DGC đã thành lập công ty TNHH MTV Hóa chất Đức Giang – Đăk Nông với vốn điều lệ 300 tỷ đồng để khai thác, chế biến quặng bô xít và sản xuất kim loại màu. Dự kiến dự án cũng phải 2025 mới có thể đưa vào khai thác để mang lại lợi nhuận cho công ty và ngắn hạn chúng ta chưa nên quá kỳ vọng vào dự án này

II. Kết luận và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy khá rõ bức tranh kết quả kinh doanh của DGC trong ngắn hạn các quý tới và 2023. Cụ thể chúng tôi cho rằng trong quý 4-2022 và xa hơn là 2023 kết quả kinh doanh của DGC sẽ có xu hướng đi ngang và giảm nhẹ so với cùng kỳ do nền lợi nhuận cao cũng như hết các động lực tăng trưởng trong ngắn hạn. Với DGC trong dài hạn sẽ có động lực tăng trưởng lớn từ các nhà máy mới đi vào hoạt động (khoảng năm 2025) nhưng với vĩ mô hiện tại khó lường thì việc nhìn quá xa có lẽ là không nên với các nhà đầu tư.

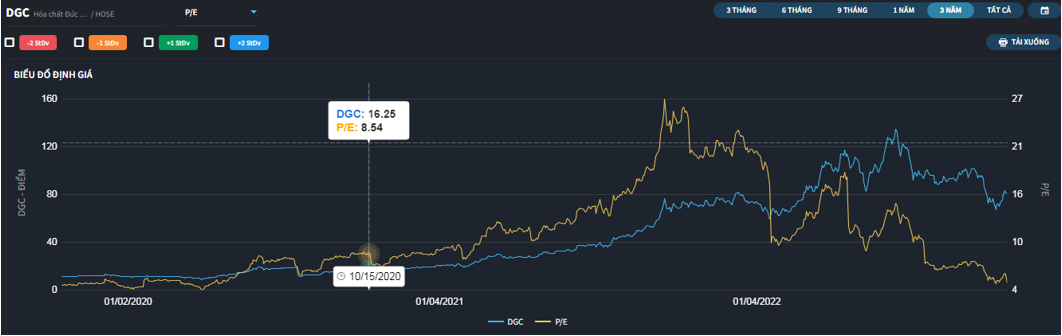

Về định giá cổ phiếu, với việc vĩ mô các nước đều tăng lãi suất, hút tiền về và đối mặt nguy cơ suy thoái nền kinh tế thì các doanh nghiệp có xu hướng bị hạ thấp định giá lại, nhất là các doanh nghiệp không có sự tăng trưởng trong tương lai gần. Với DGC cũng không phải ngoại lệ, hiện tại DGC đang giao dịch vùng giá 7x tương ứng mức PE 5.1 lần sau báo cáo Q3-2022 và trong những giai đoạn khó khăn PE công ty hoàn toàn có thể về mức 3.5-4 lần và vì vậy có lẽ với giá này chúng tôi cho rằng quý nhà đầu tư không nên mua mới DGC cho mục tiêu quý tới mà chỉ nên đánh T+ ăn sóng hồi nếu định giá PE của công ty về mức rẻ nhất lịch sử tức dưới 4 lần (dưới 60k/cp)

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-