DBC đã có giai đoạn tăng giá mạnh mẽ từ tháng 3 cho tới nay ( từ vùng giá 13.x lên vùng đỉnh 28.x ) nhờ vào động lực là giá lợn trong nước phục hồi tốt từ tháng 3 cho tới nay. Thực tế diễn biến giá lợn và giá cổ phiếu của DBC cũng cùng pha với nhau. Cụ thể như hình 1 dưới.

Về kết quả kinh doanh, chúng ta cũng kỳ vọng rằng đáy FA của doanh nghiệp đã qua tại Q1-2023 và các quý tới công ty sẽ dần hồi phục nhờ động lực chính đến từ giá lợn phục hồi. Cụ thể hơn việc giá lợn sẽ ảnh hưởng như thế nào tới DBC và mức độ ảnh hưởng có lớn đến mức như vậy không.

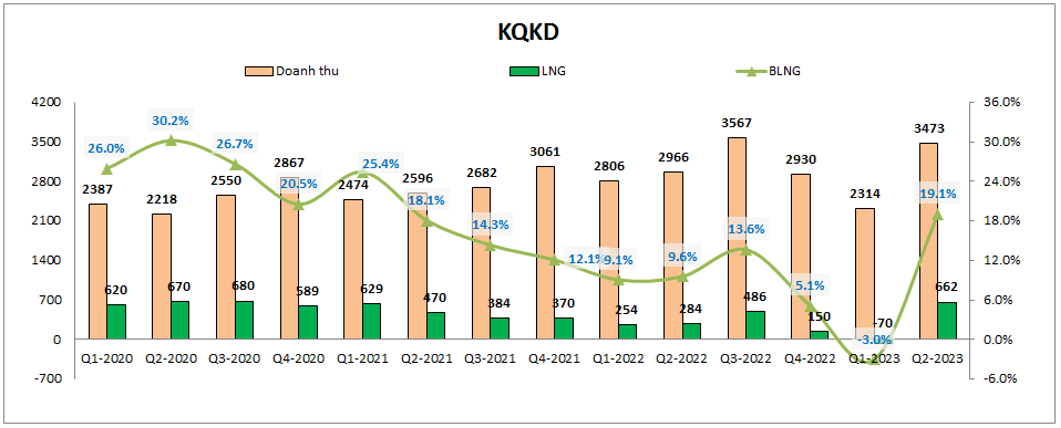

I. Kết quả kinh doanh

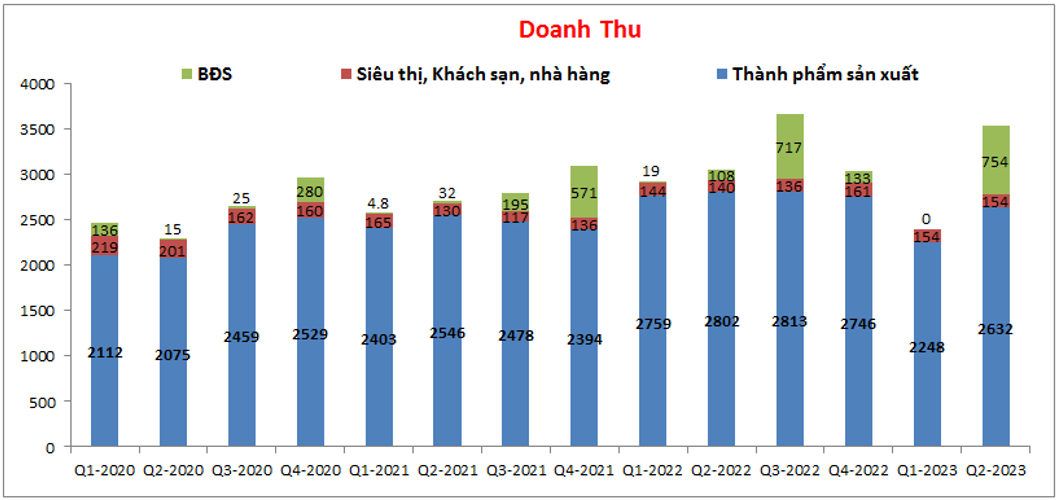

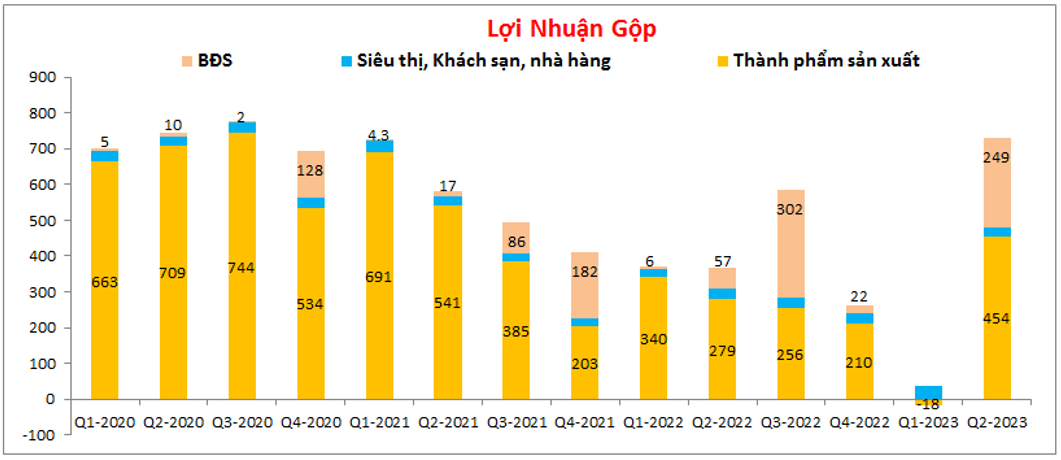

Kết thúc Q2-2023, DBC ghi nhận doanh thu thuần đạt 3,473 tỷ đồng, tăng 17.1% yoy. Lợi nhuận gộp đạt 662 tỷ đồng, tăng 2.33 lần yoy. Lợi nhuận sau thuế công ty mẹ đạt 327 tỷ đồng, cao hơn rất nhiều con số 14 tỷ đồng cùng kỳ 2022. Nguyên nhân cho các con số tích cực trên đến chủ yếu từ đóng góp của mảng BĐS. Cụ thể trong quý 2-2023 DBC đã ghi nhận dự án BĐS Parkview giúp mang lại 754 tỷ đồng doanh thu và 249 tỷ đồng lợi nhuận gộp. (Hình 2)

Bóc tách kết quả kinh doanh các quý trong hơn 3 năm gần đây chúng ta thấy đóng góp chính vào doanh thu và lợi nhuận của công ty đến từ 3 mảng chính, trong đó đóng góp lớn nhất chính là mảng thành phẩm sản xuất (đây là mảng liên quan đến sx thức ăn chăn nuôi, chăn nuôi lợn thịt, con giống,…), mảng BĐS và mảng siêu thị, khách sạn, nhà hàng. Các con số và tỉ lệ đóng góp về doanh thu và lợi nhuận gộp cụ thể như hình 3 dưới đây:

Nếu bỏ qua sự đóng góp của mảng BĐS (vì mảng BĐS đóng góp không ổn định theo quý mà là theo dự án) thì chúng ta có thể thấy 2 mảng còn lại cũng đã có điểm tích cực là phục hồi tốt trong quý 2-2023 so với quý 1 trước đó cả về doanh thu và lợi nhuận gộp.

Cụ thể hơn về việc kinh doanh của từng ngành cũng như tiềm năng trong các quý tới của từng ngành đó chúng tôi sẽ bóc tách chi tiết trong phần dưới đây của bài viết.

II. Bóc tách kết quả kinh doanh và tiềm năng phục hồi

1. Mảng thành phẩm sản xuất

Đây là mảng đóng góp chính cho doanh thu và lợi nhuận của công ty với tỉ trọng đóng góp khoảng 84.3% về doanh thu và 73.4% về lợi nhuận gộp trong 6 tháng đầu năm 2023. Nếu không có đóng góp đột biến của mảng BĐS trong Q2-2023 thì tỉ trọng của mảng thành phẩm sản xuất còn cao nữa và gần như ảnh hưởng chính tới kết quả kinh doanh của công ty. Mảng thành phẩm sản xuất bao gồm các mảng thuộc ngành nông nghiệp như sản xuất thức ăn chăn nuôi, chăn nuôi, con giống, … Dưới đây là bóc tách chi tiết từng mảng nhỏ của công ty:

- Mảng thức ăn chăn nuôi: Đây là mảng chiếm khoảng 38% tổng doanh thu của công ty với 8 nhà máy TACN với tổng công suất 1.5 triệu tấn/ năm. Hiện ước tính DBC mới sử dụng khoảng 50% công suất thiết kế của các nhà máy. Mảng TACN ảnh hưởng chính bởi 2 yếu tố là giá nguyên liệu đầu vào và nhu cầu tiêu thụ đầu ra.

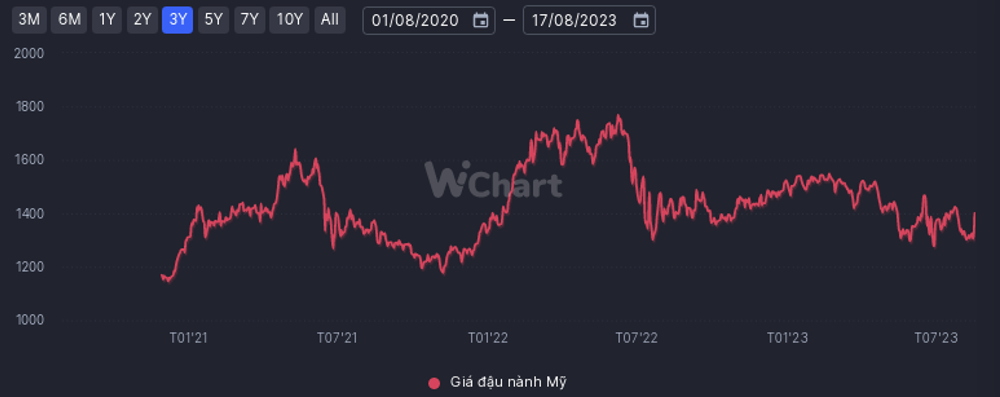

Đầu tiên về nguyên liệu đầu vào, 2 nguyên liệu chính của DBC đó là đậu tương và ngô hiện đang có xu hướng giảm nhờ các yếu tố vĩ mô như: Ukraine đạt được thỏa thuận xuất khẩu ngũ cốc qua biển đen với Nga qua đó giúp tăng nguồn cung. Thời tiết đang chuyển dần sang pha El Nino và thống kê từ 2,000 tới nay khi sang pha El Nino giá ngô, đậu tương sẽ có xu hướng giảm nhờ sản lượng tăng. (Hình 4)

So với nền 2022 thì giá đầu vào của mảng TACN đã giảm khá nhiều và đây sẽ là yếu tố hỗ trợ cho biên lợi nhuận tăng lên nhờ sự giảm giá đầu ra diễn ra chậm hơn so với giá đầu vào. Theo thông tin từ công ty thì lượng tồn kho đầu vào giá cao đã được sử dụng hết từ tháng 4/2023 nên từ nửa sau quý 2 và sang quý 3-2023 công ty sẽ bắt đầu hưởng lợi nhờ yếu tố nguyên liệu đầu vào giảm.

Yếu tố thứ 2 ảnh hưởng tới mảng TACN là đầu ra với giá bán và nhu cầu tiêu thụ. Nhu cầu tiêu thụ TACN thường tỉ lệ thuận với giá lợn hơi vì giá lợn tăng thường thúc đẩy nhu cầu chăn nuôi và tiêu thụ TACN. Từ đầu năm tới nay giá TACN có xu hướng giảm nhẹ do giá heo duy trì ở vùng thấp quanh 50k/kg khiến nhu cầu nuôi không cao, dịch bệnh tả lợn châu phi vẫn phát triển khiến nhiều đàn lợn bị chết. Trong Q2-2023 và hiện tại giá lợn đã tăng trở lại sẽ khiến nhu cầu tiêu thụ TACN có thể kỳ vọng phục hồi dần trong thời gian tới.

Như vậy mảng TACN trong các quý tới kỳ vọng sẽ phục hồi được trở lại nhờ động lực giá nguyên liệu đầu vào giảm mạnh hơn giá bán đầu ra và nhu cầu tiêu thụ TACN dần phục hồi khi giá lợn tăng.

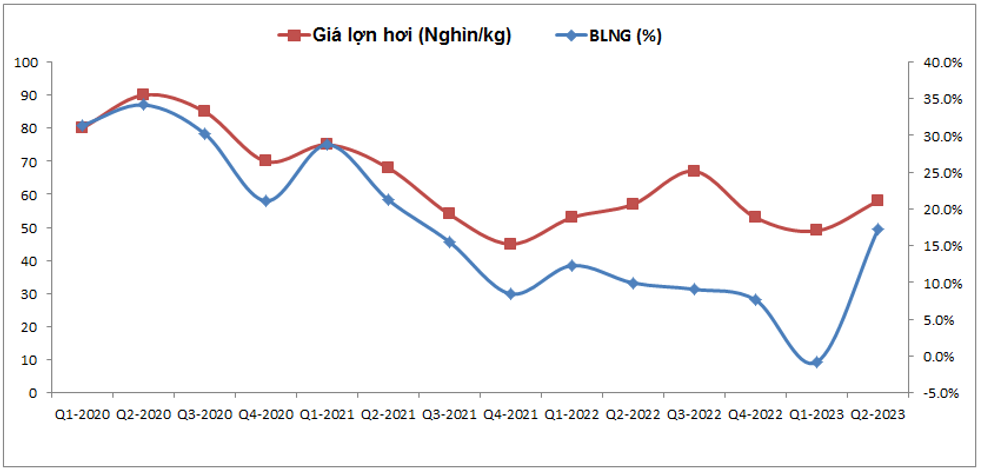

- Mảng con giống và chăn nuôi: Đây là mảng quan trọng nhất với đóng góp khoảng 50% doanh thu cho công ty, trong đó chăn nuôi và con giống liên quan đến lợn là quan trọng nhất. Vì thế diễn biến giá lợn trên thị trường ảnh hưởng rất lớn tới DBC. Cụ thể như hình dưới đây chúng ta sẽ thấy biên lợi nhuận của mảng thành phẩm sản xuất trong 3 năm gần nhất diễn biến rất đồng pha với giá lợn. (Hình 5)

Vì vậy dự đoán được giá lợn trong thời gian tới cũng chính là việc có thể dự đoán được biên lợi nhuận của mảng chăn nuôi. Hiện tại giá lợn hơi trên thị trường đang dao động ở vùng giá 58-60k/kg và tăng khoảng 15-20% so với giá tại Q1-2023. Giá thịt lợn tăng trở lại là nhờ nhu cầu tiêu thụ hồi phục tốt trong khi nguồn cung thịt lợn sụt giảm do tỉ lệ tái đàn thấp. Ngoài ra thịt lợn cũng đã bị đưa ra khỏi danh mục bình ổn giá trong bối cảnh nguồn cung vẫn có xu hướng giảm là động lực hỗ trợ cho giá lợn. Trong 2 quý cuối năm chúng tôi cho rằng với nhu cầu tiêu thụ thịt lợn cao hơn sẽ giúp giá lợn có thể duy trì và tăng nhẹ trong các quý tới để hướng đến vùng giá 63-65k/kg. Đây là vùng giá thuận lợi cho hoạt động kinh doanh của DBC trong các quý tới.

Ngoài ra với việc gần hoàn thiện vắc xin dịch tả và bắt đầu khởi công xây dựng nhà máy sản xuất vắc xin ( khởi công tháng 7/2022 ) sẽ giúp công ty kiểm soát tốt dịch bệnh, giảm tỉ lệ chết trên đàn lợn cũng như hiện tại công ty vẫn còn dư địa lớn mở rộng sản xuất do các khu chăn nuôi mới chỉ sử dụng khoảng 50% công suất cũng là động lực tăng trưởng cho công ty trong dài hạn.

Như vậy với 2 mảng nhỏ là TACN và chăn nuôi chúng ta thấy rằng có 2 yếu tố lớn nhất đang hỗ trợ cho DBC phục hồi trong các quý tới chính là giá nguyên liệu đầu vào giảm và giá lợn tăng. Và khi đầu tư vào DBC chúng ta cần cập nhật chi tiết 2 yếu tố này để các dự phóng KQKD được sát nhất.

2. Mảng BĐS và mảng siêu thị, khách sạn, nhà hàng

Đây là 2 mảng tiếp theo có đóng góp lớn cho kết quả kinh doanh của công ty. Mảng BĐS có đóng góp lớn khi các dự án được đưa vào hạch toán nhưng mức độ đóng góp không đều theo các quý và các năm. Còn mảng kinh doanh siêu thị, khách sạn, nhà hàng là mảng mang lại doanh thu và lợi nhuận khá ổn định. Dưới đây là một số thông tin và kỳ vọng với 2 mảng trên:

- Mảng BĐS: Trong quý 2-2023 công ty đã hạch toán dự án Parkview City giúp mang lại 754 tỷ đồng doanh thu và 249 tỷ đồng lợi nhuận gộp cho công ty. Và trong 4 năm gần đây DBC đều có ít nhất 1 dự án được hạch toán giúp mang lại lợi nhuận đóng góp cho công ty hàng năm. Với việc hạch toán dự án trong Q2-2023 thì 2 quý tới của năm 2023 công ty cũng không còn dự án nào được hạch toán tiếp. (Hình 6)

Trong thời gian tới công ty đang tích cực tham gia phát triển các dự án nhà ở xã hội và khởi công xây dựng đường cao tốc H2.

- Mảng siêu thị, khách sạn, nhà hàng: Đây là mảng hàng năm vẫn mang lại doanh thu và lợi nhuận ổn định cho công ty với khoảng 600 tỷ đồng doanh thu và khoảng 120 tỷ đồng lợi nhuận gộp. Ngoài việc góp phần mang lại doanh thu và lợi nhuận ổn định thì đây cũng là mảng đóng góp phần quan trọng trong chuỗi kinh doanh của công ty, ví dụ các siêu thị DABACO chính là nơi giúp công ty giới thiệu và đưa các sản phẩm mình tạo ra đến với người tiêu dùng một cách nhanh nhất và hiệu quả nhất thay vì phải hợp tác với một bên khác. (Hình 7)

Hiện tại công ty cũng đang tiếp tục mở rộng với một số dự án như trung tâm thương mại Huyền Quang, dự án trung tâm thương mại Lý Thái Tổ. Trong thời gian tới khi hoàn thành và đưa vào hoạt động các trung tâm thương mại sẽ mang thêm doanh thu và lợi nhuận cho công ty. Trong ngắn hạn thì chúng tôi thấy rằng doanh thu và lợi nhuận sẽ có xu hướng đi ngang trong khoảng 1 năm tới.

Như vậy 2 mảng BĐS và Siêu thị, khách sạn, nhà hàng trong ngắn hạn các quý tới sẽ không có đột biến nào lớn để giúp doanh thu và lợi nhuận công ty tăng trưởng, thay vào đó là duy trì doanh thu và lợi nhuận ổn định cho công ty.

III. Tổng kết và định giá

Với những phân tích và bóc tách trên chúng ta có thể thấy diễn biến giá lợn và nhu cầu tiêu thụ lợn ảnh hưởng lớn như thế nào tới kết quả kinh doanh của công ty. Gần như là 70-80% hoạt động kinh doanh của công ty sẽ liên quan trực tiếp hoặc gián tiếp với giá lợn nên diễn biến giá lợn mới đồng pha như vậy với giá cổ phiếu như đề cập ở đầu bài viết. Về dự phóng kết quả kinh doanh của DBC, chúng tôi cho rằng trong 2 quý tới của năm 2023 DBC sẽ tiếp tục phục hồi KQKD và đưa mảng kinh doanh chính của công ty tăng trưởng trở lại trên nền kết quả thấp 2 quý cuối năm 2022 (loại trừ BĐS hạch toán Q3-2022). Cho kết quả kinh doanh cả năm 2023 chúng tôi cho rằng công ty hoàn toàn có thể đạt doanh thu 10,000-11,000 tỷ đồng, lợi nhuận sau thuế đạt 250-300 tỷ đồng. Hiện tại công ty đang giao dịch ở vùng giá 23.x-24.x và đây là mức giá đã phục hồi khá nhiều so với vùng đáy và cũng phần nào phản ánh cho kỳ vọng phục hồi trong 2 quý tới. Rõ ràng chúng ta thấy 1 điều: Định giá cty cho cả năm 2023 ở mức không rẻ. Tức là câu chuyện ở đây, nếu thị trường chung tích cực theo những chính sách tiền tệ nới lỏng của chính phủ thì giá cổ phiếu DBC có thể tích cực, đặt trường hợp thị trường gặp các vấn đề và đi ngang hoặc suy giảm, DBC không đủ điều kiện để có thể đi ngược lại.

Kiến nghị : Không tham gia.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-