VND là mã tiếp theo của ngành chứng khoán chúng tôi sẽ phân tích sau BSI, SHS và SSI. Ngoài những tiềm năng lớn cùng ngành chứng khoán trong thời gian tới thì VND vẫn mang lại cảm giác lo lắng khi muốn đầu tư với khoản trái phiếu vào Trung Nam. Vậy cụ thể cơ hội và rủi ro với VND lúc này sẽ là như thế nào? Có những điều gì cần chú ý nếu đầu tư vào mã cổ phiếu này?

I. Kết quả kinh doanh

Trước tiên chúng ta cũng đi qua kết quả kinh doanh trước để nắm được mức độ đóng góp của từng mảng cũng như nhìn ra được phần nào những yếu tố sẽ ảnh hưởng lớn tới tăng trưởng cũng như tăng giá của VND.

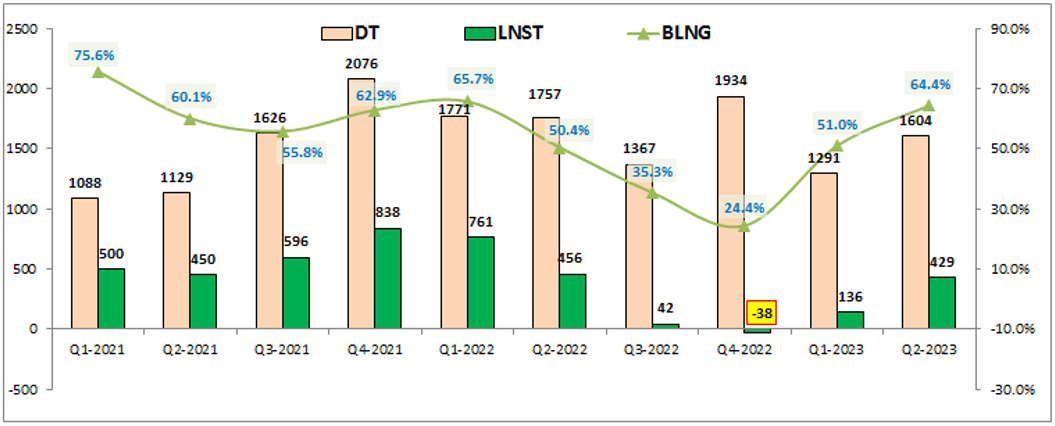

Kết thúc Q2-2023 VND ghi nhận doanh thu đạt 1,604 tỷ đồng, giảm 8.3% yoy. Lợi nhuận sau thuế đạt 429 tỷ đồng, giảm 5.9% yoy. Tuy kết quả kinh doanh trong Q2-2023 giảm hơn so với cùng kỳ nhưng nếu nhìn chuyển biến về doanh thu và lợi nhuận của VND trong các quý gần đây thì chúng ta cũng thấy kết quả kinh doanh của công ty đang tốt dần lên sau 2 quý đầu năm. (Hình 1)

Cụ thể lợi nhuận sau thuế sau khi tạo đáy với -38 tỷ đồng vào Q4-2022 đã phục hồi lên 136 tỷ đồng vào Q1-2023 và tăng lên 429 tỷ đồng tại Q2. So với lợi nhuận ở vùng đỉnh 2021 thì kết quả Q2-2023 cũng là khá khả quan và có thể trở lại vùng đỉnh trong vài quý tới nếu duy trì được đà tăng như 2 quý vừa qua.

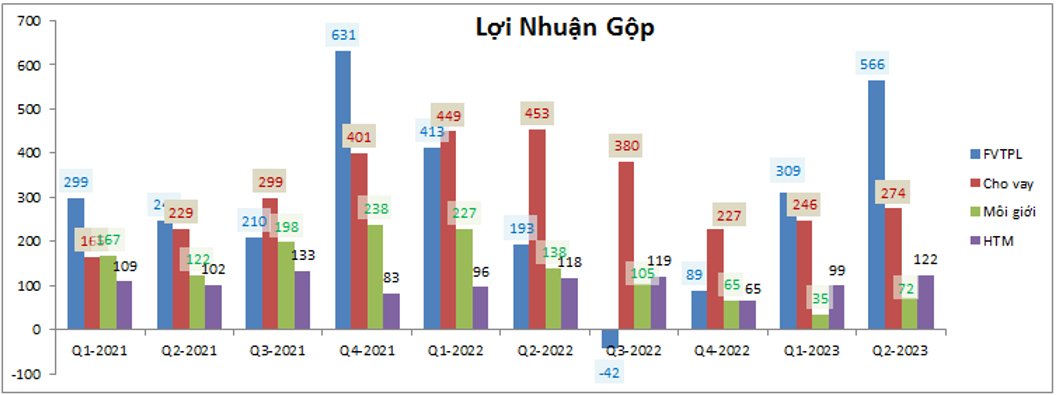

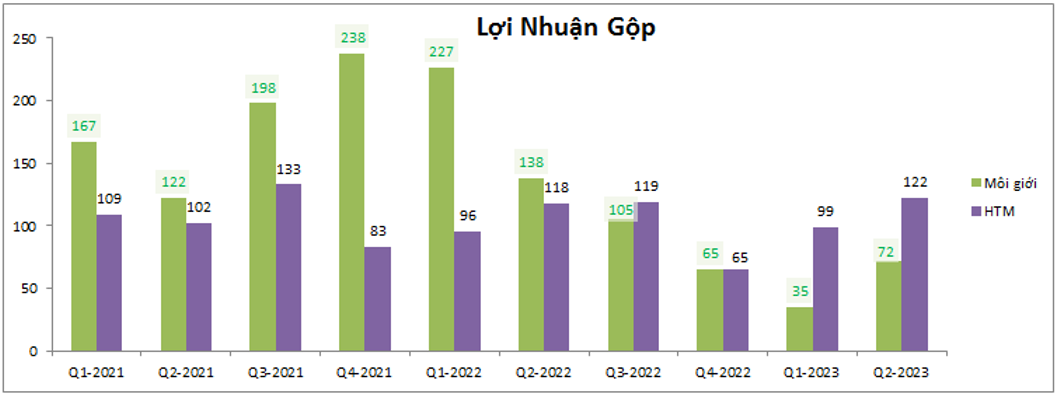

Nếu nhìn vào con số lợi nhuận gộp bóc tách ra theo từng mảng như hình dưới đây chúng ta rất dễ nhận ra được động lực đóng góp lớn nhất cho sự hồi phục nhanh của VND trong các quý vừa qua. Đó chính là mảng tự doanh và phần nào đó là sự hồi phục nhẹ từ mảng cho vay. (Hình 2)

Cụ thể mảng đóng góp lớn nhất vào lợi nhuận trong 2 quý gần đây chính là mảng tự doanh với tổng 875 tỷ đồng lợi nhuận gộp sau 6 tháng 2023, cao hơn kết quả của cả năm 2022 cộng lại ( cả năm 2022 đạt 653 tỷ đồng lợi nhuận gộp từ mảng tự doanh). Mảng tự doanh đóng góp tỉ trọng lên đến 51.7% của lợi nhuận gộp công ty. Ngoài ra 3 mảng cho vay, môi giới và HTM cũng đều cho thấy sự phục hồi dần từ Q4-2022 cho tới Q2-2023. Cụ thể hơn từng mảng chúng tôi sẽ bóc tách và phân tích trong phần sau.

II. Bóc tách các mảng kinh doanh

1. Mảng tự doanh và câu chuyện trái phiếu

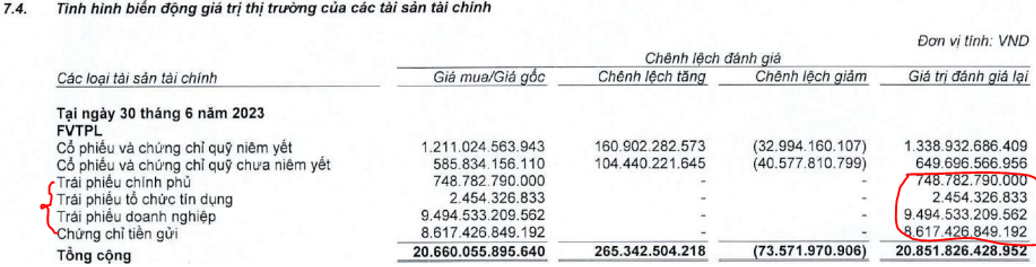

Đây là mảng có đóng góp và sự hồi phục lớn nhất đối với VND trong 6 tháng đầu năm và cũng là mảng có khoản đầu tư đang bị nhà đầu tư lo lắng nhất đó chính là trái phiếu vào tập đoàn Trung Nam. Vậy cụ thể mảng tự doanh VND đang đầu tư như thế nào? (Hình 3)

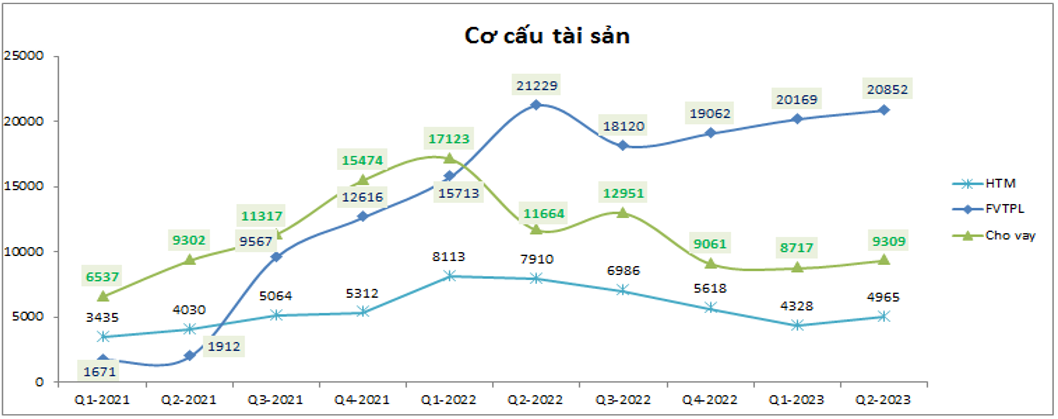

Như hình ảnh trên về thuyết minh chi tiết của khoản mục FVTPL của VND sau Q2-2023 chúng ta có thể thấy VND đã dồn tới 49.6% tổng tài sản của mình vào mảng tự doanh với 20,852 tỷ đồng trên tổng tài sản 42,049 tỷ đồng. Về chi tiết các khoản đầu tư thì VND dành phần lớn tài sản tự doanh vào kênh trái phiếu và chứng chỉ tiền gửi. Cụ thể sau Q2-2023 tổng trái phiếu VND đầu tư là 10,245 tỷ đồng, chiếm 49.1%. Chứng chỉ tiền gửi là 8,617 tỷ đồng, chiếm 41.3% và còn lại là cổ phiếu với 1,989 tỷ đồng, chiếm 9.5% trong tổng tiền mảng tự doanh. Trong cơ cấu từng loại trái phiếu thì phần lớn nằm ở trái phiếu doanh nghiệp với gần 9,500 tỷ đồng, tăng khoảng 1,450 tỷ so với đầu năm.

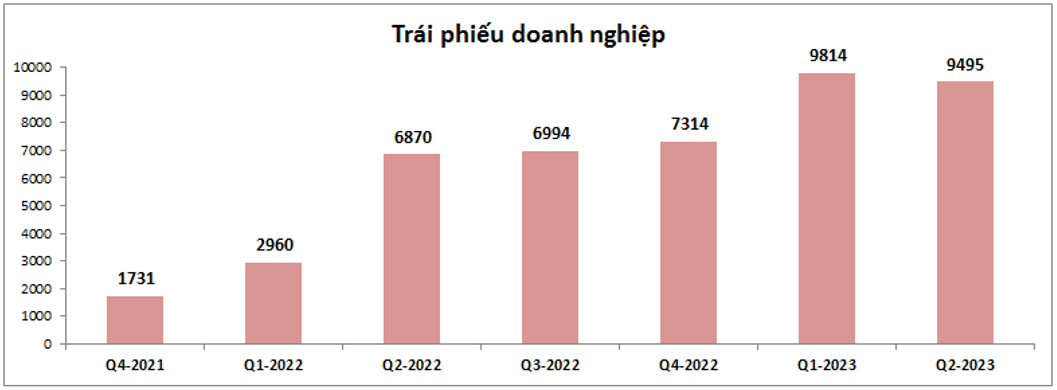

Khoản trái phiếu doanh nghiệp này chính là những liên quan tới vụ trái phiếu Trung Nam và chúng ta sẽ đi lại chi tiết hơn về nó. Cụ thể trong giai đoạn 2021-2022 VND là đối tác quan trọng trong các thương vụ huy động trái phiếu của Trung Nam, theo thống kê VND cung cấp dịch vụ phát hành khoảng 16,600 tỷ đồng trái phiếu họ Trung Nam. Ngoài cung cấp dịch vụ phát hành thì VND còn đứng ra bảo lãnh phát hành cho các lô trái phiếu này. Vì vậy trong giai đoạn nửa cuối 2022 khi vấn đề trái phiếu dần nóng lên, nhiều sai phạm xảy ra về trái phiếu làm thị trường trái phiếu lao vào khó khăn. Sau đó VND phải đứng ra mua lại nhiều lượng trái phiếu đã bảo lãnh, trong đó chủ yếu là trái phiếu Trung Nam. Cụ thể các số liệu trên báo cáo tài chính của công ty cũng cho thấy lượng trái phiếu doanh nghiệp của VND cũng tăng mạnh bắt đầu từ Q2-2022 cho tới nay. Chi tiết như hình 4 dưới:

Hiện tại khi lãi suất hạ cũng như các rủi ro về trái phiếu dần qua đi thì rủi ro với lô trái phiếu này cũng bớt căng thẳng hơn so với cuối 2022 và quý trước (các thông tin về việc Trung Nam không thể trả lãi cho các lô trái phiếu này). Lãnh đạo công ty đã thông tin gần đây rằng hiện khi lãi suất hạ thì nhu cầu mua lại các trái phiếu cũng dần trở lại và thực tế con số trái phiếu doanh nghiệp đã hạ trong báo cáo tài chính gần nhất Q2-2023. Ngoài ra Trung Nam hiện vẫn đang thực hiện đầy đủ nghĩa vụ về trả lãi vay đúng kỳ hạn và nhờ áp lực huy động vốn trên thị trường dần bớt căng thằng cũng giúp cho dòng tiền của công ty bớt khó khăn.

Tuy rủi ro với trái phiếu Trung Nam đã dần giảm đi nhưng với việc vốn bị “giam” tại cục trái phiếu khiến cho nguồn vốn của VND bị hạn hẹp rất nhiều trong các hoạt động khác mang lại nhiều cơ hội hơn trong thị trường đang tăng tốt. Cụ thể vốn cho vay cũng như vốn đẩy vào phần đầu tư cho các cổ phiếu của công ty không tăng nhiều trong 2 quý đầu năm 2023 nên hiệu quả kinh doanh của công ty chưa hồi phục được tốt như nhiều công ty khác trong ngành. (Hình 5)

Như vậy chúng ta có thể tóm tắt lại vụ trái phiếu Trung Nam đó là VND đang ảnh hưởng khá lớn vào lượng trái phiếu này và rủi ro là có nếu Trung Nam không thể thực hiện nghĩa vụ về trả lãi cũng như trả gốc khi đến thời điểm đáo hạn. Tuy nhiên các rủi ro đang dần giảm đi khi lượng trái phiếu giảm dần và thị trường chung cũng đang tích cực dần nhờ lãi suất giảm và kênh trái phiếu được khơi thông trở lại.

Trong các quý tới chúng tôi kỳ vọng cục trái phiếu doanh nghiệp của VND sẽ tiếp tục giảm xuống để công ty có thể đẩy thêm vốn sang mảng cho vay qua đó tối ưu lợi nhuận cho công ty trong thị trường đang biến động tích cực.

2. Mảng cho vay

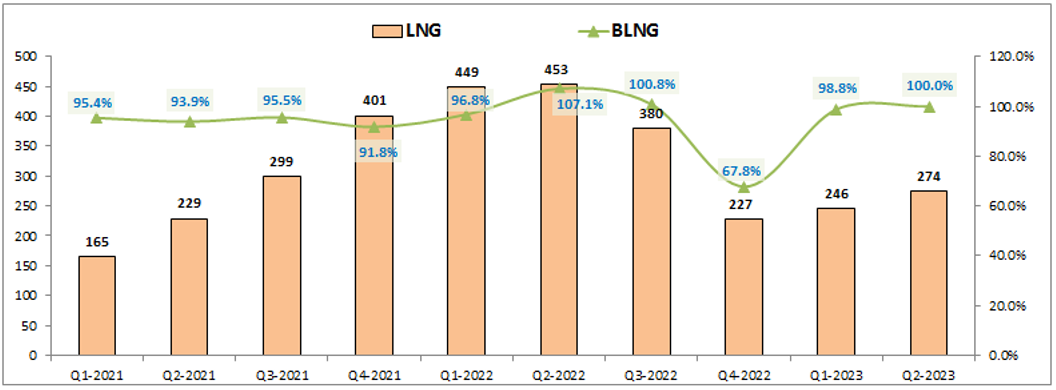

Đây cũng là mảng có đóng góp lớn thứ 2 về lợi nhuận cho VND sau mảng tự doanh và cũng đang dần hồi phục từ đáy Q4-2023. Trong quý 2-2023 mảng cho vay ghi nhận 274 tỷ đồng lợi nhuận gộp, tăng 47 tỷ đồng so với Q4-2022, nhưng nếu so với vùng đỉnh vào Q1 và Q2-2022 thì mảng cho vay vẫn còn cách khá xa về lợi nhuận gộp. (Hình 6)

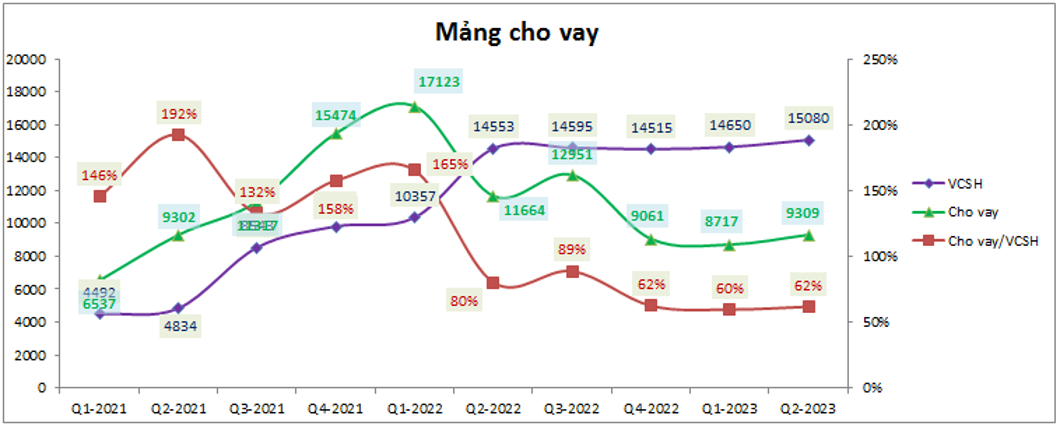

Nguyên nhân cho sự phục hồi chậm như vậy đến từ việc vốn cho vay của VND không có sự tăng trưởng nhiều trong 2 quý đầu năm. So với đầu năm vốn cho vay chỉ tăng lên 248 tỷ đồng thành 9,309 tỷ đồng. Nếu so với nhiều công ty chứng khoán khác thì chúng ta thấy mức tăng này là thấp và kém hơn kỳ vọng khá nhiều. Những mã chúng tôi phân tích gần đây chỉ có SSI là có sự tương đồng về việc cho vay tăng trưởng chậm trong 2 quý đầu năm. (Hình 7)

Với SSI nguyên nhân đến từ việc chiến lược kinh doanh thận trọng của công ty còn với VND thì lại đến từ việc thiếu vốn để cho vay. Nguyên nhân cho sự thiếu vốn này đã được phân tích ở trên khi mà VND bị giam vốn tại trái phiếu nên trong ngắn hạn không có vốn dùng cho các hoạt động khác như là cho vay. Để xử lý bài toán này thì chúng ta có 2 kỳ vọng với VND trong thời gian tới:

- Một là kỳ vọng trong các quý tới VND sẽ hạ dần được cục trái phiếu doanh nghiệp để có vốn đẩy sang các mảng khác như cho vay.

- Hai là công ty sẽ sớm phát hành tăng vốn thông qua việc phát hành cho cổ đông hiện hữu để qua đó có thêm nguồn vốn phục vụ cho các hoạt động mới như cho vay. Cụ thể VND đã thông qua việc phát hành 20% cp cho cổ đông hiện hữu với giá 10k/cp để thu về khoảng 2,435 tỷ đồng. Ngoài ra cũng dự kiến chia cổ tức bằng cp với tỉ lệ 5% để giữ lại nguồn lợi nhuận sau thuế phục vụ cho hoạt động kinh doanh của công ty. Việc tăng vốn dự kiến sẽ tiến hành trong 2023 và đầu 2024. Chúng tôi kỳ vọng VND sẽ phát hành được càng sớm càng tốt để có nguồn vốn sớm phục vụ cho hoạt động cho vay của công ty.

Hiện mảng cho vay sau Q2-2023 mới chỉ chiếm 62% VCSH nên dư địa cho vay vẫn còn rất nhiều, vì vậy tăng trưởng cho vay của VND sẽ phụ thuộc chính vào việc công ty có sớm thu xếp được thêm nguồn vốn đẩy sang mảng cho vay hay không mà thôi. Thực tế kết quả vẫn cần thời gian để chứng minh trên báo cáo tài chính nhưng với năng lực của mình thì chúng tôi tin VND sẽ sớm giải quyết được bài toán về vốn này và dần tăng trưởng mạnh trong 2 quý tới của năm 2023.

3. Các mảng khác

2 mảng kinh doanh còn lại của VND là môi giới và HTM cũng đang có sự hồi phục tốt trong 2 quý đầu năm khi thị trường chung dần hồi phục sau nửa cuối năm 2022 vô cùng khó khăn. Trong quý 3 thị trường vẫn đang rất tốt, thậm chí thanh khoản thị trường và số lượng tài khoản mở mới trong tháng 7 và tháng 8 đều tăng lên rất mạnh. Điều này sẽ là cơ sở giúp cho mảng môi giới tiếp đà hồi phục của mình. (Hình 8)

Chúng tôi dự kiến mảng môi giới trong 2 quý còn lại của năm 2023 có thể đóng góp khoảng 250 tỷ đồng, và nếu hệ thống KRX sớm được đưa vào sử dụng thì mức kỳ vọng có thể tăng lên.

III. Tổng kết và định giá

Với những phân tích trong phần trên chúng tôi cho rằng trong 2 quý tới VND sẽ tiếp đà hồi phục về kết quả kinh doanh nhờ vào thị trường chung vẫn đang diễn biến tốt. Tuy nhiên để sự hồi phục là mạnh mẽ và có thể bứt phá trở lại thì chúng ta cần theo sát cục trái phiếu doanh nghiệp của công ty cũng như việc công ty sớm tăng vốn để có nguồn lực đẩy mạnh mảng cho vay, tận dụng thời cơ của thị trường chung.

Việc giá cổ phiếu tăng chưa nhiều từ đầu năm so với các mã chứng khoán khác và sắp tới có thể tăng vốn sẽ là động lực kỳ vọng giá cổ phiếu sẽ tiếp tục tăng trong thời gian tới. Chúng tôi cho rằng giá cổ phiếu hoàn toàn có thể tiến về vùng 28-30k/cp vào cuối năm nếu các thông tin về khoản trái phiếu Trung Nam vẫn được thanh toán lãi đầy đủ hay hoạt động tăng vốn diễn ra sớm trong các tháng tới. VND là cổ phiếu có tiềm năng tăng vốn nhưng cũng có rủi ro khá lớn treo trên đầu nên khi đầu tư quý nhà đầu tư cần xác định trước cơ hội và rủi ro cũng như các thông tin cần cập nhật để đầu tư đạt hiệu quả tốt nhất.

– Link room telegram miễn phí: https://t.me/cknuocmam

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-