Câu chuyện kỳ vọng hồi phục đang là câu chuyện có lẽ được kể và kỳ vọng ở rất nhiều nhóm ngành trong giai đoạn vừa qua. Vậy với DHC và ngành giấy thì liệu có câu chuyện phục hồi nào không, cũng như những kỳ vọng đó là gì? Trong bài viết này chúng tôi sẽ đi bóc tách và đánh giá tính khả quan của những kỳ vọng này.

I. Tổng quan kết quả kinh doanh

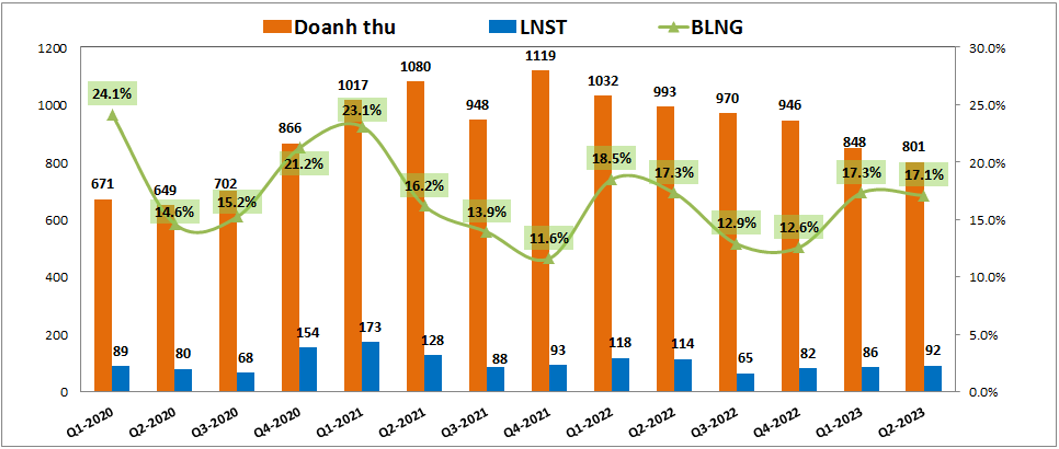

Trước tiên chúng ta sẽ đi tổng quan kết quả kinh doanh của DHC trước để biết tình trạng kinh doanh của công ty đang ở đâu. Sau 6 tháng đầu năm DHC ghi nhận doanh thu tổng đạt 1,650 tỷ đồng, giảm 18.6% yoy. Lợi nhuận sau thuế của công ty mẹ đạt 178 tỷ đồng, giảm 23% yoy. Lợi nhuận sau thuế của công ty giảm nhiều hơn so với giảm doanh thu là do biên lợi nhuận gộp 2 quý đầu năm thấp hơn so với cùng kỳ 6 tháng đầu năm 2022. Tuy nhiên nếu so với 2 quý trước đó là Q3-2022 và Q4-2022 thì biên lợi nhuận gộp của công ty đã phục hồi đáng kể (17.2% so với 12.7%). Cụ thể như hình 1 dưới.

Nhìn biểu đồ doanh thu, lợi nhuận bên trên chúng ta thấy được doanh thu của DHC đang có xu hướng giảm liên tục từ khi tạo đỉnh vào Q4-2021 cho đến nay và chưa có dấu hiệu hồi phục trở lại. Tuy nhiên về lợi nhuận sau thuế thì đã hồi phục dần sau khi tạo đáy vào Q3-2022.

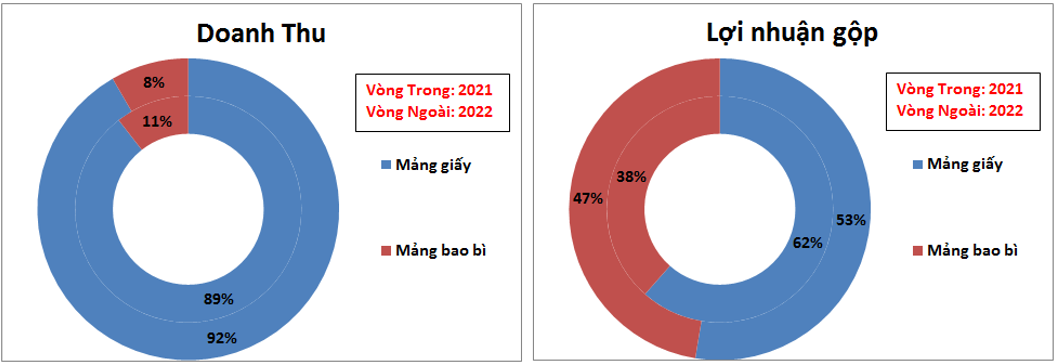

Bóc tách tỉ trọng doanh thu, lợi nhuận của công ty chúng ta thấy đóng góp chính vào kết quả kinh doanh của DHC là 2 mảng sản xuất giấy ( sản phẩm là giấy Medium và testliner ) và sản xuất bao bì ( thùng, giấy carton). Về doanh thu, mảng giấy là mảng chiếm tỉ trọng lớn nhất với 92% năm 2022 còn mảng bao bì chỉ chiếm 8%. Tuy nhiên trong khi biên lợi nhuận gộp mảng giấy chỉ khoảng 10% thì mảng bao bì biên lợi nhuận gộp lại rất cao lên tới trên 60%, vì vậy dù chỉ đóng góp tỉ trọng khoảng 8% về doanh thu nhưng mảng bao bì lại đóng góp tới 47% về lợi nhuận gộp cho DHC. Như vậy có thể thấy mảng bao bì cũng có đóng góp về lợi nhuận gần như tương đương so với mảng giấy. Thậm chí tỉ trọng về lợi nhuận gộp mảng bao bì trong năm 2022 tăng lên đáng kể so với 2021 nhờ có thêm nhà máy mới đi vào hoạt động. (Hình 2)

Cụ thể hơn từng mảng chúng tôi sẽ bóc tách trong phần dưới của bài viết để quý nhà đầu tư rõ hơn về tình hình sản xuất cũng như tiềm năng của từng mảng trong thời gian tới.

II. Bóc tách từng mảng kinh doanh và tiềm năng các quý tới

1. Mảng sản xuất giấy

Đây là mảng đóng góp tỉ trọng lớn nhất vào kết quả kinh doanh của công ty với khoảng 92% về doanh thu và 53% về lợi nhuận gộp trong năm 2022. Nguyên nhân khiến cho tỉ trọng đóng góp vào lợi nhuận gộp của mảng sản xuất giấy thấp hơn nhiều so với tỉ trọng đóng góp doanh thu là do chênh lệch lớn về biên lợi nhuận của mảng giấy và mảng bao bì. Cụ thể mảng sản xuất giấy biên lợi nhuận gộp ở mức thấp với chỉ khoảng 10% trong khi mảng bao bì biên lợi nhuận gộp lên tới hơn 60%. Sản phẩm đầu ra mảng sản xuất giấy của DHC là 2 dòng giấy Medium và Testline. Hiện DHC có 2 nhà máy sản chuyên để sản xuất 2 loại sản phẩm này là Giao Long và Giao Long 2 với tổng công suất khoảng 260,000 tấn/năm. Đây là mức công suất trung bình nếu so với các doanh nghiệp khác trong ngành (đứng thứ 5 về công suất nhà máy trên toàn quốc) (Hình 3)

Cả 2 nhà máy của DHC đều đang vận hành hết công suất và công ty sẽ tiến hành xây dựng nhà máy Giao Long 3 để tiếp tục gia tăng công suất cho công ty lên thêm khoảng 380,000 tấn/năm, qua đó có thể giúp tổng công suất nhà máy sản xuất giấy của DHC lên tới 640,000 tấn/năm. Thực tế nhà máy Giao Long 3 đã được khởi công từ năm 2022 nhưng sau đó đã bị tạm dừng lại do điều kiện thị trường chưa thuận lợi (nhu cầu tiêu thụ giảm sút, giá bán giảm,…) và công ty cũng muốn thay đổi lại một chút về kế hoạch cho nhà máy mới, cụ thể:

- Đội vốn đầu tư ban đầu dự kiến 1,800 tỷ đồng lên 2,600 tỷ đồng do các chi phí như thuê đất, chi phí lãi vay tăng lên.

- Công ty thay đổi kế hoạch mua máy móc cho Giao Long 3 bằng loại máy móc đắt tiền hơn để có thể sản xuất sản phẩm có chất lượng cao hơn như Kraftliner (kế hoạch trước chỉ sản xuất giấy Testliner và medium). Nếu dư cung, máy mới cũng hoàn toàn sản xuất được các sản phẩm như testliner giúp công ty dễ dàng tùy biến sản phẩm theo nhu cầu thị trường.

- Kế hoạch cũ xây dựng dựa trên chi phí xây dựng nhà máy Giao Long 2 và không phù hợp với giá cả thị trường hiện tại.

Sau khi điều chỉnh lại thì nhà máy Giao Long 3 dự kiến sẽ khởi công lại vào Q1-2024 và hoàn thành vào Q4-2026. Như vậy về mở rộng công suất hay gia tăng công suất cho mảng sản xuất giấy với DHC trong ngắn hạn 1-2 năm tới là chưa thể kỳ vọng mà chúng ta chỉ có thể kỳ vọng vào giá bán đầu vào, đầu ra để giúp mảng này cải thiện doanh thu, lợi nhuận.

2. Mảng bao bì

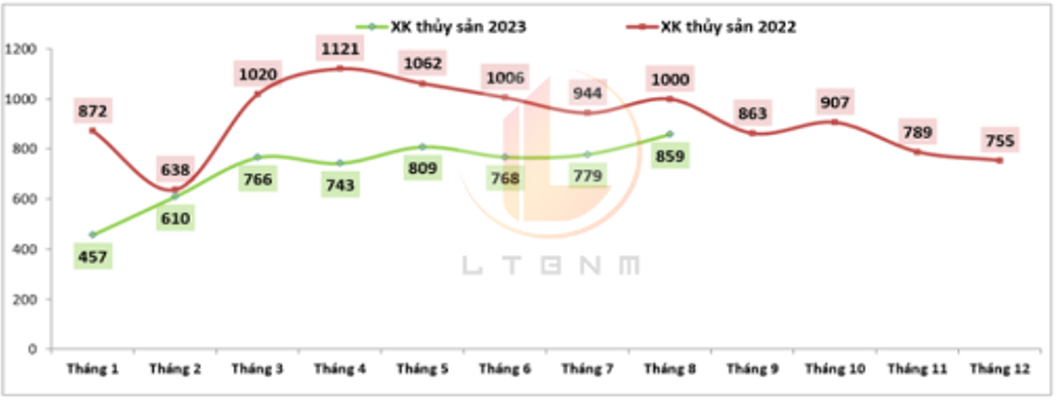

Mảng bao bì của công ty chuyên sản xuất thùng, giấy carton cho các công ty chủ yếu thuộc nhóm ngành xuất khẩu như thủy sản, rau quả trái cây, thiết bị, may mặc, điện tử, chế biến từ dừa,… Vì vậy đầu ra của mảng bao bì sẽ phụ thuộc lớn vào tình hình xuất khẩu của các công ty khách hàng, trong đó quan trọng nhất là ngành thủy sản (chiếm tới 60% sản lượng đầu ra của DHC).

Về xuất khẩu thủy sản, ngành chiếm tỉ trọng cao nhất về đầu ra của DHC, theo data xuất khẩu thủy sản thì trong các tháng đầu năm 2023 ngành thủy sản đang dần hồi phục trở lại sau khi giảm sút từ tháng 4-2022 cho tới đầu năm 2023. Rất có thể từ tháng 9-2023 trở đi sẽ chứng kiến ngành thủy sản xuất khẩu tăng trưởng trở lại so với cùng kỳ. Đây sẽ là động lực tăng trưởng cho mảng bao bì của DHC khi nhu cầu đầu ra tăng lên sẽ giúp tăng công suất tiêu thụ cũng như kỳ vọng giá bán cũng tăng lên. (Hình 4)

Về công suất nhà máy sản xuất bao bì, hiện DHC có công suất tối đa nhà máy sản xuất bao bì là 100 triệu sản phẩm/năm, trong đó có nhà máy mới là công ty TNHH MTV Bao bì Bến Tre đi vào hoạt động từ tháng 4/2022 (công suất khoảng 48 triệu sản phẩm/năm). Tuy nhiên hiện DHC mới chạy khoảng 50% công suất nhà máy do nhu cầu tiêu thụ sản phẩm đầu ra chưa cao. Vì vậy trong thời gian tới nếu nhu cầu tiêu thụ tăng lên DHC sẽ vẫn còn rất nhiều dư địa gia tăng công suất cho mảng bao bì để tăng doanh thu cho công ty, đặc biệt mảng bao bì có biên lợi nhuận cao trên 60% nên tăng trưởng về lợi nhuận sẽ là lớn nếu nhu cầu tiêu thụ tăng lên.

3. Giá giấy đầu vào và đầu ra của công ty

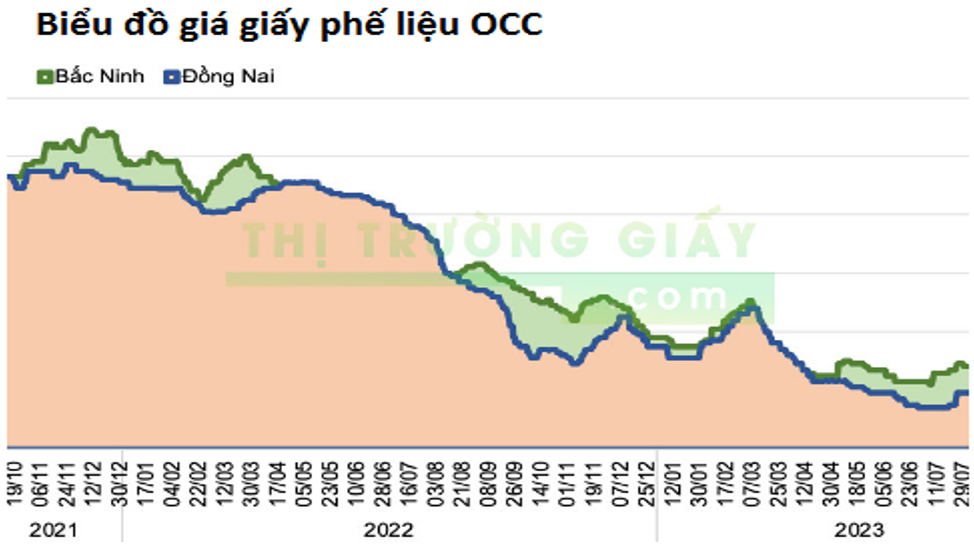

Về nguyên liệu đầu vào, với DHC, công ty chạy theo công nghệ là tái chế giấy thu hồi được (OCC) nên nguyên liệu chiếm tỉ trọng chính đầu vào là giấy phế liệu OCC. Đây là nguồn nguyên liệu chính chiếm đến 70% chi phí đầu vào và dùng cho cả 2 mảng giấy và bao bì của công ty. 60% nguồn nguyên liệu được cung cấp ở trong nước còn 40% phải nhập khẩu từ nước ngoài như Mỹ, Úc, Singapore, Nhật,… (Hình 5)

Như biểu đồ giá OCC trong nước ở trên chúng ta có thể thấy sau khi tạo đỉnh vào tháng 12/2021 thì giá giấy phế liệu đã liên tục giảm trong hơn 1 năm nay và hiện đang ở vùng giá thấp nhất. Trong 2 tháng gần đây giá giấy phế liệu đã có xu hướng hồi phục nhờ dự báo nhu cầu tiêu thụ phục hồi trở lại cũng như giá bán đầu ra tại thị trường Trung Quốc đang tăng rất tốt, tồn kho ngành giấy giảm.

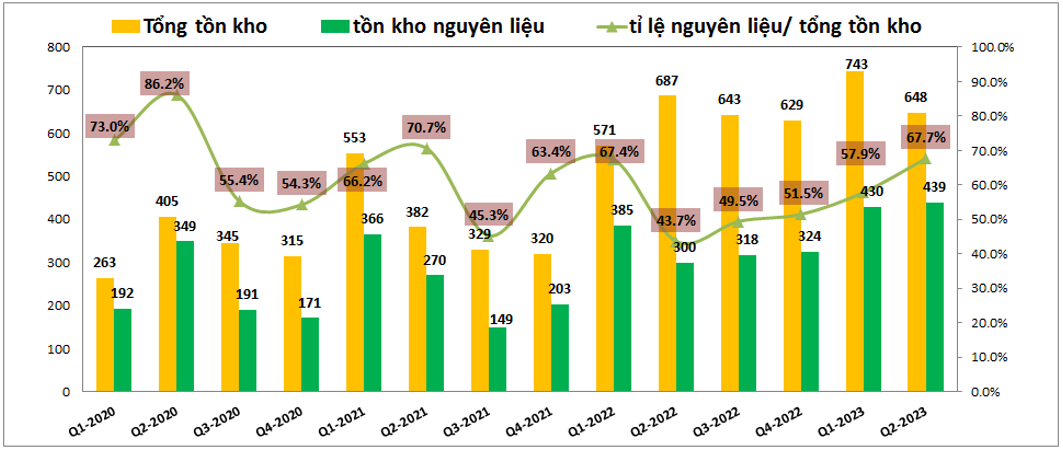

Nắm bắt được điều này trong các quý gần đây DHC đã liên tục gia tăng tồn kho nguyên liệu đầu vào nhằm tích trữ được lượng lớn tồn kho giá rẻ cho công ty để trong các quý tới khi giá giấy tăng sẽ giúp tăng mạnh lợi nhuận cho công ty. Cụ thể như hình dưới đây chúng ta sẽ thấy tuy tồn kho tổng của công ty không có nhiều biến động từ Q2-2022 cho tới nay nhưng chi tiết tồn kho về nguyên vật liệu thì lại đang tăng dần lên trong các quý gần đây, từ mức 300 tỷ đồng Q2-2022 đã tăng lên 439 tỷ đồng tại Q2-2023. Đáng chú ý là con số này tăng mạnh chủ yếu từ Q1-2023 tức là vùng giá nguyên liệu mua vào là vùng đáy. (Hình 6)

Tiếp theo là về giá bán đầu ra của công ty. Công ty có 2 mảng sản xuất chính là sản xuất giấy (sản phẩm Testliner và Medium) và sản xuất bao bì (sản phẩm carton). Đầu tiên là giá Testliner và Medium, 2 sản phẩm chính của mảng sản xuất giấy. Từ đầu 2022 tới nay giá 2 loại giấy này cũng giảm khá mạnh từ vùng 550-600$/tấn xuống còn khoảng 320-380$/tấn, tức mức giảm lên tới khoảng 40%. (Hình 7)

Trong 3 tháng gần đây giá giấy Testliner đã có xu hướng hồi phục khá mạnh còn giá Medium vẫn chưa cho thấy sự hồi phục về giá. Tuy nhiên trong thời gian tới chúng tôi cho rằng giá giấy Medium cũng sẽ có xu hướng phục hồi chung giống như giấy Testliner qua đó hỗ trợ cho DHC tăng trưởng doanh thu và lợi nhuận.

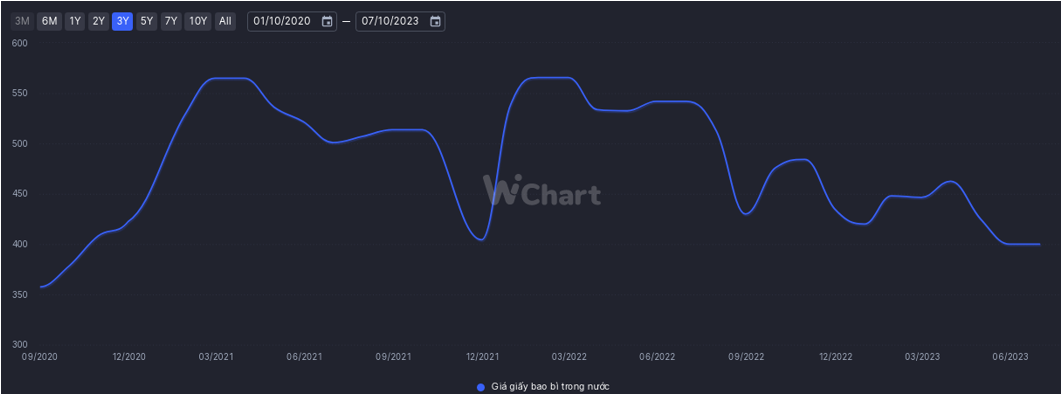

Về giá bán bìa carton, tại thị trường trong nước chưa thấy sự hồi phục về giá cho tới tháng 7/2023 với 400$/tấn , thấp hơn khoảng 27% so với vùng đỉnh 550$/tấn. (Hình 8)

Tuy nhiên trong các thông báo gần đây vào tháng 8 và tháng 9 của DHC tới các khách hàng thì đều đã điều chỉnh tăng giá bán với các sản phẩm giấy carton. Đây là dấu hiệu cho thấy giá bán giấy carton đầu ra đang bắt đầu hồi phục. cụ thể như ảnh 9 dưới đây:

Ngoài ra nhìn sang thị trường Trung Quốc, thị trường sản xuất giấy lớn chúng ta cũng sẽ dễ dàng nhận ra sự hồi phục về giá hơn và sớm hơn (Hình 10):

Như vậy về giá đầu vào và đầu ra chúng ta đang thấy có khá nhiều cơ hội cho DHC phục hồi tốt trong thời gian tới khi mà giá bán đầu ra tăng trở lại, đầu vào công ty đang gia tăng tồn kho nguyên liệu giá rẻ.

III. Tổng kết và định giá

Tổng kết lại chúng ta có thể tóm tắt những điều đáng chú ý sau về DHC:

- DHC có 2 mảng sản xuất chính là sản xuất giấy và sản xuất bao bì, trong đó sản xuất giấy đã full công suất với 2 nhà máy hiện tại và đang chuẩn bị xây nhà máy Giao Long 3, dự kiến cuối 2026 sẽ hoàn thành. Mảng sản xuất bao bì hiện mới chạy khoảng 50% công suất và còn nhiều dư địa tăng trưởng.

- Giá giấy sau hơn 1 năm liên tục giảm đã có những dấu hiệu đầu tiên cho sự phục hồi trở lại. DHC đã đẩy mạnh gia tăng tồn kho nguyên liệu để sẵn sàng cho chu kỳ phục hồi sắp tới.

- Các ngành xuất khẩu đang phục hồi khá tốt từ tháng 7-2023 tới nay giúp cho nhu cầu tiêu thụ sản phẩm của DHC tăng lên, qua đó kỳ vọng doanh thu và giá bán sẽ tăng lên.

Như vậy 2023 có thể coi là năm bản lề giúp công ty chuẩn bị tốt nhất cho giai đoạn phục hồi sắp tới, vì vậy kết quả kinh doanh 2023 chúng tôi cho rằng sẽ chưa sáng lắm, có thể phải sang quý 4 và 2024 kết quả kinh doanh mới thể hiện tốt trên báo cáo tài chính. Tuy nhiên với nền kết quả kinh doanh thấp từ Q3-2022 nên lợi nhuận của DHC sẽ ghi nhận tăng trưởng trở lại từ Q3 này và dần cải thiện trong các quý tiếp theo.

Hiện DHC đang giao dịch vùng giá 44.x và theo chúng tôi mức giá này là phù hợp cho những kỳ vọng của năm 2023, tuy nhiên với những kỳ vọng xa hơn cho 1 năm tới thì đây lại là mức giá thấp hơn kỳ vọng. Chúng tôi cho rằng mức giá phù hợp cho tầm nhìn 1 năm đối với DHC sẽ là khoảng 50-55k/cp.

– Link room telegram miễn phí: https://t.me/cknuocmam

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-