Với việc dịch Covid-19 tiếp tục hoành hành và tàn phá nền kinh tế.Không có nhiều công ty vẫn giữ được đà tăng trưởng trong năm nay.Tuy nhiên có 1 dòng cổ phiếu đặc biệt vẫn có khả năng duy trì được sự tăng trưởng với ngành nghề đặc thù của mình, đó là dòng cổ phiếu nhóm Viettel mà chúng tôi đã giới thiệu 1 đại diện gần nhất là VTP.

https://langtubuonnuocmam.com/vtp-thuoc-tot-thi-khong-co-gia-re/

Cùng với VTP thì CTR là 1 trong các công ty như vậy. Một trong những công ty thỏa mãn bộ tiêu chí mà chúng tôi đã đề cập đến trong các bài viết trước.

https://langtubuonnuocmam.com/bo-tieu-chi-de-chon-co-phieu-thoi-covid-19/

Chúng tôi có những cập nhập mới về CTR sau báo cáo quý 2 như sau:

Với những quý ndt chưa nắm rõ thì xin được nói sơ qua về tổng quan công ty.

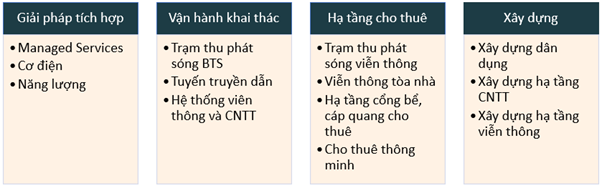

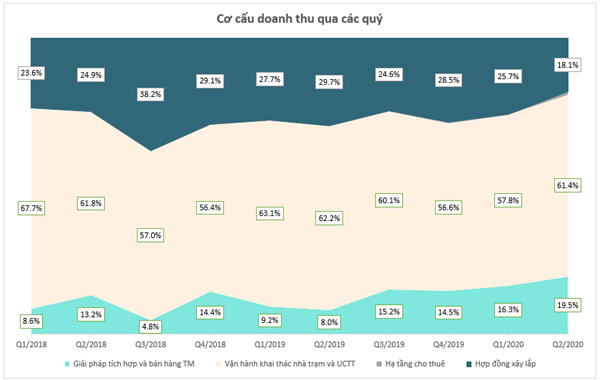

CTR hiện có 4 mảng hoạt động chính bao gồm: Giải pháp tích hợp, Vận hành khai thác, BĐS cho thuê, và Xây lắp hạ tầng.

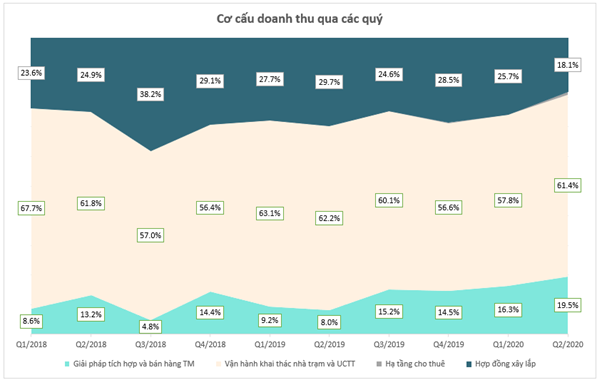

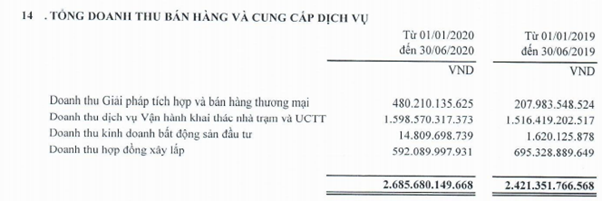

Hiện tại, tỷ trọng doanh thu vẫn nghiêng về mảng Vận hành khi gần 60% doanh thu của công ty đem lại từ đây. Mảng xây lắp là ngành nghề truyền thống của công ty nhưng hiện cũng đang dần thu nhỏ lại để nhường chỗ cho những mảng nghề mới. Đặc biệt, nhìn trên bảng cơ cấu doanh thu qua từng thời kỳ của CTR thì gần như không thấy mảng BĐS đầu tư, nhưng đây sẽ là mảng kinh doanh mũi nhọn của Tổng công ty trong giai đoạn 5 năm tới đây. Cụ thể chúng tôi sẽ phân tích cụ thể ở phần sau của bài.

Hiện CTR đã xây dựng được hệ thống hạ tầng mạng lưới viễn thông trong nước với hơn 50.000 trạm phát sóng toàn Việt Nam, hơn 320.000km cáp quang đến 100% các huyện, hầu hết các xã trong nước và một số thị trường nước ngoài tại Châu Á, Phi và Mỹ. Tầm vóc phát triển của CTR không hề bị thu hẹp mà đang tiến dần ra thị trường nước ngoài.

Về các công ty con mà Tổng Công ty đang sở hữu thì các công ty này đều ở nước ngoài. Trụ sở chính có thể điểm qua như Lào, Campuchia, Myanmar, Peru với tỷ lệ sở hữu đều là 99,9%.

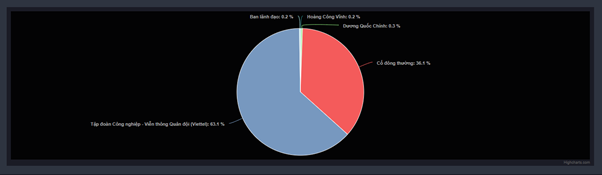

1. Cơ cấu cổ đông

Cơ cấu cổ đông của CTR rất cô đặc khi Viettel đã chiếm đến 73,2% tỷ lệ sở hữu, còn lại là cổ đông nhỏ lẻ, ban lãnh đạo Công ty gần như không nắm giữ cổ phần của công ty. Thường công ty như vậy khiến chúng tôi thấy BLĐ không “hết mình” với doanh nghiệp, nhưng CTR thường xuyên trích lập Quỹ khen thưởng, phúc lợi là 15% LNST, cùng với đó là Quỹ thưởng cho Người quản lý trong 2 năm gần đây nên chúng tôi không quá lo ngại về vấn đề BLĐ của CTR.

Cũng trong năm nay, lần đầu tiên CTR phá lệ, phát hành ESOP cho các bộ quản lý với tỷ lệ 2%. Ngoài 9,74 triệu cổ chi trả cổ tức, công ty sẽ phát hành 1,4 triệu cổ ESOP.

Theo đánh giá của chúng tôi, CTR là một trong những doanh nghiệp trả lương ở mức tốt so với mặt bằng chung, việc ESOP này gần như là một bước “giữ chân” những lao động lành nghề trong bối cảnh cạnh tranh ngày càng khốc liệt. CTR vừa nhận một số lượng lớn nhân sự từ Viettel Net và đây sẽ là Tài sản rất lớn của Tổng Công ty này. Làm một bài toán nhỏ để so sánh với FPT – một trong những doanh nghiệp về CNTT hàng đầu VN hiện đang thiếu trầm trọng nhân sự – thì CTR có lợi thế hơn hẳn khi có được những kỹ sư công nghệ dày dặn kinh nghiệm. Theo BLĐ, Tổng công ty cũng sẽ không phát hành thường xuyên mà chỉ thực hiện khi cần thiết thì đã vừa làm vừa lòng cổ đông hiện hữu, vừa giữ chân người tài, một bài toán vẹn cả đôi đường.

Link tham khảo về ViettelNet: https://bit.ly/ViettelNet

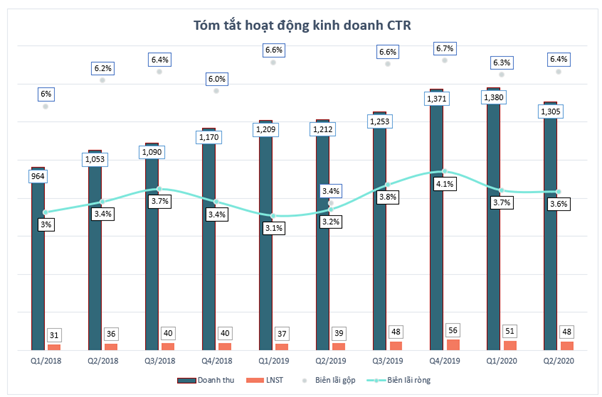

2. Tình hình kinh doanh 6 tháng đầu năm 2020

Kết thúc 6 tháng đầu năm, hiện CTR vẫn thuộc top những doanh nghiệp có tăng trưởng khá tốt trong bối cảnh dịch bệnh. Lũy kế 6 tháng, CTR đạt doanh thu 2.686 tỷ tăng 11% và LNST là 98,4%, tăng 28% so với cùng kỳ 2019. So với kế hoạch mà ĐHCĐ đề ra thì công ty đã thực hiện được khoảng 50%.

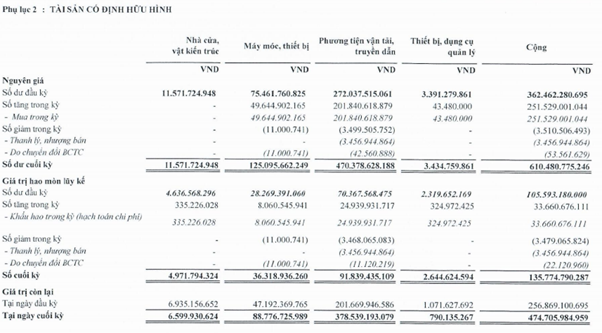

Tính tới cuối Q2, chúng tôi nhận thấy tổng tài sản của CTR đạt 3.108 tỷ đồng, tăng gần 600 tỷ so với đầu năm. Trong đó, đáng chú ý nhất là mục TSCĐ tăng đến 80%, lên gần 500 tỷ đồng do tăng mạnh tài sản, máy móc thiết bị.

Theo nguồn tin chúng tôi có được, phần lớn trong này là các xe bán tải, vận tải và các thiết bị liên can đến trạm cho thuê BTS do công ty đang có những hợp đồng mới liên can đến việc thi công lắp đặt các trạm BTS và các hợp đồng liên can đến năng lượng mặt trời tại các tỉnh.

Theo quan điểm của chúng tôi, CTR đang có những bước chuẩn bị rất vững chãi cho giai đoạn 5 năm tiếp theo, để cơ cấu trở thành nhà vận hành kĩ thuật số 1 Việt Nam.

CTR sở hữu lượng tiền mặt rất lớn, tính đến Q2.2020 đã lên đến 872 tỷ đồng. Với việc sở hữu két tiền như vậy, việc vay nợ để đầu tư là không cần thiết nên 2 năm gần đây công ty đã đưa mức nợ/VCSH về 0. Và cũng bởi sở hữu đến 872 tỷ đồng tiền mặt, CTR thường xuyên ghi nhận doanh thu từ hoạt động tài chính lên tới vài tỷ đồng, góp phần cải thiện biên lãi ròng của doanh nghiệp.

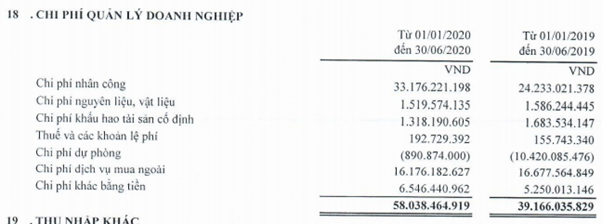

Cũng trong Q2, công ty ghi nhận khoản chi phí QLDN tăng gần gấp đôi so với cùng kỳ. Nguyên do là bởi các khoản chi phí dự phòng trong 6 tháng đầu năm giảm đến 9 tỷ so với cùng kỳ. Các chi phí gần như không có biến động gì đáng kể.

Điểm qua tình hình kinh doanh 6T đầu năm của CTR có thể nói là rất tốt. BLĐ cũng tự tin sẽ hoàn thành kế hoạch năm đề ra, vậy đâu là cơ sở cho niềm tin này?

3. Luận điểm đầu tư

Với định hướng trở thành nhà đầu tư, vận hành và cung cấp các công trình thông minh, thì chỉ giữ riêng bản sắc là nhà xây lắp đơn thuần sẽ không đủ đối với CTR. Bên cạnh đó, dù gia nhập CLB doanh thu nghìn tỷ nhưng thực tế biên lãi của công ty rất thấp, và vấn đề nằm ở những nhóm doanh thu có biên thấp thì lại tỷ trọng cao và ngược lại. Vì thế, công ty đã thay đổi lại định hướng phát triển những năm tới đây cho công ty.

a. Thay đổi cơ cấu doanh thu tích cực

Mảng giải pháp tích hợp và bán hàng thương mại: Là mảng mới được đưa vào kinh doanh của CTR, hiện tại công ty đang tập trung nhiều vào mảng năng lượng mặt trời với tiềm năng rất lớn. Trong tháng 6, công ty đã triển khai giai đoạn 1 cung cấp, lắp đặt hệ thống năng lượng mặt trời công suất 04 mWp tại Long An. Tổng diện tích lắp đặt lên đến 24.000m2. Giai đoạn 2 sẽ được triển khai vào cuối năm nay với khối lượng 08 mWp.

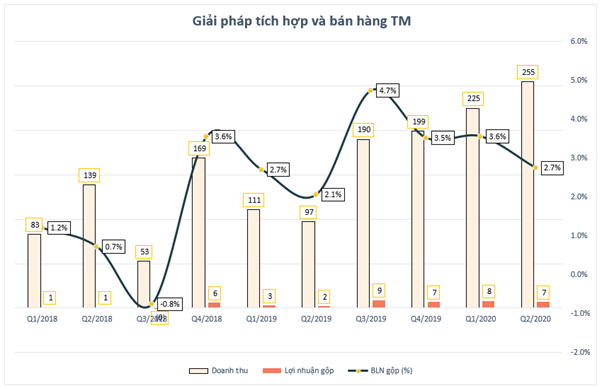

Nhìn chung, chúng tôi cho rằng mảng GPTH này của CTR hiện đóng góp khoảng 16% doanh thu, nhưng biên lãi gộp lại rất thấp chỉ quanh mức 3%. Với mục tiêu cải thiện biên lãi thì đây cũng không phải là mũi nhọn của doanh nghiệp. Năm 2020 CTR đặt kế hoạch với doanh thu khoảng 333 tỷ đồng. Tuy nhiên bởi doanh thu mà công ty công bố bao gồm của bán hàng thương mại nên đạt 480 tỷ đồng. Mảng này đang được dẫn dắt tăng trưởng bởi sự gia tăng năng lượng mặt trời tại VN, CTR cung cấp pin và các thiết bị khác,đối tượng hướng tới là các cty, kcn,nhà dân. Mảng này đang có tiềm năng tăng trưởng rất lớn vì nó là xu thế tương lai.

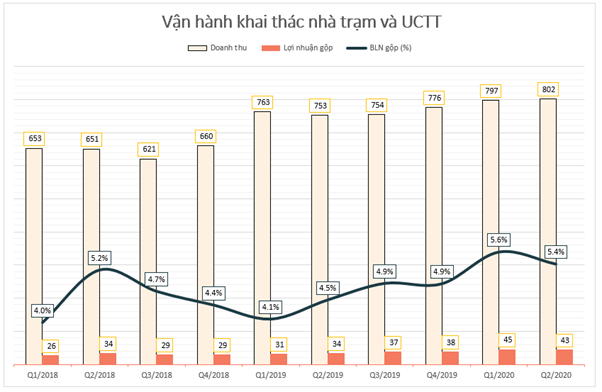

Mảng vận hành khai thác và UCTT:

Đây hiện vẫn là ngôi sao sáng của CTR khi chiếm đến gần 60% doanh thu của công ty. Tổng Công ty hiện đang triển khai vận hành khai thác mạng truy cập của Viettel cho 62 tỉnh/TP trên cả nước và 26 tỉnh thị trường Campuchia, Myanmar.,với việc bắt đầu vận hành tại thị trường Myanmar năm 2020 cũng đã đóng góp vào sự tăng trưởng doanh thu và cải thiện biên lãi cho CTR. Ngoài ra, CTR cũng vận hành mạng cáp quang cho Bộ Công an, CMC, trạm cho NTD (Myanmar) và xúc tiến cho các đơn vị trong và ngoài nước.

Doanh thu và lợi nhuận gộp trong quý 2 của mảng đạt 802 tỷ (+5,8% so với cùng kì) và 43 tỷ(+26%)

Đà tăng trưởng được dẫn dắt do sự tăng trưởng của nhu cầu từ thị trường trong nước tăng do covid-19.Tại thị trường nước ngoài, tính đến tháng 6/2020, CTR đã tiếp nhận VHKT thêm 3 tỉnh tại Myanmar và nâng con số lên lũy kế 6 tháng đầu năm là 6/14 tỉnh của Mytel

Trong năm 2020, CTR sẽ phối hợp với Mytel thống nhất lộ trình tiếp nhận với mục tiêu hết tháng 4/2020 thực hiện Vận hành khai thác tối thiểu 85% lớp mạng truy nhập tại thị trường Myanmar. Như vậy con số kia là chưa đạt kế hoạch , khả năng công tác tiếp nhận này sẽ được đẩy mạnh vào cuối năm nay và như vậy dư địa tăng trưởng của mảng này vẫn còn.

Biên lãi VHKT lần lươt tại Q1-Q2/2020 là 5,6%-5,4% , tăng khá so với mức 4,1%-4,5% tại cùng kỳ,cho thấy sự hiểu quả gia tăng của các tỉnh mới tiếp nhận và chúng tôi kì vọng con số này sẽ còn cải thiện hơn nữa trong tương lai.

Việc có công ty mẹ là Viettel đã giúp doanh nghiệp này tiết kiệm được khá nhiều sức lực. Ngoài ra, CTR sẽ thử nghiệm VHKT tại thị trường Lào, Peru.

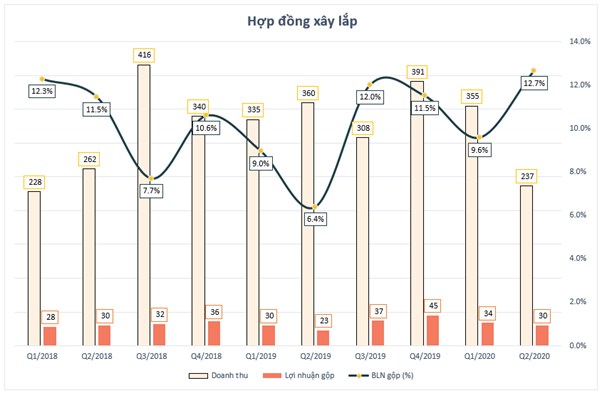

Mảng xây lắp:

Xây lắp là mảng kinh doanh truyền thống của CTR và doanh nghiệp đang nắm vị trí số 1 về xây lắp công trình viễn thông tại Việt Nam. Việc Viettel đầu tư ra các thị trường kinh doanh tại nước ngoài cũng kéo theo quá trình mở rộng hoạt động xây lắp của CTR.

Mảng này đang được CTR cơ cấu giảm dần tỷ trọng trong những năm sắp tới do nhu cầu trong nước và nước ngoài của tập đoàn mẹ không còn nhiều như trước .Tuy nhiên hiện tại nó vẫn là 1 trong những trụ đỡ chính đem lại doanh thu và lợi nhuận bền vững do vị thế số 1 của CTR ở trong nước.

Trong 6 tháng đầu năm CTR chủ yếu thi công các hợp đồng trong nước, hợp đồng nước ngoài vẫn giữ được đà tăng trưởng nhẹ, đạt khoảng 91 tỷ (+8% so với cùng kì).

Một số hợp đồng trong nước nổi bật như triển khai trạm BTS cho VTNet đã hoàn thành kế hoạch hơn 1102 trạm. Liên tục kí kết những hợp đồng xây dựng dân dụng cho đối tác tại các tỉnh, những hợp đồng này nhỏ về quy mô nhưng khá nhiều, có thể lên đến hàng trăm hợp đồng.Hai quý Đầu năm đã đem về khoảng 150 tỷ được kí kết với khoảng gần 200 hợp đồng.

Theo quan sát của chúng tôi đúng CTR là kiểu cty năng nhặt chặt bị trên toàn bộ các mảng, công ty có thể phục vụ cho toàn bộ các đối tượng từ nhà dân,cty,kcn cho đến các tập đoàn lớn. Làm mọi cách để tăng trưởng doanh thu.

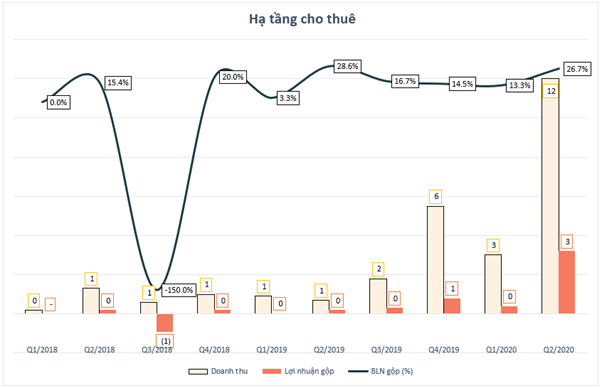

Mảng cho thuê hạ tầng: Mặc dù chiếm tỷ trọng rất nhỏ trong cơ cấu doanh thu, nhưng đây là định hướng dài hạn của CTR, cũng là tiềm năng tăng trưởng mạnh mẽ trong 5 năm tới khi mà xu hướng thuê lại hạ tầng viễn thông diễn ra mạnh mẽ. Trong Q2/2020, lần đầu tiên CTR ghi nhận doanh thu cao kỷ lục lên đến 12 tỷ, BLN gộp cx trên 26%.

CAGR mảng hạ tầng ước đạt 22,5% cho giai đoạn 2021 – 2025, bởi theo xu hướng chung, các thiết bị 5G sẽ dần phổ biến, yêu cầu nhiều trạm Smallcell, IBS tại các khu vực để đảm bảo yêu cầu kết nối. Với đặc thù sóng ngắn, rất nhanh trong phạm vi gần nhưng lại dễ bị chặn bởi các chướng ngại vật thì việc gia tăng thêm các trọng phát sóng là điều bắt buộc. Tại Việt Nam, dịch vụ 5G cũng mới đang trong quá trình thử nghiệm tại 1 số thành phố như Hà Nội, tp. HCM hay Hải Phòng nhưng theo lộ trình dự kiến đến 2025 mới triển khai rộng khắp trên cả nước, nên giai đoạn này CTR tập trung đầu tư để cho thuê là hoàn toàn phù hợp với định hướng chung của toàn ngành. Bên cạnh đó, với xu hướng lên ngôi của những hoạt động tốn nhiều băng thông như Game mobile, Livestream, Gaming Stream,… đang ngày càng nở rộ, việc xây dựng và cho thuê lại các trạm thu phát sóng là gần như bắt buộc trong kỷ nguyên 4.0 này.

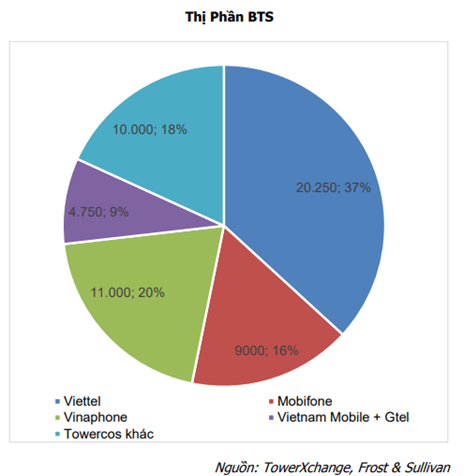

Ngoài ra, Viettel cũng đang sở hữu trạm BTS lớn nhất Việt Nam. Hiện Tổng Công ty này đang chiếm khoảng 37% thị phần, tương đương với 20.250 trạm. Với việc là công ty con của Viettel, chúng tôi kì vọng CTR sẽ được mua lại một số lượng lớn từ công ty mẹ, bởi số lượng thực sở hữu của CTR chỉ vào khoảng 300 trạm.

Để nói về khả năng sinh lời của mảng cho thuê, ông Trường – TGĐ Công ty cũng cho biết BLN sẽ cao gấp đôi lãi suất đi vay ngân hàng, tốt hơn nhiều so với việc đi làm dịch vụ. Doanh thu sẽ tăng trưởng theo từng năm vì số lượng trạm cũng tăng theo cấp số tương ứng. Năm 2019, mảng hạ tầng này chỉ ghi nhận 10 tỷ doanh thu nhưng sang 2020 ước đạt 150 tỷ bởi chỉ cần đầu tư hạ tầng từ 6 tháng – 1 năm, còn lại là thời điểm thu hoạch. Vì vậy, nhìn vào tài sản cố định đang tăng mạnh theo từng quý, nhà đầu tư có thể thấy được sự sinh lời đáng kể từ đó.

Trước mắt, CTR sẽ chỉ đầu tư trong nước bởi thị trường nước ngoài còn nhiều rào cản về pháp lý, luật đầu tư giữa các quốc gia cũng như việc chuyển vốn không dễ dàng. Đây sẽ là rào cản của Công trình Viettel đối với miếng bánh quốc tế, và công ty lựa chọn tập trung tốt cho Việt Nam.

Trong 6 tháng đầu năm, CTR đã hoàn thành thi công và bàn giao cho Mobifone thuê hơn 2500 Km cáp tại 8 tỉnh.Ngoài ra cũng công ty cũng triển khai cho thuê các sản phẩm tấm pin năng lượng mặt trời áp mái.

Công ty cũng đã xây dựng xong hơn 400 trạm BTS và phát sóng 332 trạm cho thuê.Theo kế hoạch CTR sẽ cán mốc xây dựng khoảng 950 trạm trong năm nay và con số trong năm sau sẽ lớn hơn nhiều lần nữa con số của năm 2020. Đây là mảng tương lai sẽ làm nên thành công cho CTR .

Biên lãi mảng này duy trì ở mức trên 20%, chúng tôi ước tính với 150 tỷ kế hoạch doanh thu có thể mang lại cho CTR mức lãi gộp ở mốc 30 tỷ đồng. Từ đầu năm đến nay mảng này mới chỉ mang lại mang lại 15 tỷ doanh thu và 3 tỷ lãi gộp. Như vậy 2 quý cuối năm có thể có nhiều bất ngờ về mặt doanh thu và lợi nhuận cho riêng mảng này. Có thể nó sẽ dẫn dắt chính đà tăng trưởng của CTR vào 2 quý cuối năm.

Như vậy, có thể thấy nguồn công việc cho năm 2020 nói riêng và giai đoạn 2020 – 2025 nói chung của CTR là rất dồi dào. Hiện công ty cũng đang đầu tư tài sản, con người, trí tuệ để bắt kịp xu hướng thế giới. Với định hướng trở TowerCo (các trạm thu phát sóng trên nóc các tòa nhà), chúng tôi hoàn toàn đồng ý với chiến lược mà CTR đang đề ra và tiếp tục chờ đợi trái ngọt mà CTR đem lại cho cổ đông.

b. Thông tin về thoát vốn

Năm 2020 có lẽ là năm của làn sóng thoái vốn và Viettel dự định sẽ thoái khoảng 23% vốn, đưa từ mức 73,2% hiện nay về mức quanh 50%. Viettel cũng thuê đơn vị thẩm định và dự kiến hoàn thành theo các thủ tục ngay trong năm nay. Tuy nhiên, chúng tôi đã thấy nhiều lần các thông tin dạng này được đưa ra nhưng lại vướng nhiều vấn đề nên chưa hoàn thành theo đúng kỳ hạn. Vì vậy, chúng tôi sẽ update nếu các thông tin về thoái vốn được CTR đưa ra.

Link: https://bit.ly/ViettelthoaiCTR

c. Cổ tức

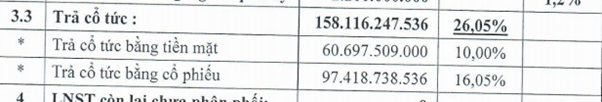

CTR cũng là một doanh nghiệp chăm chi trả cổ tức từ ngày lên sàn bởi trong cơ cấu của họ có cổ đông Nhà nước. Công ty hàng năm trả khoảng 26% cổ tức, trong đó 10% tiền mặt và 16% cổ phiếu. Nếu xét về lợi tức tiền mặt thì thực sự không “bõ” bởi thị giá của công ty này đã rất cao, nên đối với CTR thì chúng tôi nghiêng mạnh về tiềm năng tăng trưởng hơn là cổ tức.

4. Định giá

Với sự tăng trưởng rõ ràng của mình, cũng như VTP. Sau thời điểm bị bán tháo cùng thị trường thì CTR nhanh chóng trở lại “vùng đỉnh cũ” trước Covid. Đó là 1 diễn biến hoàn toàn hợp lí. Hiện tại Pe của CTR thường duy trì ở mốc 13-15 lần. Có lẽ cũng như Viettel Post, CTR cũng thuộc dạng thuốc tốt thì không có giá rẻ.

Định giá luôn đang neo cao khoảng 15 lần và chỉ điều chỉnh mạnh khi “thị trường có điều gì đó cực kì xấu xảy ra” là 1 trở ngại cho việc giải ngân nếu chỉ theo thời gian ngắn hạn. CÓ 2 chiến lược mà chúng tôi cho rằng phù hợp hơn với CTR:

Nắm giữ rất dài hạn và nếu mua mới thì chờ đợi các nhịp điều chỉnh mạnh của thị trường để mua vào

CTR là cổ phiếu được team nhắm đến vùng bắt đáy khi vnindex điều chỉnh về vùng 780 và kiến nghị cho khách hàng. , tỉ suất lợi nhuận hiện tại đang đạt 13%.

———-Team LTBNM phân tích và tổng hợp ————-