Ngay trong ngày họp DHCD (26/05/2021) của HAH vừa qua, nhà đầu tư ngỡ ngàng khi cổ phiếu này đã có lúc nằm “đo sàn”. Nhiều người ngỡ ngàng bán tháo, nhưng cũng có người nhanh tay mua vào khiến kết phiên cổ phiếu này giảm 4,6%, tương đương giá đóng cửa là 26,900. Chúng tôi sẽ “mổ xẻ” cuộc họp lần này của Hải An cùng những tác động của nó đến phiên giao dịch ngày 26/05, và đưa ra những nhận định về kỹ thuật trong bài viết lần này.

Chúng tôi cũng đã từng phân tích HAH trong Q1 vừa qua cùng các tiềm năng tăng trưởng, nđt quan tâm có thể đọc lại tại link này:

https://langtubuonnuocmam.com/hah-bao-cao-cap-nhat-q1-2021-35-ke-tu-kien-nghi-gan-nhat/

I. Về cuộc họp ĐHCĐ 2021

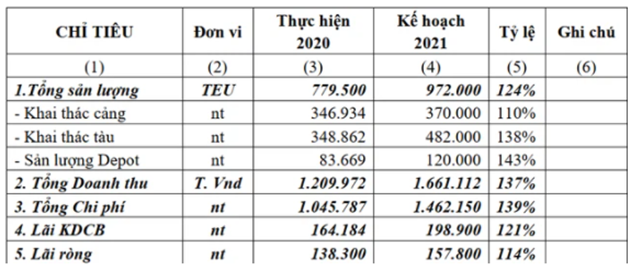

Năm 2021, HAH đặt chỉ tiêu tăng trưởng đều trên mọi chỉ tiêu nhờ vào giá cước vận tải đang trong giai đoạn nóng nhất trong nhiều năm trở lại đây. Tổng doanh thu 2021 dự kiến dạt 1.661 tỷ đồng (+37%) và lãi ròng đạt 157,8 tỷ đồng (+14%). Tổng sản lượng khai thác cũng tăng, trong đó khai thác tàu và depot là tăng mạnh nhất bởi công ty mới nhập thêm 2 tàu mới cuối tháng 4 vừa qua. (Hình 1)

Chúng tôi sẽ phân tích một vài điểm đáng lưu ý trong cuộc họp năm 2021 này của Hải An.

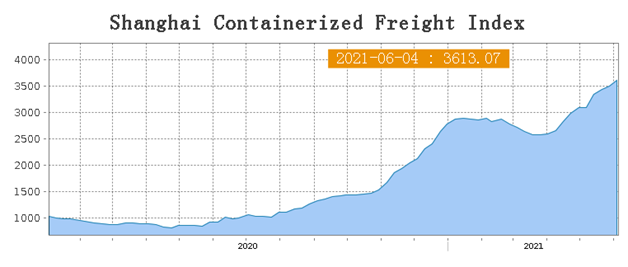

- Về tình hình đầu tư mới đội tàu và container: HAH đã hoàn thành đầu tư 02 tàu loại 1.700 TEU với tổng vốn 380 tỷ đồng và thêm 01 tàu loại 1.000 – 1.500 TEU với số vốn khoảng 200 tỷ để đảm bảo tăng số chuyến nội địa lên 5 chuyến/tuần. Bên cạnh đó, công ty cũng sẽ mua thêm 2.000 Teus vỏ container loại 20’ và 40’. Việc mua thêm vỏ container cũng như bổ sung đội tàu là một điều rất cần thiết nhất là trong bối cảnh giá cước vận tải và giá thuê vỏ rỗng đang tăng từng ngày và vẫn chưa có dấu hiệu hạ nhiệt. Nhiều khả năng trend này sẽ còn tiếp tục từ 3-6 tháng, nhất là khi các nước lớn như Mỹ, EU đang có kế hoạch tiêm vaccine đại trà, mở lại nền kinh tế thì container rỗng sẽ tiếp tục đổ về các nước xuất siêu như Việt Nam và Trung Quốc. Ngành logistics đang được hưởng lợi mạnh mẽ từ xu hướng này ít nhất cho đến hết Q4/2021, đặc biệt là những tháng cuối năm nhờ nhu cầu các ngày lễ, tết lớn tại phương Tây. (Hình 2)

Nhưng đầu tư giai đoạn này, chúng tôi nhận được nhiều câu hỏi từ nhà đầu tư cho rằng giá thép đang lên, mà đóng tàu và vỏ container thì không thể thiếu nguyên liệu đầu vào này được thì có rủi ro giá nguyên liệu đầu vào tăng hay không. Tuy nhiên, từ lúc mua tàu, đóng container đến lúc nhận hàng không thể là câu chuyện một sớm một chiều mà phải có kế hoạch dài hơi. Thông tin Hải An mua container rỗng đã được đưa ra từ trong Q1 khi được đặt làm một trong những mục tiêu chính ngay trong báo cáo thường niên (thời điểm đánh dấu mũi tên màu đen), khi mà giá thép chưa tăng chóng mặt như hiện nay. Vì vậy, công ty sẽ được hưởng lợi hai đầu từ việc mua container giá rẻ, và được cho thuê container giá cao. (Hình 3)

Đối với việc mua tàu cũng tương tự. Từ năm 2015 đến nay, HAH vẫn duy trì chiến lược mua tàu chất lượng cao, giá rẻ vào lúc thị trường kém sôi động. Tàu Hai An West và Hai An East được đưa vào hoạt động ngay trong tháng 4 dù đã được thông qua ĐHCĐ từ đầu năm 2020. Đây cũng là lúc mà tình hình tàu biển đang sôi động nhất và được thuê ngay với giá cao trong khi giá mua chỉ quanh 380 tỷ cho 2 tàu – một con số khá hấp dẫn. Với việc giá tàu hiện tại đang ở mức cao ngất ngưởng như hiện nay, sẽ rất khó để các đối thủ có thể gia tăng số lượng tàu, nâng công suất để hưởng lợi từ sóng ngành một cách chủ động như HAH. Nhưng cũng bởi giá tàu đang neo cao, chúng tôi cho rằng năm nay HAH sẽ gặp khó khăn hơn khi muốn tìm mua tàu với trọng tải 1.000 – 1.500 TEU với giá khoảng 200 tỷ. Chúng tôi sẽ update thêm về HAH nếu công ty có giải ngân mua tàu mới trong năm nay.

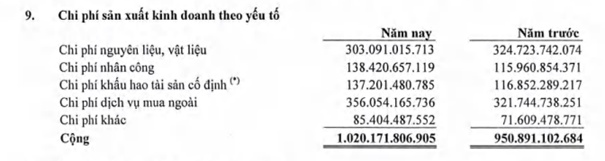

- Giá dầu nhiên liệu đầu vào đang trong xu hướng tăng cũng là một nỗi lo lắng đối với biên lãi của HAH. Theo báo cáo của HAH cuối năm 2020, chi phí NVL đầu vào chiếm khoảng 30% tổng chi phí kinh doanh của doanh nghiệp. Chúng tôi đánh giá rằng đây là con số khá lớn bên cạnh chi phí khấu hao, nhưng với việc giá thuê tàu đang ở mức cao gấp khoảng 3 lần cùng kỳ 2020, thì hoàn toàn có thể thấy giá đầu ra đang tăng mạnh hơn giá đầu vào, nên tạm thời rủi ro đến từ giá dầu tăng chúng tôi chưa cho là điều thật sự cần lo lắng trong giai đoạn này. (Hình 4)

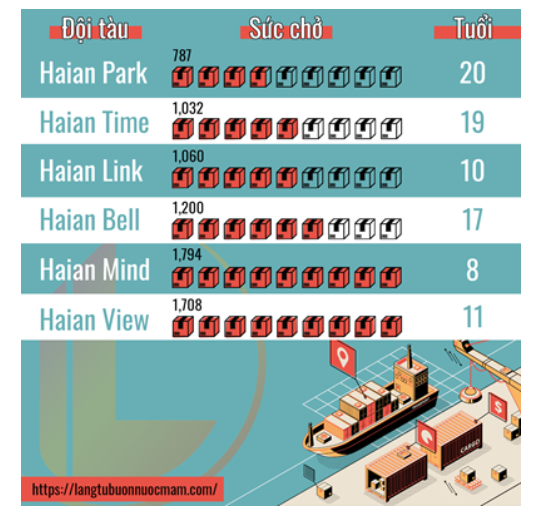

- Hải An đã thanh lý thành công tàu Hải An Song trong năm 2020, và hiện chưa có thông tin về việc sẽ tiếp tục thanh lý các tàu khác. Còn nhớ tàu Hải An Song được mua lại năm 2014 và khi thanh lý đã đạt 20 tuổi. Số tuổi này của tàu khá tương đương với tàu Hải An Park và Hải An Time tính đến thời điểm hiện tại, tuy nhiên chúng tôi cho rằng ít nhất đến Q3 công ty sẽ chưa thanh lý vội, bởi việc này sẽ gây ra thiếu hụt lượng tàu công suất lớn, không tận dụng được lợi thế sóng cảng lớn nhất vài năm trở lại đây. Chúng tôi nhận được một vài thông tin của nhà đầu tư hỏi về việc HAH có kế hoạch bán hết đội tàu đi hay không, thì điều nay khá phi lí khi công ty vừa đầu tư tàu mới. Nếu có bán cũng sẽ chỉ bán tàu “già”, và khi thanh lý chúng tôi cũng kỳ vọng đem về lãi ròng khoảng 15 – 20 tỷ/tàu, tương đương với tàu Haian Song trong năm 2020. (Hình 5)

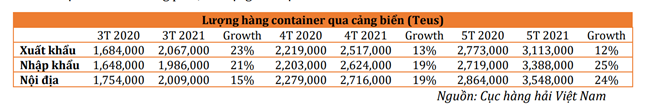

- Về tình hình kinh doanh Q2, chúng tôi nhận định rằng HAH sẽ trải qua một quý tăng trưởng tốt. Ngoại trừ việc giá cước tăng còn mạnh hơn Q1 như chúng ta đều đã biết, thì lượng hàng container qua cảng biển cũng là một con số đáng lưu tâm. Từ khi các hãng hàng không gặp khó khăn do dịch Covid, tàu biển là phương tiện duy nhất để khai thông hàng hóa giữa các nước, nên không ngạc nhiên khi tăng trưởng lượng hàng hóa qua ngạch này lại lớn đến vậy. Với những con số này, chúng tôi không còn nghi ngờ gì về một báo cáo tăng trưởng tiếp theo của HAH. (Hình 6)

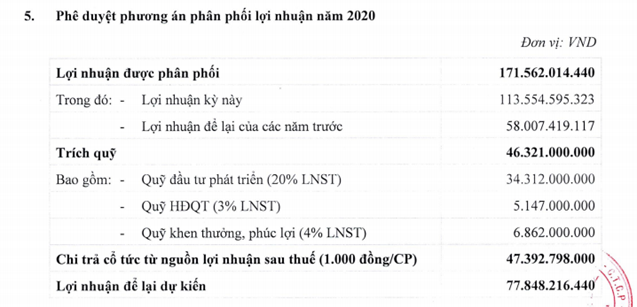

- Khác với các doanh nghiệp khác trên sàn nhân lúc thị trường đang kéo giá vượt đỉnh để phát hành thêm, trả cổ tức bằng cổ phiếu để tăng vốn, ban lãnh đạo HAH khá “fair” khi trả cổ tức 10% cho cổ đông của mình, tương đương mức lợi tức khoảng 3,7%. Đây không phải là con số lớn, nhưng nhìn vào việc nhiều công ty tranh thủ tăng vốn bằng cổ tức cổ phiếu khiến EPS bị pha loãng hay ESOP không đẹp đến từ ban lãnh đạo thì chúng tôi đánh giá cao hành động đẹp này của HAH. (Hình 7)

Tóm tắt lại về cuộc họp ĐHCĐ, chiếm nhiều sự quan tâm nhất của nhà đầu tư là tình hình đầu tư tàu và container trong bối cảnh giá cả leo thang cũng như giá dầu tăng mạnh từ đầu năm đến nay. Tuy nhiên, ban lãnh đạo của HAH đã chủ động cuộc chơi này khi liên tiếp đặt được tàu và container với giá tốt, tận dụng tối đa cơn sóng điên cuồng của ngành cảng biển. Các chi phí như khấu hao hay chi phí nhiên liệu đều có tăng, nhưng không thể so được với mức tăng của giá cước nên chúng tôi tạm thời chưa nhắc đến. Hải An cũng nhiều khả năng chưa thanh lý các tàu “già” để tận dụng triệt để cơn sóng ngành, và nếu có thanh lý, chúng tôi kỳ vọng sẽ đem về lợi nhuận từ 35-40 tỷ đồng khi bán xong cả 2 tàu này.

KQKD của HAH và quý sau có khả năng tiếp tục tốt. Đây sẽ tiếp tục là 1 cổ phiếu đáng chờ đợi thời gian tới.

———-Team LTBNM tổng hợp và phân tích ————-