Một cổ phiếu team đã có sự đầu tư khá thành công trong 2020-2021 và mang lại thành quả lớn >250%.Các khách hàng của team đều đã nhận được kiến nghị bán từ cuối 2021 tại vùng giá 50 khi diễn biến giá NVL diễn biến phức tạp và cty đang dần đi vào cuối chu kỳ tăng trưởng .Thực tế không phải đến hôm nay khi ĐHCD HPG diễn ra mà việc ngành thép sẽ khó tăng trưởng trong 2022 có thể thấy trước từ cuối 2021 khi diễn biến giá NVL và đầu ra biến động rất phức tạp, cùng với nền quá cao trong 2021 và gần như các doanh nghiệp đều đang full công suất.

Quý anh chị có thể xem lại series báo cáo cũ HPG và ngành thép tại đây:

https://langtubuonnuocmam.com/?s=hpg

Tại 2 báo cáo gần nhất ngày 29/3 và video phân tích 23/5 chúng tôi cũng đã đưa ra quan điểm không khả quan với HPG. (Hình 1)

Trong bài viết này chúng tôi sẽ đưa ra quan điểm của team về HPG để cùng nhà đầu tư đọc và suy ngẫm.

I. Báo cáo KQKD Q1/22

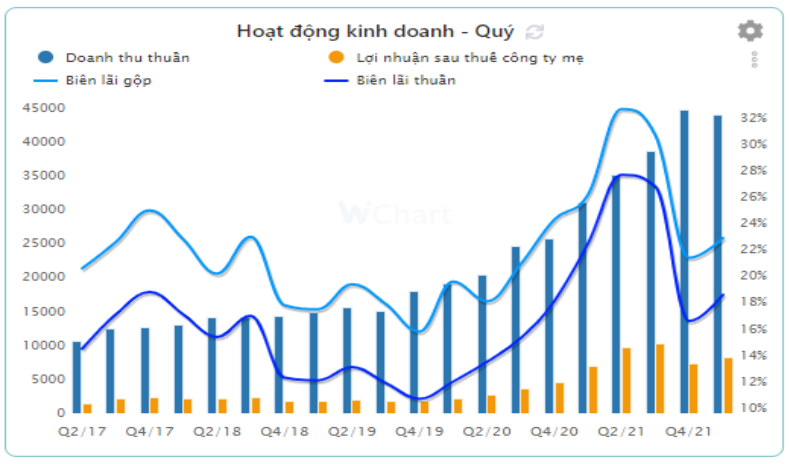

Chiều 26/4, HPG công bố báo cáo tài chính với doanh thu thuần đạt 44.000 tỷ đồng, tăng trưởng 41,1% yoy. Lợi nhuận thuần đạt 8.200 tỷ, tăng trưởng 17,5% yoy. Tuy vậy, biên lãi của HPG lại giảm so với cùng kỳ. Cụ thể, biên lãi gộp đạt 22,9% (cùng kỳ 26,2%), biên lãi ròng đạt 18,6% trong khi cùng kỳ là 22,5%.

Trong Q1/21, HPG cũng ghi nhận khoản thu nhập bất thường từ thoái vốn là 500 tỷ đồng từ 10 công ty con. Còn trong năm nay, công ty không ghi nhận khoản thu nhập này nên doanh thu tuy tăng đến 41% nhưng lợi nhuận chỉ tăng trưởng 17%. Nếu chúng tôi loại bỏ khoản 500 tỷ này ra thì biên lãi ròng sẽ tăng nhẹ lên 20,8% – vẫn thấp hơn con số cùng kỳ. (Hình 2)

Link: https://thoibaotaichinhvietnam.vn/hpg-thoai-von-tai-10-cong-ty-con-31740.html

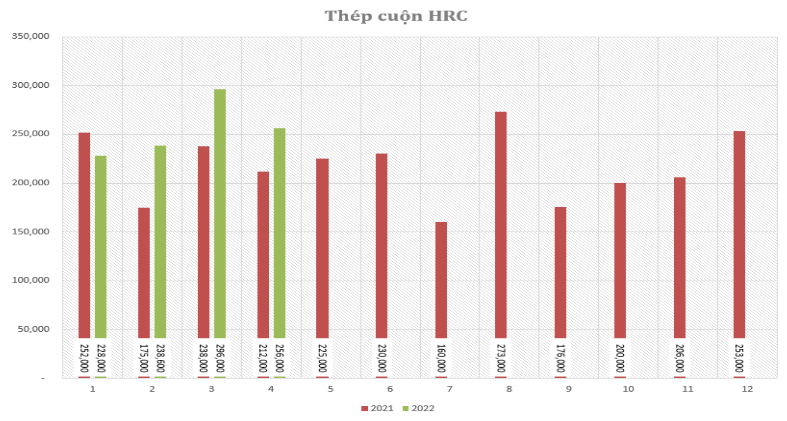

Lí giải cho việc biên lãi giảm trong khi doanh thu lại tăng, thì chúng ta có thể nhìn lại chart giá thép HRC thế giới. Giai đoạn đầu năm 2021, cả thị trường bùng nổ theo sóng hàng hóa, HPG hưởng lợi từ giá bán đầu ra rất cao, đạt đỉnh gần $970/tấn trong khi giá đầu vào chỉ quanh $600. Còn đầu năm 2022, giá thép cũng được hưởng 1 làn sóng tăng bởi chiến tranh tại Ukraine nhưng chỉ chạm mốc khoảng $850, trong khi giá thép đầu vào ở mức cao so với giai đoạn trước. Vì thế, giá thép đầu vào ảnh hưởng rất nhiều đến biên lãi của doanh nghiệp. (Hình 3)

Tuy nhiên, so với Q4/21 thì con số biên lãi 18,6% trong Q1 vừa qua cho thấy nhu cầu thép xây dựng phục hồi tại cả thị trường trong nước lẫn xuất khẩu. HPG cũng cho biết công ty dễ dàng điều chỉnh giá bán để bù đắp giá nguyên liệu đầu vào và để phù hợp với xu hướng giá thép thế giới.

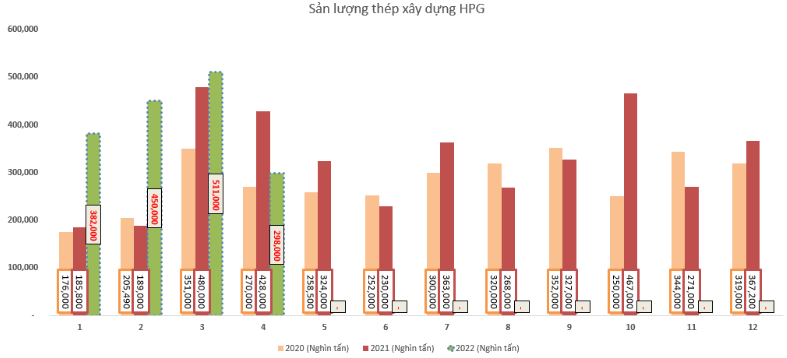

Tính đến thời điểm hết 4 tháng đầu năm, HPG sản xuất lũy kế 2,9 triệu tấn thép thô, tăng 7% yoy. Sản lượng bán hàng phôi thép, thép xây dựng, HRC đạt 2,8 triệu tấn. Trong đó, thép xây dựng là tăng mạnh nhất với 28% yoy tương đương 1,6 triệu tấn. Trong tháng 4, sản lượng tiêu thụ thép xây dựng giảm 31% yoy và giảm 42% so với tháng trước, chỉ còn 298.000 tấn. Sản lượng tiêu thụ phôi thép giảm 65% yoy và sản lượng tiêu thụ ống thép giảm 50% so với cùng kỳ. Tuy nhiên vẫn có điểm sáng là thép cuộn cán nóng HRC và tôn vẫn tăng trưởng 21% và 62% yoy.

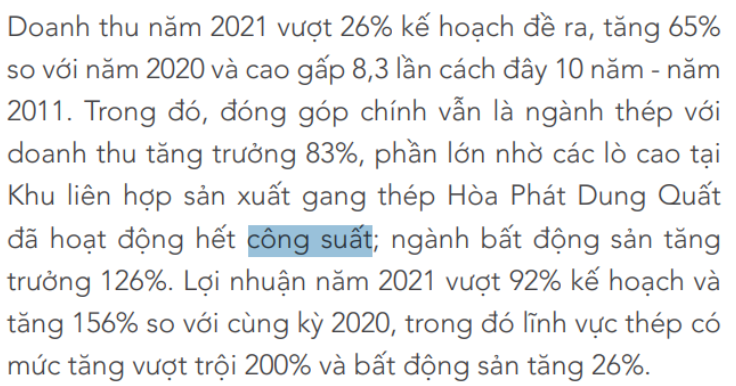

II. Mảng thép tăng trưởng mạnh do KLH Dung Quất chạy full công suất

Để tăng trưởng doanh thu, 2 yếu tố quan trọng nhất là tăng giá bán hoặc tăng sản lượng, năng suất. Tuy nhiên với Hòa Phát, chúng tôi đánh giá sẽ khó có sự tăng trưởng đối với doanh nghiệp thị phần thép số 1 Việt Nam này. Cơ cấu doanh thu của công ty có đến 90% là kinh doanh thép nên chúng tôi sẽ tập trung nói về mảng này.

Đối với tăng giá bán, thì trong báo cáo trước của team về ngành thép, chúng tôi đã nhận định sóng hàng hóa khó có thể trở lại, nhất là khi các nước dần thắt chặt chính sách tiền tệ để ngăn chặn lạm phát. Nền giá bán cao thời điểm 2021 sẽ là một thách thức lớn cho công ty trong giai đoạn 2022. Cũng ngay trong ngày 17/5, HPG đã thông báo tiếp tục hạ giá thép xây dựng lần 2 do nhu cầu trong nước yếu và giá nguyên liệu đầu vào giảm mạnh do biện pháp phong tỏa nghiêm ngặt từ Trung Quốc, cho thấy một năm được dự báo sẽ khó khăn với ngành thép. Chúng tôi sẽ không đi sâu vào vấn đề giá thép này bởi đã phân tích rất rõ trong báo cáo trước của team.

Còn đối với việc tăng công suất thì lò cao số 3 và 4 tại khu liên hợp Dung Quất đi vào hoạt động từ cuối 2020 đã đem đến một năm 2021 đầy rực rỡ khi tăng trưởng doanh thu 4 quý thường từ 60% – 70% và đạt đỉnh doanh thu vào Q4/21. Theo báo cáo thường niên của doanh nghiệp, việc tăng trưởng mạnh ấy là nhờ các lò cao tại KLH Dung Quất đã hoạt động hết công suất, nên trong 2022 chúng tôi cho rằng sẽ khó để thấy lại con số tăng trưởng như năm vừa qua. Nếu muốn thấy con số tăng trưởng trên 60% như giai đoạn trước, nhiều khả năng sẽ phải chờ đến khi Dung Quất mở rộng giai đoạn 2 – và điều đó không phải câu chuyện trong năm nay là có thể hoàn thành ngay được. Vì thế, team cho rằng HPG cũng không thể gia tăng thêm công suất để tăng trưởng lại trong tương lai gần. (Hình 4)

Chúng tôi phân tích thêm về các mảng kinh doanh thép bao gồm thép xây dựng và cuộn HRC của HPG trong tháng 4 để nhà đầu tư có thể nhìn kĩ hơn vào doanh nghiệp này. Đây là 2 mảng thượng nguồn chiếm đến trên 80% cơ cấu sản lượng của HPG.

- Thép xây dựng: Là mảng đóng góp tỷ trọng cao nhất trong cơ cấu doanh thu của HPG. Sau khi tăng trưởng mạnh vào Q1/2022, ngay trong tháng 4/2022 đã ghi nhận sự sụt giảm đáng kể. Theo tìm hiểu của chúng tôi, giá thép xây dựng cao đã tác động tiêu cực đến nhu cầu thiết thực đối với các sản phẩm thép xây dựng trong nước. Không chỉ vậy, tại thời điểm cuối Q1, do e ngại giá thép tiếp tục tăng cao nên nhiều đại lí đã nhập số lượng lớn hàng tồn kho, nên đại lý cần thanh lý số hàng tồn này trước khi tích trữ cho giai đoạn mới. Đây là lí do chính khiến 3 tháng đầu năm sản lượng tăng cao, mà ngay sang tháng 4 đã rơi mất khoảng 42% như vậy. (Hình 5)

- Mảng thép cuộn cán nóng HRC: dù sản lượng tiêu thụ của tháng 4 giảm khoảng 13,5% so với tháng 3, nhưng vẫn đang trong đà tăng trưởng so với cùng kỳ. Sản lượng HRC vẫn duy trì tăng trưởng là do nhu cầu tôn đang tăng rất mạnh, ngay trong và ngoài doanh nghiệp, trong khi đó giá HRC đang chạm đáy sau kì nghỉ tết. Với đặc điểm là các sản phẩm HRC được bán thông qua hợp đồng kỳ hạn 2 tháng, nên giá HRC thấp từ tháng 1/22 sẽ ảnh hưởng đến sản lượng tiêu thụ từ tháng 3/22 trở đi. Chúng tôi cho rằng với diễn biến giá HRC có xu hướng quay trở lại đáy cũ thì những tháng giữa năm sản lượng HRC sẽ tiếp tục tăng. (Hình 6)

Tổng kết lại, chúng tôi cho rằng HPG và mảng thép đã đi qua thời kì đỉnh cao của mình. Sản lượng tiêu thụ tháng 4 thấp đang báo hiệu cho nhà đầu tư thấy Q2/22 sẽ không phải là thời điểm dễ dàng để đầu tư vào Hòa Phát, nhất là trên một nền doanh thu rất cao do hội tụ đủ yếu tố thiên thời, địa lợi, nhân hòa như 2021. Có lẽ câu chuyện của HPG nên được lùi lại đến khi KLH Dung Quất giai đoạn 2 được đưa vào hoạt động.

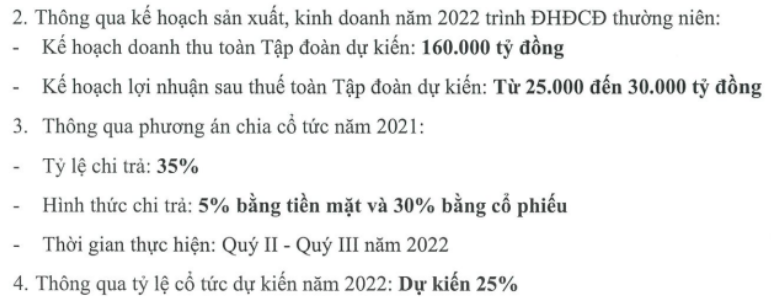

III. Số lượng cổ phiếu sẽ tăng trong năm tới nhưng không đi kèm KQKD tăng trưởng

Mảng thép theo chúng tôi là đã đạt đến giới hạn tăng trưởng, và 2022 sẽ là năm khó khăn với doanh nghiệp. Điều này được thể hiện ngay ở bước đặt kế hoạch năm của HPG. Cụ thể, theo tờ trình DHCD thì năm nay công ty đặt LNST ở mức 25k-30k tỷ đồng, tương đương giảm khoảng 15-30%. Đây là một mức giảm khá lớn và cho thấy công ty đã qua giai đoạn đỉnh cao khi đưa các lò cao vào hoạt động đúng giai đoạn giá thép sôi động nhất. (Hình 7)

Vậy bài toán đặt ra là có khi nào HPG lại ghi nhận tăng trưởng không? Và câu trả lời là có, đó là khi Dung Quất gđ2 được đưa vào hoạt động. Tuy nhiên hiện tại HPG đang ghi nhận nợ ngắn hạn là 46.2 nghìn tỷ, nợ dài hạn gần 14 nghìn tỷ và tổng nợ chiếm gần 55% so với vốn chủ. Vì thế để xây dựng tiếp được KLH Dung Quất 2 thì việc cần làm là tăng vốn trước khi đưa ra các quyết định vay nợ. Theo tờ trình, HPG sẽ trả cổ tức 30% bằng cổ phiếu trong Q2-Q3 năm nay cho cổ đông hiện hữu. Việc tăng vốn này theo chúng tôi là cần thiết, vì trong năm 2022 HPG đặt mục tiêu sẽ hoàn thành các giấy tờ pháp lý và đầu tư xây dựng một phần cho Dự án Khu liên hợp sản xuất Gang thép Hòa Phát Dung Quất 2.

Tuy nhiên mặt tiêu cực là số lượng cổ trôi nổi sẽ tăng lên đáng kể. Hiện tại số lượng cổ phiếu lưu hành của HPG đã lên đến 4,47 tỷ cổ – nhiều thứ 4 trên sàn, chỉ sau 3 ông lớn ngành ngân hàng. Việc trả 30% cổ tức bằng cổ phiếu sẽ cộng thêm cho doanh nghiệp này thêm 1,34 tỷ cổ nữa và tăng thêm rủi ro pha loãng trong khi KQKD không tăng trưởng trong năm nay. Tuy nhiên chúng tôi cho rằng đây là điều cần thiết, và nhà đầu tư sẽ phải chịu đựng 1 giai đoạn rất khó chịu trong 2 năm tới.

Link: https://s.cafef.vn/hpg-482693/hoa-phat-du-kien-tang-von-dieu-le-len-hon-58000-ty-dong.chn

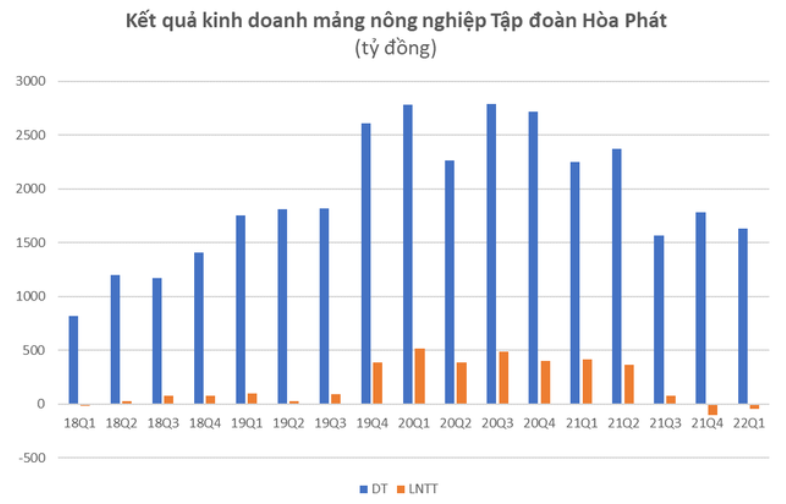

IV. Mảng nông nghiệp không được chú trọng

Là mảng đóng góp chưa đến 4%, không khó để thấy nông nghiệp vẫn chưa phải là mũi nhọn mà HPG muốn tập trung vào. Q1/2022, nông nghiệp đạt 1.628 tỷ đồng doanh thu (-27,6% yoy). Công ty cũng ghi nhận lỗ sau thuế là 55,8 tỷ trong ki cùng kỳ lãi 392 tỷ đồng. Tuy nhiên so với Q4/21 thì con số lỗ này đã có phần “cải thiện” do ban lãnh đạo đã cải thiện được các nhóm chi phí. Có thể thấy tình hình Covid19 kéo dài đã ảnh hưởng khá tiêu cực đến tình hình kinh doanh của mảng nông nghiệp, khi chi phí thức ăn tăng cao, doanh thu tăng không đủ để bù chi phí nên dẫn đến quý lỗ thứ 2 liên tiếp của HPG. (Hình 8)

Được thành lập từ 2015, hiện TCT Nông nghiệp Hòa Phát giữ vững vị thế nhập khẩu bò Úc lớn nhất thị trường Việt Nam. Trứng gà Hòa Phát cũng được phủ rộng rãi trên các siêu thị tại thị trường trong nước, trong đó riêng Hà Nội là 100 cửa hàng. Trung bình mỗi ngày công ty sản xuất được 800.000 quả và mong muốn trong 05 năm tới sẽ đạt tới 300 triệu quả/năm. Sản lượng heo trong năm 2021 đạt 450.000 con, bao gồm thương phẩm và con giống. Công ty đặt mục tiêu trong 05 năm tiếp theo sẽ gấp đôi doanh thu ở mảng nông nghiệp, và số lượng heo xuất chuồng đạt 750.000 con/năm. Đây là kế hoạch dài hơn, và con số đóng góp vào cơ cấu doanh thu cũng không phải là lớn nên chúng tôi sẽ không phân tích nhiều.

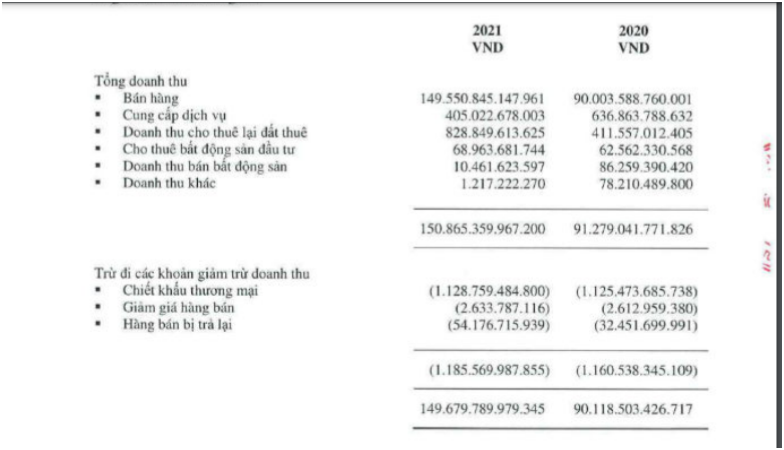

V. Mảng Bất động sản :

Có thể ví mảng BĐS của HPG giống như cây tre đang trong giai đoạn “mọc rễ”. Mảng này đang trong giai đoạn tích lũy quỹ đất và gần như chưa có đóng góp vào lợi nhuận của HPG 2021 (Hình 9). Trong giai đoạn 2022-2023 với 1 số dự án mở bán như dự án Hưng Yên, lợi nhuận đóng góp có thể tăng lên nhưng quy mô vẫn còn rất nhỏ.

Hình dung như này, hiện Quy mô lợi nhuận 1 năm của HPG trong 2 năm tới rơi vào khoảng 30k tỷ đồng LNST. Để mảng bđs có thể đem lại 1 đóng góp lớn cho sự tăng trưởng của HPG, mảng BDS này phải mang lại 1 năm khoảng 10-15k tỷ lợi nhuận, bằng khoảng ⅓ quy mô VHM-cty BĐS lớn nhất trên sàn. Điều đó gần như không thể thực hiện được trong vòng 3-4 năm tới.

Tre “mọc rễ” sẽ mất rất nhiều năm để cắm bộ rễ nó vào lòng đất trước khi vươn ngọn cao lên trời.

VI. Định giá:

Tại mức giá quanh 36, HPG đang giao dịch P/e quanh 4 lần (Hình 10), nhìn có vẻ rẻ nhưng với 1 cổ phiếu chu kì đối mặt 2 năm tăng trưởng lùi thì khi forward tầm nhìn xa chưa phải là mốc quá hấp dẫn, quan trọng nhất đối với 1 cổ phiếu chu kì là sự tăng trưởng. P/e hiện tại rẻ mới chỉ là mốc điều kiện cần.

Tại mức giá quanh 36, HPG đang giao dịch P/e quanh 4 lần (Hình 10), nhìn có vẻ rẻ nhưng với 1 cổ phiếu chu kì đối mặt 2 năm tăng trưởng lùi thì khi forward tầm nhìn xa chưa phải là mốc quá hấp dẫn, quan trọng nhất đối với 1 cổ phiếu chu kì là sự tăng trưởng. P/e hiện tại rẻ mới chỉ là mốc điều kiện cần.

Điểm bùng nổ của HPG có lẽ sẽ đến vào năm 2024 khi giai đoạn 1 nhà máy Dung Quất 2 hoàn thành và đi vào hoạt động.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-