HSG đã trải qua quý thứ 2 liên tiếp ghi nhận lợi nhuận sau thuế âm nặng và câu hỏi đặt ra là những khó khăn đã qua chưa và điều gì sẽ tiếp diễn đối với ngành thép và cổ phiếu HSG? Trong bài viết này chúng tôi sẽ phân tích và định giá về cổ phiếu Hoa Sen này.

Trong bài viết gần nhất vào quý 2-2022 cập nhật bctc quý 1-2022 chúng tôi cũng đã phân tích và nhận định những khó khăn sẽ đến với HSG trong năm 2022 sau chu kỳ kinh doanh thành công của những năm trước và thực tế những khó khăn ập đến còn lớn hơn cả chúng tôi dự tính.

https://langtubuonnuocmam.com/hsg-hoa-sen-co-the-no-lai-khong/

Trong bài viết này chúng tôi xin phép được lấy theo năm tài chính thông thường từ 1/1 đến 31/12 thay vì lấy theo năm tài chính riêng của HSG (năm tài chính của HSG từ 01/10 đến 30/09 ) để chuỗi bài viết khỏi bị nhầm lẫn.

I. Kết quả kinh doanh

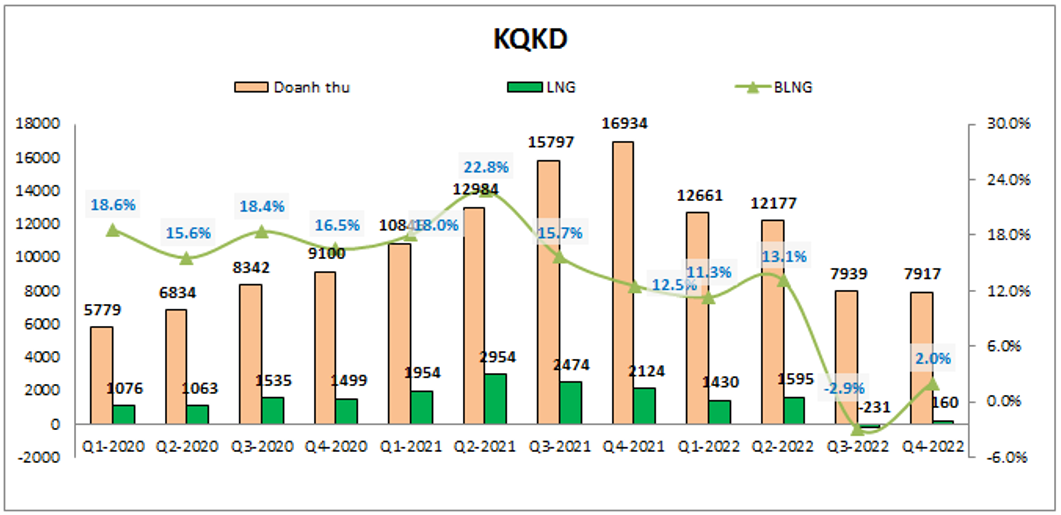

Trong báo cáo kết quả kinh doanh mới nhất Q4-2022 vừa được công bố HSG tiếp tục ghi nhận kết quả kinh doanh khá thất vọng. Theo đó công ty ghi nhận doanh thu thuần đạt 7,917 tỷ đồng, giảm đến 53.2% yoy. Lợi nhuận gộp đạt 160 tỷ đồng, giảm 92% yoy. Con số sụt giảm là rất lớn nếu chỉ so với cùng kỳ năm trước. Nhưng chúng ta cũng có thể hiểu phần nào kết quả này và cũng có thể dự đoán được từ kết quả kinh doanh quý 3-2022. Cụ thể cùng kỳ quý 4-2021 là quý ghi nhận doanh thu cao nhất lịch sử của công ty nên với nền kinh doanh cao vậy thì quý 4-2022 rất khó để có thể so sánh với cùng kỳ. Chưa kể tại quý 4-2022 do vẫn chịu giá vốn đầu vào cao cũng như đầu ra còn nhiều khó khăn khiến doanh thu và lợi nhuận gộp của công ty vẫn tiếp tục khó khăn. (Hình 1)

Điểm tích cực trong kết quả kinh doanh của quý 4-2022 đó chính là dù doanh thu không tăng hơn so với quý gần nhất là quý 3-2022 nhưng lợi nhuận gộp đã dương trở lại sau con số âm của quý trước đó do việc phải trích lập hàng tồn kho cũng như tôn kho đầu vào giá cao khiến giá vốn tăng cao. Trong quý 3-2022 công ty đã phải trích lập 603 tỷ đồng dự phòng giảm giá hàng tồn kho nhưng trong quý 4-2022 công ty đã phải trích lập ít hơn với chỉ gần 64 tỷ đồng. Điều này đã giúp lợi nhuận gộp dương trở lại. (Hình 2)

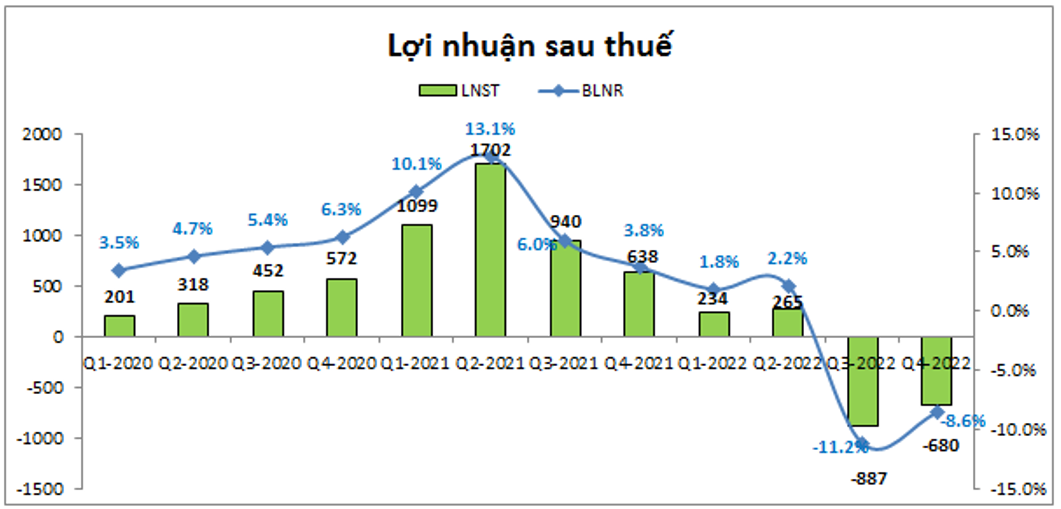

Tuy lợi nhuận gộp đã dương trở lại nhưng với các chi phí khác lớn như chi phí tài chính, chi phí bán hàng khiến lợi nhuận sau thuế của công ty vẫn ghi nhận âm đến 680 tỷ đồng. Đây là quý thứ 2 liên tiếp lợi nhuận sau thuế của công ty ghi nhận con số âm, nhưng so với quý 3 gần nhất con số âm cũng đã thấp hơn. (Hình 3)

Về những nguyên nhân khiến HSG gặp nhiều khó khăn trong những quý gần đây về kết quả kinh doanh chúng tôi đã nêu trong bài phân tích trước, trong bài viết này xin được tổng hợp lại như sau:

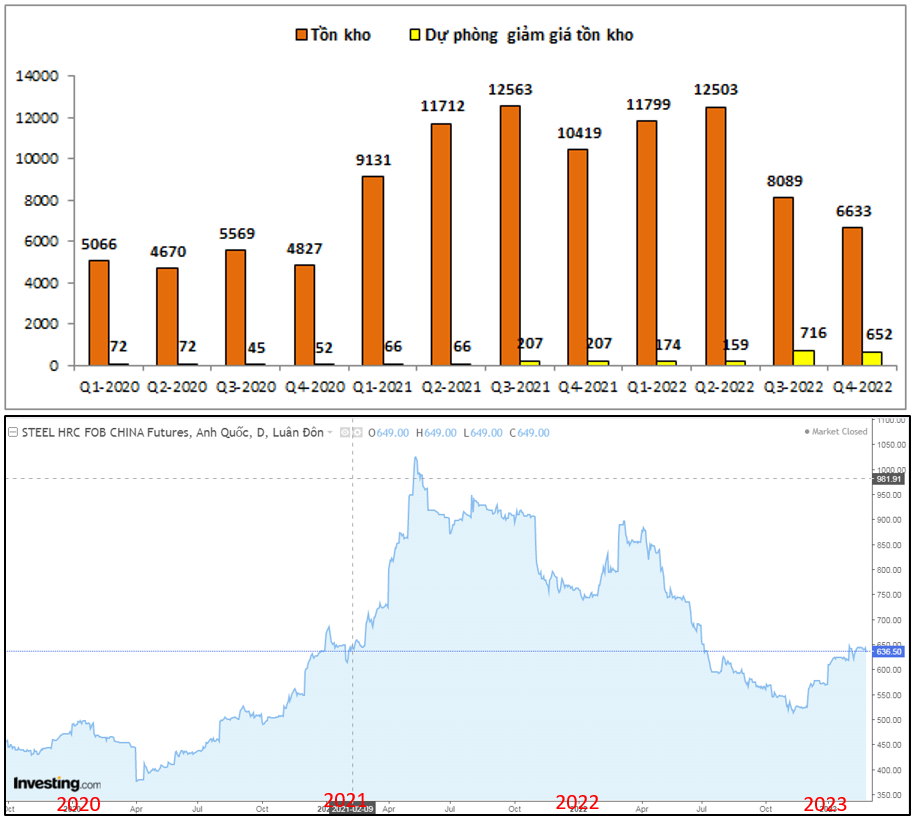

- Sau quãng thời gian tận dụng được tồn kho giá rẻ trong khi giá thép đầu ra liên tục tăng đã giúp kết quả kinh doanh các năm trước của HSG tăng trưởng mạnh, nhưng sau khi giá thép quay đầu giảm nhưng tồn kho nguyên vật liệu đầu vào vẫn giá cao khiến cho giá vốn của công ty liên tục tăng. Điều này khiến biên lợi nhuận gộp giảm dần. Thậm chí trong 2 quý gần đây công ty phải trích lập dự phòng giảm giá hàng tồn kho.

- Nền kinh tế các nước trên thế giới đang phải đối mặt với tình trạng lạm phát và kinh tế tăng trưởng chậm lại khiến nhu cầu tiêu thụ thép tại các thị trường xuất khẩu giảm khá nhiều, thị trường nội địa cũng gặp nhiều khó khăn do BĐS đóng băng, nền kinh tế cũng đối mặt lạm phát, tăng lãi suất.

- Giá bán thép giảm khá nhiều so với 2021 dù vẫn cao hơn so với trước dịch bệnh.

Vậy với những khó khăn hiện tại thì các quý trong 2023 tiềm năng sẽ ra sao chúng tôi sẽ bóc tách và phân tích chi tiết trong phần dưới của bài viết.

II. Tiềm năng doanh nghiệp trong 2023

Trước tiên là về sự thay đổi trong các chỉ số tài chính quan trọng của công ty như hàng tồn kho hay nợ vay:

- Trước tiên là về hàng tồn kho, yếu tố ảnh hưởng rất lớn tới kết quả kinh doanh của công ty trong các năm gần đây do biến động khá lớn về giá bán trên thị trường. Dưới đây là đồ thị tồn kho của HSG từ 2020 tới nay và giá HRC từ 2020 tới nay. Chúng ta có thể nhìn thấy sự đồng pha của 2 biểu đồ này, cụ thể giá thép bắt đầu tăng mạnh từ giữa 2020 còn tồn kho của HSG tăng mạnh từ đầu 2021. Ngược lại giá HRC có xu hướng giảm mạnh bắt đầu từ cuối quý 1-2022 còn tồn kho của HSG bắt đầu giảm mạnh vào quý 3-2022. Như vậy có thể thấy được tồn kho của HSG đi sau diễn biến giá khoảng 2 quý và như vậy sẽ có độ trễ khoảng 2 quý về giá bán và tồn kho. Điều này sẽ ảnh hưởng tới kết quả kinh doanh của công ty. Cụ thể khi giá lên công ty sẽ được hưởng lợi khoảng 2 quý nhờ tồn kho giá rẻ và ngược lại khi giá xuống công ty cũng bị ảnh hưởng nặng khoảng 2 quý do tồn kho giá cao cũng như tích trữ nhiều. (Hình 4)

Như vậy với kết quả kinh doanh kém của HSG trong quý 3 và quý 4 chúng ta có thể đã hiểu hơn sau khi phân tích hàng tồn kho ở phía trên (chịu ảnh hưởng tồn kho từ quý 1,2 trước đó). Hiện tại vào đầu năm 2023 giá thép HRC đang có xu hướng phục hồi trở lại nhờ nhu cầu tăng hơn khi thị trường Trung Quốc mở cửa trở lại sau dịch. Tất nhiên giá thép theo chúng tôi sẽ khó trở lại đỉnh như 2021 nhưng cũng sẽ không giảm nữa mà có xu hướng đi ngang trong vùng giá hiện tại nhờ sự đan xen giữa các tin tốt xấu của vĩ mô. Điều đó có nghĩa rằng trong quý 1,2 năm 2023 HSG sẽ không còn quá nhiều áp lực từ hàng tồn kho giá cao nữa (có chăng chỉ còn quý 1 do giá HRC quý 3-2022 vẫn cao hơn hiện tại) và sẽ ổn định tăng nhẹ vào quý 3,4 của năm 2023.

Về trích lập dự phòng giảm giá tồn kho cũng đã được HSG trích lập trong 2 quý gần đây nên áp lực phải trích lập thêm là rất ít. Chúng tôi cho rằng HSG sẽ không phải trích lập thêm nhiều nữa.

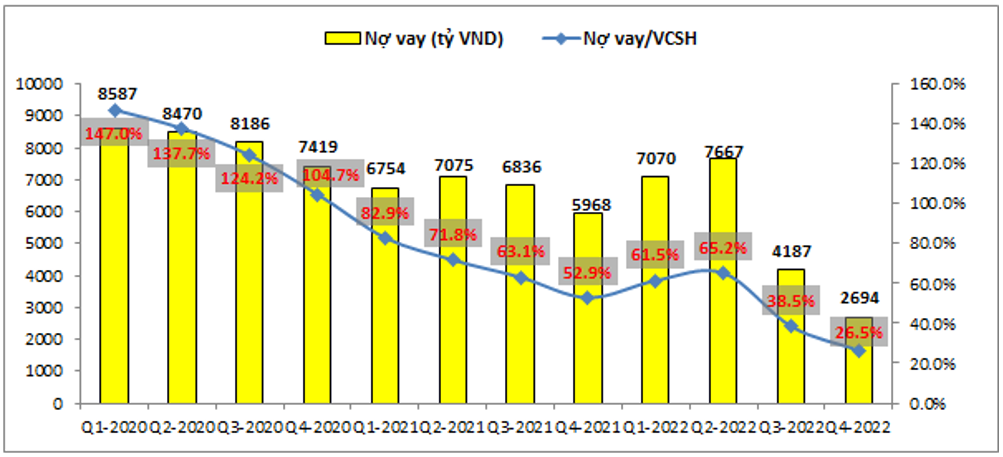

- Tiếp theo là nợ vay, chỉ số ảnh hưởng lớn tới chi phí tài chính của công ty làm giảm lợi nhuận, nhất là giai đoạn lãi suất đang duy trì ở mức cao như hiện nay. Trong 3 năm gần đây nhờ kinh doanh gặp nhiều thuận lợi, dòng tiền mạnh đã giúp HSG trả được nhiều nợ vay, nhất là trong cuối năm 2021 và 2 quý gần đây của 2022. Từ đó đã giúp nợ vay giảm từ 8,587 tỷ đồng vào đầu năm 2020 xuống còn 2,694 tỷ đồng vào cuối 2022, tức giảm hơn 3 lần. Tỉ lệ nợ vay trên vốn chủ sở hữu cũng giảm từ 147% xuống còn 26.5% trong cùng thời gian. Hiện tại nợ vay của công ty đã được đưa về mốc an toàn và cũng không còn ảnh hưởng lớn đến chi phí lãi vay của công ty nữa. (Hinh 5)

Cụ thể trong quý gần nhất là quý 4-2022 chi phí lãi vay đã giảm xuống còn 47.8 tỷ đồng và với việc nợ vay giảm mạnh trong quý 4 thì chi phí lãi vay sẽ còn tiếp tục giảm trong năm 2023. Chúng tôi cho rằng mỗi quý trong 2023 tới chi phí lãi vay sẽ chỉ còn hơn 20 tỷ đồng, giảm đáng kể so với các quý của năm 2022.

Như vậy với 2 chỉ số chính ảnh hưởng doanh thu và lợi nhuận của HSG là tồn kho và nợ vay đều đang có diễn biến khá tích cực cho tiềm năng các quý tới. Tất nhiên việc lãi lớn trở lại là không thể nhưng gần như chắc chắn lợi nhuận trong các quý tới sẽ không xấu như 2 quý gần đây.

Tiếp theo về tiềm năng các quý tới chúng ta sẽ đi phân tích sang các yếu tố thị trường về giá đầu vào đầu ra cũng như nhu cầu tiêu thụ trong thời gian tới:

- Về giá bán đầu vào và đầu ra của các sản phẩm thép trên thị trường thế giới trong 1 năm gần đây đã có xu hướng giảm mạnh từ tháng 4 và tạo đáy vào tháng 11/022 và sau đó hồi phục cho tới nay, cụ thể như hình dưới (giá thép thanh, HRC và quặng sắt diễn biến cùng pha với nhau) (Hình 6)

Về giá thép trong nước cũng có diễn biến tương tự và cũng có dấu hiệu phục hồi về giá trong những tháng đầu năm 2023. Như vậy chuỗi những quý liên tục phải chịu áp lực về giá thép giảm đã kết thúc trong quý 4-2022 và từ quý 1-2023 giá đang có dấu hiệu phục hồi trở lại. Tuy nhiên tốc độ phục hồi là không cao. Và chúng tôi cho rằng sau khi phục hồi trong quý 1 thì từ quý 2 đến hết năm 2023 xu hướng chính của giá thép sẽ là đi ngang. Nguyên nhân cho nhận định này là do các nước tiêu thụ thép như EU và Mỹ vẫn có xu hướng giảm về nhu cầu tiêu thụ nhưng bù lại là thị trường Trung Quốc mở cửa sau covid và quan trọng là các biện pháp để phục hồi lại ngành BĐS, ngành ảnh hưởng rất lớn tới nhu cầu tiêu thụ sắt thép. 2 câu chuyện tốt xấu này sẽ bù trừ cho nhau để khiến thị trường giá thép sẽ không có sự biến động nhiều trong năm tới.

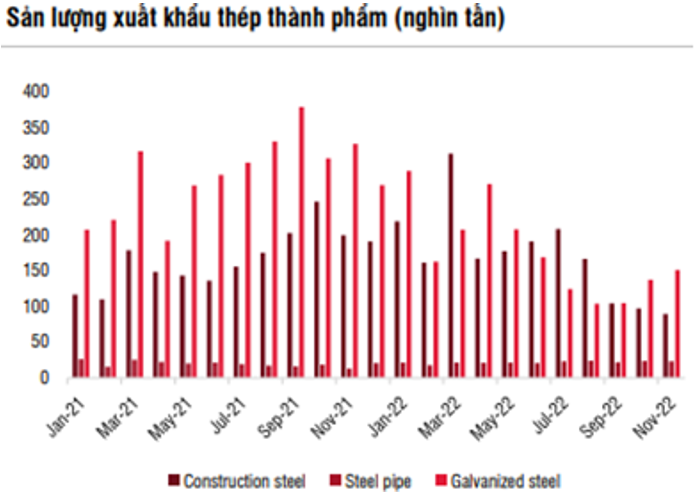

- Về khối lượng tiêu thụ, trong năm 2023 chúng tôi cho rằng cả thị trường trong nước và xuất khấu sẽ đạt sản lượng thấp hơn so với 2022 (do quý 1, quý 2 sản lượng tiêu thụ là rất tốt) khoảng 30-40%. Tuy nhiên nếu so với 2 quý gần nhất là quý 3 và quý 4-2022 thì chúng tôi cho rằng con số sẽ là đi ngang. (Hình 7)

Như vậy với những phân tích ở trên chúng ta có thể thấy khá rõ bức tranh kết quả kinh doanh của HSG trong năm 2023, cá nhân chúng tôi cho rằng tính theo cả năm 2023 kết quả kinh doanh sẽ vẫn đi lùi so với 2022 về doanh thu còn lợi nhuận sau thuế sẽ có sự tăng trưởng và cả năm sẽ ghi nhận kết quả dương. Cụ thể cả năm 2023 HSG hoàn toàn có thể ghi nhận trên 30 nghìn tỷ đồng doanh thu và lợi nhuận sau thuế khoảng trên 600 tỷ đồng. Quý 1-2023 có thể vẫn còn chút khó khăn về lượng hàng tồn kho nhưng vẫn sẽ tốt hơn nếu so với 2 quý cuối năm 2022 và sẽ hồi phục tốt từ quý 2 trở đi.

III. Tổng kết và định giá

Với những phân tích ở trên chúng tôi cho rằng những khó khăn nhất đối với ngành thép và HSG đã qua trong 2 quý cuối năm 2022 và sang 2023 là năm của sự hồi phục của công ty trước khi nghĩ đến những chu kỳ tăng trưởng tiếp theo. Cá nhân chúng tôi cho rằng ngành thép sẽ có cơ hội khi thị trường diễn biến xấu hoặc các tin tức không tốt được đưa ra vì giai đoạn đầu của sự hồi phục sẽ là giai đoạn các tin tốt xấu đan xen nhưng kết quả kinh doanh cũng như các chỉ số tài chính của công ty sẽ khá dần lên qua từng quý (không thể nào tốt ngay được).

Về định giá, hiện tại HSG đang giao dịch vùng giá 15-16.x tương đương mức P/B khoảng 0.6-0.7 lần còn PE đang âm do EPS âm. Với mức dự phóng và định giá cho kỳ vọng hồi phục trong năm 2023 chúng tôi cho rằng mức kỳ vọng với HSG sẽ vào khoảng 17-19k/cp

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-