Một trong những cổ phiếu chúng tôi khá ưa thích và đã từng nhiều lần phân tích là PC1. Nhà đầu tư quan tâm có thể đọc lại phân tích cũ của chúng tôi tại link sau:

https://langtubuonnuocmam.com/pc1-ky-vong-gi-tiep-2/

Bài phân tích lần này sẽ update kết quả kinh doanh Q2/23 cũng như những kì vọng cho cổ phiếu này tại quý 3.

I. Kết quả kinh doanh Q2/2023

Từ khi niêm yết trên sàn chứng khoán, đây là quý đầu tiên PC1 ghi nhận kết quả kinh doanh là con số lỗ bởi quá nhiều tác động tiêu cực từ môi trường kinh doanh.

Cụ thể, trong Q3, công ty ghi nhận 1.472 tỷ đồng doanh thu, giảm 2,6% yoy. Tuy có mảng mới là mảng khai thác, vận hành khu công nghiệp và mảng sản xuất công nghiệp tăng trưởng mạnh nhưng vẫn không thể bù đắp sự sụt giảm của mảng xây lắp – thiết bị điện (-17,2% yoy) và mảng bán điện ( -40,4%). (Hình 1)

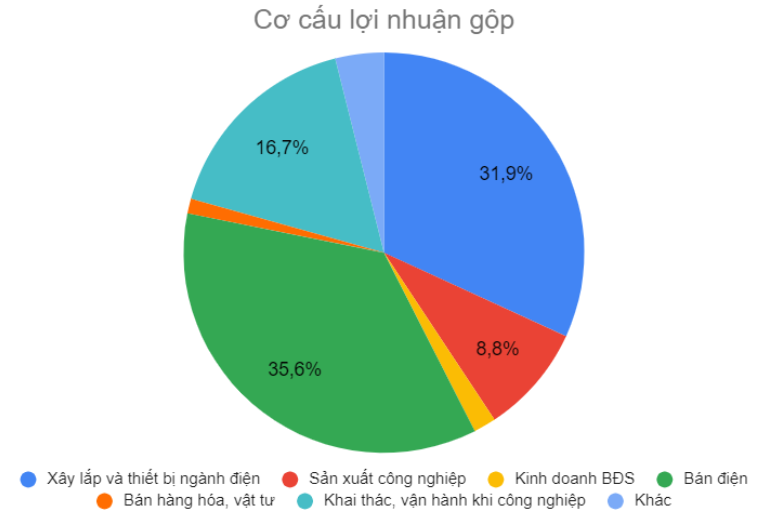

Biên lãi gộp của PC1 cũng có sự sụt giảm từ mức 22,8% của cùng kỳ, xuống còn 18,9%. Chúng tôi cho rằng mức giảm này đến từ mảng điện – mảng có mức lãi gộp thường trên 50% giảm mạnh so với cùng kỳ. Trong năm 2022, mảng điện đóng góp 22% doanh thu nhưng chiếm tới 65% cơ cấu lãi gộp. Nhưng tới Q2, do tình hình thời tiết không thuận lợi nên dù đóng góp vẫn lên tới 18,8% doanh thu (cao thứ 2) nhưng cơ cấu đóng góp vào lãi gộp chỉ còn 35,6%. (Hình 2)

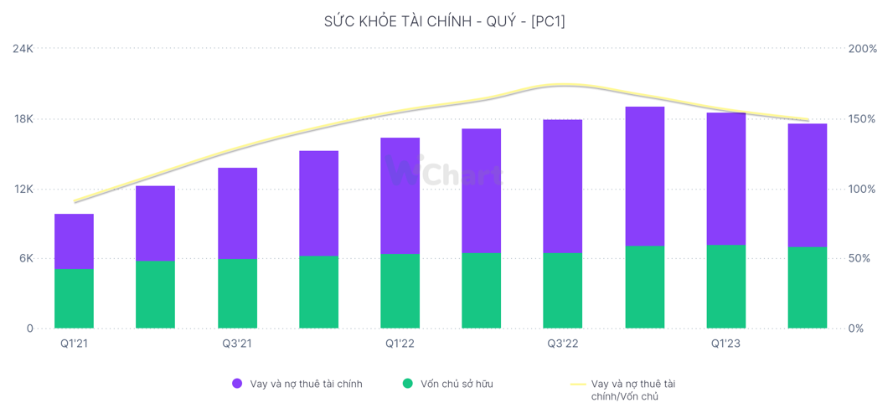

Một điểm cũng cần chú ý trong báo cáo của PC1 là chỉ số nợ/vốn chủ sở hữu vẫn đang ở mức cao. Dù đã “hạ nhiệt nhẹ” so với Q3/22 nhưng sức khỏe tài chính của công ty không phải quá tốt bởi lãi suất thả nổi, trong khi một vài dự án đầu tư lại chưa sinh lời. Kết quả là, chi phí tài chính tiếp tục ghi nhận con số cao, xấp xỉ 220 tỷ trong khi cùng kì là 138 tỷ đã khiến PC1 ghi nhận lỗ thuần từ hoạt động kinh doanh, dẫn đến LNST ghi nhận lỗ -26 tỷ đồng. Biên lãi ròng cũng vì thế giảm còn -1,8%. (Hình 3)

Với kết quả khá bết bát của Q2, như vậy tổng 2 quý đầu năm, PC1 ghi nhận doanh thu đạt 2.977 tỷ đồng – tương đương cùng kì 2022 nhưng lợi nhuận sau thuế giảm mạnh, chỉ còn 41,2 tỷ đồng – giảm mạnh 83,3%. Đây là có lẽ thời điểm đau thương nhất của PC1.

Tuy nhiên, điều chúng tôi quan tâm không phải là con số lỗ trên báo cáo tài chính, mà là liệu những cái xấu nhất đã qua đi chưa. Vì vậy, chúng tôi sẽ bóc tách những mảng chính của PC1 để đưa ra luận điểm đầu tư cho quý tới.

II. Luận điểm đầu tư

Đóng góp chính vào doanh thu của PC1 là: xây lắp, kinh doanh điện. Các mảng khác như bất động sản, bán hàng hóa vật tư chúng tôi sẽ không điểm đến bởi vẫn chưa có các thông tin gì quá đặc sắc so với báo cáo hồi đầu năm. Bên cạnh đó, chúng tôi sẽ update thêm các yếu tố mới trong kinh doanh của doanh nghiệp này, bao gồm: Khai thác quặng Niken và Vận hàng Khu công nghiệp. (Hình 4)

- Mảng xây lắp – chưa có nhiều yếu tố quá tích cực, Quy hoạch điện VIII là điểm nhấn dài hạn

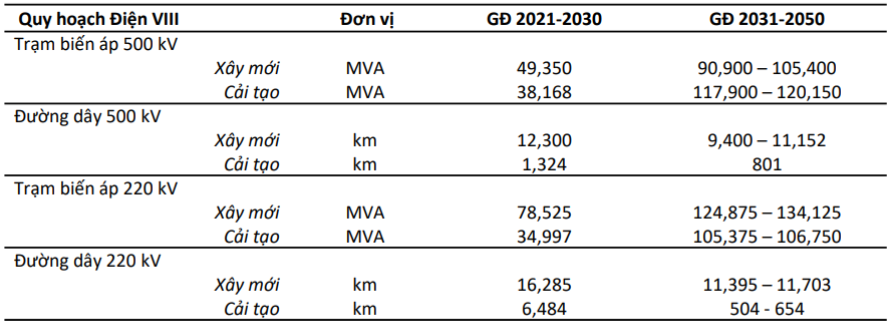

Đây là mảng thường xuyên chiếm tỷ trọng cao trong cơ cấu doanh thu của PC1. Q2/23, doanh thu mảng ghi nhận 537 tỷ đồng nhưng biên lãi lên đến 16,4%. Chúng tôi cho rằng biên lãi gộp tăng cao nhất trong nhiều năm trở lại đây là nhờ giá sắt thép giảm mạnh và có thể duy trì biên lãi này trong Q3 khi giá nguyên vật liệu vẫn đang dò đáy. (Hình 5)

Tuy nhiên, chúng tôi cho rằng Q3/23 sẽ rất khó để mảng này ghi nhận tăng trưởng, bởi nền Q3/22 là quá cao, trong khi các dự án hiện chưa có nhiều. Năm 2023, tình hình tài chính khó khăn của EVN cũng sẽ là tác nhân tiêu cực đến mảng EPC của công ty. Trong năm nay, giá trị hợp đồng chuyển tiếp khoảng 4.000 tỷ đồng, kế hoạch ký mới là 5.000 tỷ.

Chúng tôi kì vọng mảng này sẽ tăng trưởng mạnh từ 2024 trở đi, khi mà Quy hoạch điện 8 ngấm dần vào thực tế. Là một trong những doanh nghiệp có năng lực EPC điện gió hàng đầu Việt Nam, PC1 được hưởng lợi ở: (1) nhu cầu xây dựng lưới truyền tải điện; và (2) hoạt động phát triển các dự án năng lượng tái tạo. Còn trong ngắn hạn Q3, chúng tôi cho rằng con số doanh thu sẽ khá khiêm tốn và nhận mức tăng trưởng âm. (Hình 6)

- Mảng kinh doanh điện – ảnh hưởng El Nino không phải là quá xấu trong thời điểm này

Trong Q1/23, sau khi kết thúc pha La Nina, các nhà máy thủy điện đều cho thấy dấu hiệu bị ảnh hưởng với sản lượng thấp. Tiếp tục kém thuận lợi, mảng điện Q2 chỉ ghi nhận 277 tỷ đồng, giảm 40% yoy. Biên lãi gộp cũng vì thế mà giảm mạnh chỉ còn 35% trong khi con số này thường xuyên trên 50%. (Hình 7)

Tình hình thời tiết đang trong giai đoạn chuyển giao. Được dự báo là sẽ gặp khó khăn trong năm nay, mảng thủy điện không được đánh giá quá cao. Tuy nhiên thực tế lại cho thấy, tình hình thủy văn lại không hề xấu như dự đoán. Thậm chí, lượng mưa trong tháng 8 vừa qua ở các tỉnh miền Bắc rất cao, nhiều thủy điện phải xả lũ, khác với những ngày đầu nắng nóng. Vì thế, chúng tôi tin rằng KQKD Q3 của mảng thủy điện sẽ phần nào bù đắp được cho mức tăng trưởng âm của mảng xây lắp. (Hình 8)

https://vnexpress.net/mua-dien-rong-nhieu-thuy-dien-phai-xa-lu-4638718.html

- Mảng khai khoáng – ẩn số mới

Trong cuộc họp ĐHCĐ vừa qua, các câu hỏi tập trung chủ yếu vào mảng khai khoáng Niken của PC1 cho thấy sức nóng của cổ phiếu sẽ phần nhiều phụ thuộc vào số liệu mảng này. Các thông tin cũ về nhà máy chúng tôi sẽ không đề cập lại trong bài viết này mà sẽ update các thông tin mới nhất.

Tổng đầu tư cho nhà máy mới là 1.700 tỷ đồng, vốn vay là 1.100 tỷ (57,9%). Con số tổng cao hơn dự kiến (1.500 tỷ đồng), cùng với đó là lãi suất cho vay là thả nổi của lãi suất tiết kiệm 12 tháng của Vietinbank + 2,8%. Đây là một mức biên lãi khá cao, vô hình chung sẽ gây áp lực lên tình hình tài chính của doanh nghiệp.

Ban lãnh đạo cũng chia sẻ thêm, Việt Nam không phải là vùng có nhiều lợi thế về mảng Niken nhưng công ty cũng khảo sát và nghiên cứu thấy đủ để cho nhà máy hoạt động vài chục năm. Mỏ Niken tuy quý nhưng hàm lượng khá nghèo, phải có công nghệ cao và đầu tư lớn mới có thể khai thác được. Vì vậy, vốn đầu tư cao hơn dự kiến của ban lãnh đạo.

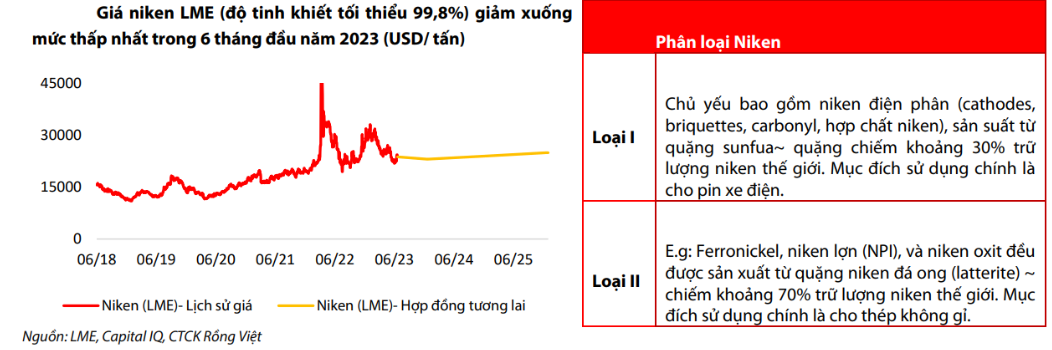

Mỏ Niken của PC1 cũng rất được các nhà sản xuất quốc tế quan tâm, và công ty quyết định bán cho Trafigura của Thụy Sỹ với giá cao hơn LME, sản lượng tối thiếu 5.000 tấn/lô hàng. Vì vậy, giá bán phần nhiều cũng sẽ gặp rủi ro khi giá trên sàn LME xuống thấp. (Hình 9)

Được đưa vào chạy full tải từ cuối thnág 4, nhưng các con số trên báo cáo tài chính của mảng Niken vẫn là một ẩn số. BLĐ cũng chia sẻ mảng này không phải là nơi có biên lãi tốt, tuy nhiên chúng tôi vẫn kì vọng đây sẽ là một ánh sáng trong bối cảnh 2023 các mảng khác của PC1 chưa có nhiều cơ hội tỏa sáng.

- Mảng khai thác, vận hành Khu công nghiệp: Dự kiến đóng góp đều đặn vào doanh thu

Trong bối cảnh các ngành kinh doanh đều đang gặp khó, PC1 đã mở rộng hướng đi sang kinh doan BĐS Khu công nghiệp. Chúng tôi xin tóm tắt nhanh một vài dự án PC1 đang sở hữu như sau:

- Sở hữu 30,08% cổ phần tại CTCP Western Pacific – chủ đầu tư dự án KCN Yên Phong II-A và KCN Yên Lệnh: Trong bài phân tích cũ, chúng tôi cũng đã nói về 2 dự án này. Điểm lại, KCN Yên Phong II-A (159ha) dự kiến bàn giao cho những khách hàng đầu tiên vào cuối 2023. Giá bán khoảng $158 – $160/m2, cao hơn kế hoạch $150/m2 ban đầu. KCN Yên Lãng (60ha) dự kiến sẽ bàn giao trong năm 2024 với giá thuê khoảng $1000/m2 sẽ là điểm tích cực cho cổ phiếu này trong dài hạn.

- Mua lại 100% cổ phần tại Nomura Asia Investment, sở hữu 70% vốn góp vào CTCP Phát triển KCN Nomura Hải Phòng (NHIZ) vào tháng 11/2022 với KCN Nomura. Doanh thu dự kiến 650 tỷ và LNST đạt khoảng 110-120 tỷ/năm. Dài hạn, PC1 đang trong quá trình tiếp tục đầu tư dự án Nomura GĐ2 với quy mô 200ha với 100% vốn tự có. DỰ án đã nằm trong quy hoạch của Chính phủ và quy hoạch sử dụng đất. Tuy nhiên dự án này dự kiến đến Q2/24 mới đủ thủ tục chứng nhận đầu tư.

- Mua lại 36% cổ phần tại CTCP Kho bãi Phú Bình – với mục tiêu dài hạn lên 55% để thực hiện các dự án ở Vũng Tàu. Hiện chưa có thêm nhiều thông tin về dự án tại tỉnh này.

Tổng kết lại, chúng tôi cho rằng từ 2023 trở đi, mảng vận hành KCN sẽ đem lại cho PC1 nguồn doanh thu đều đặn khi có các dự án liên tục gối đầu nhau.

III. Một số lưu ý khác

Tuy có nhiều dự án, nhiều mảng kinh doanh tiềm năng nhưng chúng tôi vẫn phải nhắc đến một số lưu ý khi đầu tư vào PC1 – hầu hết là liên quan đến chi phí tài chính

- Một là, PC1 có các khoản vay ngoại tệ, và trong năm 2022 doanh nghiệp này đã phải ghi nhận lỗ tỷ giá cao bất thường bởi tỷ giá leo thang. Các khoản vay của PC1 bằng đồng USD, và chúng tôi cho rằng trong bối cảnh vĩ mô như hiện tại, tỷ giá khó có thể dao động mãnh liệt như 2022. Tuy vậy, đây vẫn là yếu tố ngoại cảnh, không thể dự báo được bởi doanh nghiệp vẫn phải trả lãi đều đặn, nhưng lại tiềm ẩn yếu tố rủi ro. (Hình 10)

- Hai là, các khoản nợ của PC1 đang ở mức cao, trong khi nhiều dự án chưa sinh lời. Biên độ lãi suất của công ty cũng lớn, khi phải gánh những mảng mới, rủi ro cao như Niken. Điểm sáng là với mặt bằng lãi suất đang có dấu hiệu giảm như hiện nay, chúng tôi kì vọng lợi nhuận của doanh nghiệp sẽ không bị bào mòn quá nhanh như Q2 vừa qua.

IV. Các yếu tố có thể support cổ phiếu tăng giá

Kiến nghị mua tại vùng 27.x với các catalyst:

– Mảng thủy điện sẽ tốt hơn tại quý 3 sau khi đã tạo đáy tại quý 2.

– Mảng Nikel là 1 ẩn số khi sẽ hoạt động full quý đầu tiên

– Bất lợi cần theo dõi : tỷ giá tăng gây lỗ tỷ giá.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-