Trong bài báo cáo trước của team, đã nhắc đến câu chuyện M&A đầy thú vị giữa bộ gia phả VNM – GTN – VLC – MCM. Quý nhà đầu tư đọc lại báo cáo lần 1 tại:

⇒ VNM – GTN – VLC – MCM: MỘT CÂU CHUYỆN DÀI CHUẨN BỊ BẮT ĐẦU

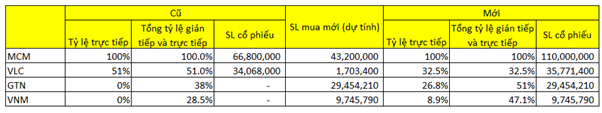

Quay trở lại với phần 2, đầu tiên chúng tôi mô tả lại mối quan hệ của 4 mã cp này: (Hình 1)

Có thể thấy, theo như sơ đồ này, MCM có thể được coi là công ty “cháu” với sự sở hữu gián tiếp của VNM là 28,5%. GTN sở hữu gián tiếp MCM với tỷ lệ là 38%.

Khi đó, chúng tôi đã nhận định rằng khả năng cao MCM sẽ về tay VNM bởi: Lý do VNM bỏ tiền ra thâu tóm GTN phần lớn vì tiềm năng của MCM, tuy nhiên do gia phả sở hữu qua nhiều vòng như trong hình đầu tiên nên nếu giữ nguyên tỉ lệ cổ đông như ban đầu trong hình 1, VNM sẽ bỏ lọt “rất nhiều lợi nhuận ra ngoài cho cổ đông thiểu số”, đấy chính là lí do tại sao có đợt phát hành thêm này. VNM cần phải tối đa hóa lợi ích của mình trước khi cơ cấu lại MCM để sau này.

Vì thế nếu GTN mua phần lớn để hợp nhất bctc với MCM, rồi VNM lại hợp nhất bctc của GTN thì đây là bước đi khá lòng vòng, đồng thời và không hề hợp logic. Bởi bản thân VNM cũng chỉ sở hữu 75% GTN, vẫn còn 25% cổ đông bên ngoài. Trong câu chuyện mà chúng tôi nhận định, khả năng cao GTN sẽ chỉ là trung gian.

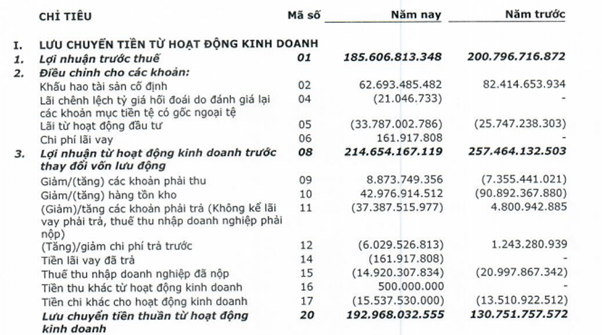

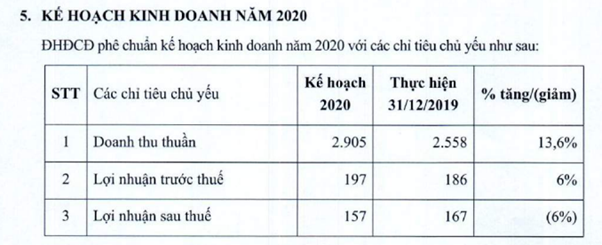

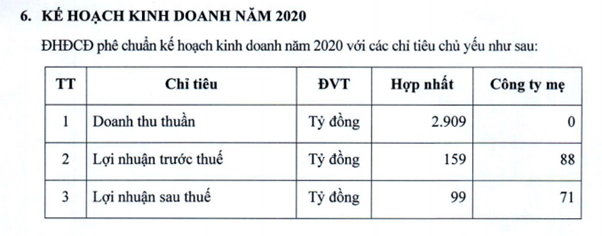

Tuy nhiên, sau khi trao đổi lại với một số chuyên gia, cũng như nhận định lại lời tuyên bố của bà Mai Kiều Liên đưa biên lãi của GTN lên bằng mức với VNM, vậy thì cách duy nhất để cải thiện biên lãi này là đưa MCM về với GTN. Bên cạnh đó, trong ĐHCĐ của GTN (Hình 2), Ban lãnh đạo cũng đã khẳng định MCM sẽ là trọng tâm phát triển của GTN trong những năm tới đây. Kết hợp 2 dữ kiện này, chúng tôi tin rằng việc đưa MCM về tay GTN sẽ là bài toán tối ưu thay vì làm công ty con của VNM.

1. Sữa Mộc Châu doanh nghiệp như thế nào?

Vậy MCM là ai mà chúng ta cần quan tâm nhiều đến thế? Và trong tay họ có lợi thế gì mà để các chuyên gia, các nhà đầu tư “đứng ngồi không yên” khi có thông tin phát hành riêng lẻ cho VNM và GTN đến vậy? Trong báo cáo trước chúng tôi đã điểm qua các thông tin chính về MCM, nhưng để phục vụ lần live này thì chúng tôi xin nhắc lại 1 vài ý chính.

Có lẽ chúng ta đã quen với nhãn hiệu Sữa Mộc Châu nhưng ít được để ý trên sàn. Sữa Mộc Châu tuy quen thuộc là vậy nhưng trong con mắt người tiêu dùng vẫn chỉ là “sản phẩm địa phương” bởi chỉ chủ yếu hoạt động ở miền Bắc chứ chưa vươn tầm Quốc gia như VNM được. Giá bán của các sản phẩm thường thấp hơn 5 – 15% so với các doanh nghiệp khác trong ngành. Hiện công ty đang được giao dịch trên sàn OTC với mức giá khoảng 40.000/cp – tương đương vốn hóa 2.672 tỷ đồng.

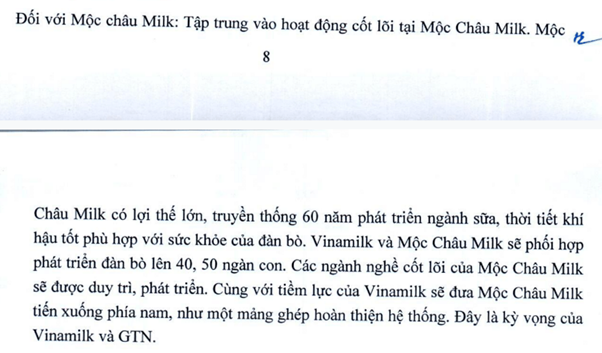

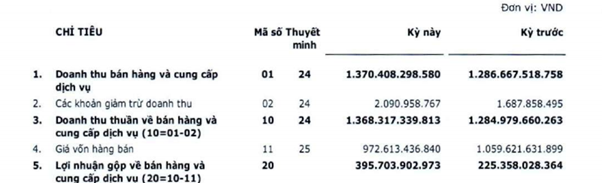

Vì đây là sàn OTC nên cty ko bắt buộc phải công bố bctc theo từng quý. Những con số chúng tôi có được khá cũ. Nhưng để nhận xét về những con số này, thì doanh thu hiện vẫn trong đà tăng rất nhẹ (Hình 3), trong khi đó LNST thì lại có xu hướng giảm dần qua các năm. BCTC năm chỉ ra chủ yếu do chi phí quản lý doanh nghiệp đang tăng với xu hướng chóng mặt qua các năm. Nếu từ 2016 đến 2017 chỉ tăng 4% thì từ 2018 đến 2019 đã tăng đến 15,8%! Chính vì lí do này mà có thể thấy BLN gộp đang vẫn giữ ở mức ổn định nhưng BLN ròng thì lại đi xuống qua từng năm. Nếu so sánh với ông lớn là VNM thì thấy rõ sự chênh lệch rất lớn này khi BLN gộp và ròng của VNM thường lần lượt trên 47% và 18%. Chúng tôi thấy MCM vẫn còn rất nhiều dư địa để phát triển, chỉ cần có hướng đi đúng đắn.

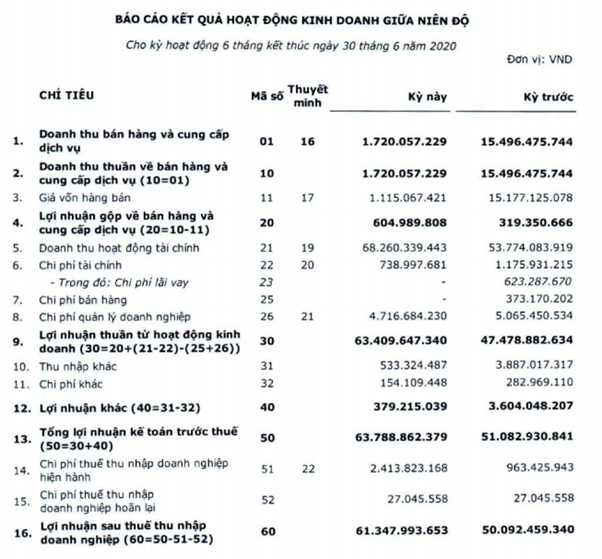

Tuy nhiên gần đây công ty đã công bố BCTC Q2/2020 thì chúng tôi đã thấy có nhiều sự cải thiện khi có bàn tay của VNM tham gia vào đây. Trong 6 tháng đầu năm. MCM ghi nhận 1.368 tỷ đồng doanh thu, lãi 106 tỷ, tương đương tăng trưởng lần lượt 7,6% và 40,6% so với cùng kỳ – một con số ấn tượng. Theo thông tin chúng tôi có được thì việc biên lãi cải thiện tích cực đến như vậy là nhờ chi phí nguyên liệu đầu vào giảm 12,8% do VNM đảm nhiệm việc mua vào. Bàn tay của VNM đúng là đang gãi đúng chỗ ngứa của doanh nghiệp này!

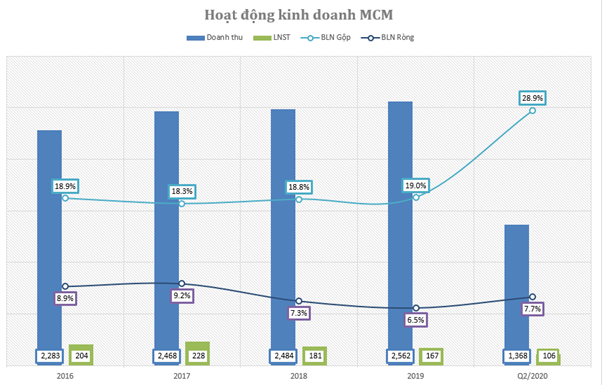

Một trong những lí do khiến nhóm biên lãi có sự sụt giảm còn đến từ việc doanh thu gần như không có nhiều sự thay đổi. Đó là vì công suất nhà máy hiện tại chỉ đáp ứng được mức 220 – 250 tấn sữa/ngày (Hình 4) (tương đương 150.000 hộp sản phẩm/giờ) nhưng nếu đẩy lên gấp đôi công suất thì nhà máy sẽ không thể đáp ứng được. Có thể nói mốc 220 tấn sữa ấy chính là mức cận trên của nhà máy cũ này, khiến doanh thu không thể tăng trưởng vượt bậc. Trong cuộc họp cổ đông, bà Liên cho rằng việc có một nhà máy đáp ứng công suất lớn hơn hoặc nâng cấp máy móc cho nhà máy hiện tại là hoàn toàn cần thiết đối với MCM để tăng năng suất. Vì vậy chúng tôi đánh giá đây chính là key tăng trưởng chính cho MCM trong những năm sau.

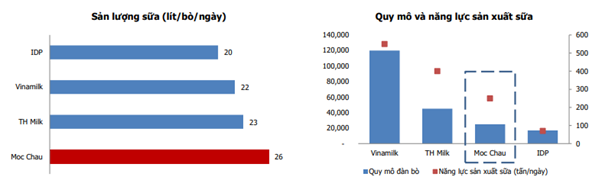

Cơ cấu tài chính (Hình 5) của MCM rất sạch khi không vay nợ, các hoạt động kinh doanh của công ty đến từ lượng tiền kinh doanh. Hàng năm MCM ghi nhận lãi từ 170 – 200 tỷ và CFO cũng thường loanh quanh ở mốc 200 tỷ – một con số khổng lồ. Theo BCTC cuối năm 2019 MCM chỉ lãi 167 tỷ nhưng CFO lại đạt 191 tỷ đồng. Việc ví von MCM như một cỗ máy in tiền đều đặn quả là không sai chút nào!

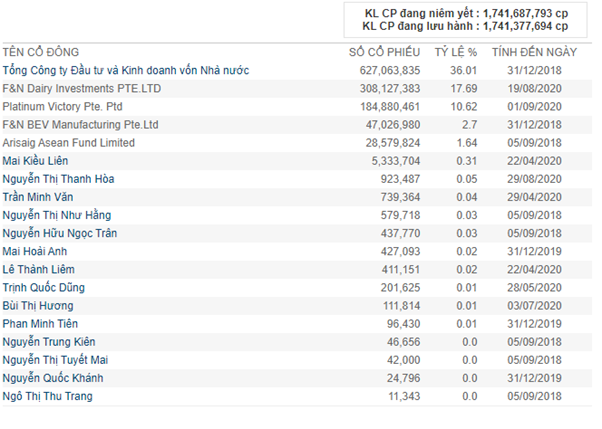

Như vậy, chúng ta đã hiểu sơ qua về tình hình hoạt động kinh doanh của công ty Sữa này. Sau khi đưa ra thông tin GTN được mua 29,4 triệu cổ phần, VNM mua lại 9,7 triệu thì chúng tôi đã tính toán lại lợi ích các bên. Theo đó, GTN sẽ được trở thành công ty mẹ với 51% lợi ích kinh tế – một con số được tính toán một cách “vừa vặn” để VNM không chịu quá nhiều thất thoát. Còn ông lớn ngành sữa ngoài việc trở thành công ty mẹ của GTN thì sẽ nhận được 47,1% (Hình 6) lợi ích kinh tế ghi nhận vào báo cáo tài chính.

Vậy con số đã rõ ràng, liệu đây có phải là ván bài win – win hay không? hay vẫn có kẻ được người mất trong cuộc chơi này? Và thị giá hiện tại đã phản ánh đầy đủ các thông tin hay chưa?

2. GTN

Giai đoạn cuối 2019, VNM đã thâu tóm 75% cổ phần để trở thành công ty mẹ của GTN, sau đó VNM đã chỉ đạo GTN thoái vốn nhiều mảng hoạt động kém hiệu quả và kết quả mang lại 1 số dư tiền mặt rất lớn khoảng 2000 tỷ đồng.

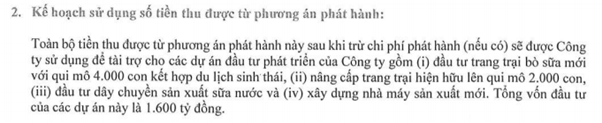

Sau đó, GTN lại trích ra 884 tỷ trong số này để được trở thành công ty mẹ của MCM. Với Với số tiền này, MCM sẽ đầu tư vào trang trại bò sữa với quy mô 4.000 con, nâng cấp trang trại hiện tại lên quy mô 2.000 con cũng như xây dựng nhà máy mới. (Hình 7)

Thông thường sản lượng sữa/con bò tại các trang trại cty phát triển thường tốt hơn so với hộ chăn nuôi, đồng nghĩa với việc chi phí trên mỗi lít sữa nguyên liệu sẽ được giảm xuống đáng kể. Bên cạnh đó, tăng số lượng bò, tăng khả năng tự chủ cùng việc xây dựng nhà máy mới với công suất lớn sẽ đem lại nguồn cạnh tranh tốt hơn so với đối thủ như TH True milk hay các dòng sữa ngoại nhập. Đây sẽ là điểm nhấn để MCM tăng thị phần, từ đó giúp GTN cải thiện các nhóm biên lãi, tăng hiệu quả đầu tư hơn là chi để khoảng 2.000 tỷ của VNM đẩy sang trong tài khoản và hưởng lãi như 2 quý vừa qua.

Như vậy, thay vì chỉ đóng vai trò trung gian như nhận định trước, chúng tôi cho rằng GTN xứng đáng được nhận lại nhiều hơn khi trở thành công ty mẹ của MCM. Từ khi có sự tham gia của VNM vào chuỗi giá trị, có thể thấy GTN đang có những bước đi rất tích cực, và việc có cty con là MCM sẽ giúp bà Liên thực hiện được lời hứa đưa biên lãi GTN về mức 40% như VNM.

3. VNM

Với việc trở thành công ty mẹ GTN, và sở hữu đến 47,1% của MCM thì giá trị của VNM được tăng lên đáng kể.

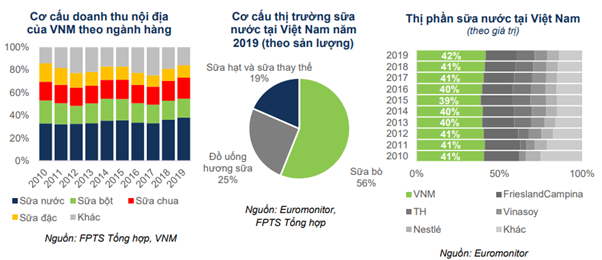

Trong ngắn hạn, chúng tôi cho rằng việc đóng góp của MCM và LNST của VNM là không nhiều, tuy nhiên về mặt dài hạn, MCM sẽ đóng vai trò chiến lược quan trọng với sự tăng trưởng của VNM. với thương hiệu Sữa MC, VNM mở rộng danh mục sữa nước tại thị trường miền Bắc – nơi mà MCM được biết đến nhiều hơn cả. Đây là ngành hàng đạt giá trị lớn nhất với 44.2% cơ cấu thị trường. Các sản phẩm sữa nước rất đa dạng, nhưng sữa bò vẫn chiếm tỷ trọng lớn với 56%. Hiện tại VNM vẫn đang chiếm thị phần lớn nhất với trên 40%, nhưng phân bổ chủ yếu trong miền Nam. Với việc thu về một mối như hiện nay, chúng tôi ước tính thị phần của VNM sẽ có khả năng tăng trưởng lên 45% – 50%. (Hình 8)

Ngoài ra, VNM cũng đã chuẩn bị kĩ lưỡng trong việc phát triển vùng nguyên liệu bò tự chủ tại miền Bắc. Nếu với GTN, MCM gia tăng đàn bò là gia tăng doanh thu, giảm chi phí thì với VNM phải gắn với vai trò chiến lược. Với sự gia tăng đàn bò được dự kiến tăng lên 29.500 con trong tương lai gần, MCM sẽ là nguồn cung cấp sữa tươi chất lượng cao cho VNM, cũng như cắt giảm các chi phí mua ngoài một cách tối đa.

4. VLC

Đối với VLC, chúng tôi vẫn không thay đổi quan điểm của mình. Trong ngắn hạn, VLC sẽ chịu ảnh hưởng khá tiêu cực. Hiện tại, MCM vẫn đang là công ty con của VLC nên báo cáo hợp nhất của công ty mẹ này vẫn ghi nhận Doanh thu tăng khá tốt (Hình 9). Tuy nhiên, nếu cuối năm nay MCM về tay GTN thì còn chúng tôi cho rằng doanh thu sẽ không còn đẹp như vậy.

Bởi nhìn vào bctc cty mẹ của VLC (Hình 10) thì có thể thấy doanh thu đang giảm 90% so với cùng kỳ, và đóng góp của cty mẹ vào doanh thu hợp nhất là rất thấp, thường chưa đến 1%. Vì vậy khi MCM chính thức phát hành cổ phiếu tăng vốn, thì khi chỉ sở hữu 32,5% – VLC sẽ ghi nhận doanh thu từ hoạt động tài chính và trực tiếp doanh thu sẽ thấp một cách đáng kể.

Đấy là về mặt doanh thu, còn lợi nhuận liệu có ảnh hưởng mạnh ko? Cuối năm 2019, LNST của Mộc Châu là 167 tỷ đồng, VLC chiếm 51% nên ghi nhận lãi sau thuế của Công ty mẹ là 91 tỷ. Giả sử những năm sau, LNST của MCM tăng gấp đôi thì VLC với sở hữu 32,5% cũng ghi nhận lợi nhuận từ công ty liên kết là 113,56 tỷ đồng. Như vậy, chỉ cần MCM tăng trưởng thì không khó gì để thấy đây là game win win với cả 4 đại gia này. Vì vậy, nhà đầu tư cần lưu ý để ý đến cách ghi nhận doanh thu, lợi nhuận của từng doanh nghiệp này để tránh bán tháo khi thấy có những thông tin như doanh thu VLC sụt giảm mạnh, hoặc công ty kinh doanh mà lại ghi nhận DTTC khổng lồ.

5. Định giá

Đó là những đóng góp của MCM vào hệ sinh thái của từng công ty to. Như vậy, liệu định giá của những công ty này có còn đủ rẻ?

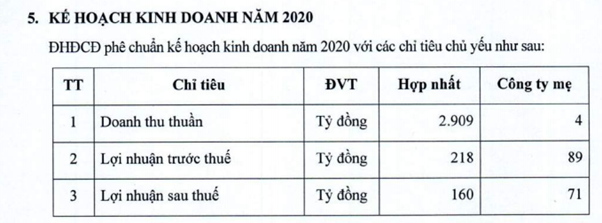

Làm 1 bài toán đơn giản, chúng tôi giả sử năm nay MCM hoàn thành kế hoạch (Hình 11) là 157 tỷ đồng, và bởi phát hành thêm nên EPS pha loãng sẽ khoảng 1.427đ/cp. Lấy giá hiện tại trên sàn OTC là 40k/cp trước chia và sẽ vào khoảng 24k sau chia. Vậy PE hợp lý của MCM sẽ vào khoảng 16 lần – một con số cũng khá cao để so sánh với VNM. Cuối năm nay dự kiến MCM sẽ lên sàn, chúng tôi cho rằng giá ngày chào sàn cũng sẽ dao động quanh mốc 30k/cp.

a. GTN

Như vậy, suy ngược lại với GTN, MCM sẽ đóng góp 51% LNST vào công ty mẹ này. Theo ĐHCĐ (Hình 12) thì con số được đưa ra chưa bao gồm kế hoạch mua lại cổ phần của MCM, nên GTN tối thiểu sẽ nhận được thêm 80 tỷ đồng lợi nhuận từ công ty mới này, đẩy tổng mức lợi nhuận lên tối thiểu 180 tỷ đồng trong trường hợp MCM chỉ hoàn thành vừa đủ kế hoạch đề ra. Như vậy, EPS hợp lý cho Thảo Nguyên xanh này là 720 đồng, tương đương PE hợp lý là 32-34 lần. Theo chúng tôi đây là con số khá cao bởi VNM cũng chỉ có PE khoảng 18-20 lần, nhưng lật lại lịch sử thì GTN đã thoái vốn khỏi những công ty không hiệu quả, thoát lỗ thành công cũng như việc cải thiện MCM sẽ giúp GTN tăng lnst tốt hơn nữa để đưa định giá về vùng PE hấp dẫn hơn trong tương lai. Nếu so sánh với người khổng lồ VNM thì PE hợp lý của GTN chúng tôi đánh giá vào khoảng 10-12x. Vì vậy, thị giá hiện tại theo chúng tôi đã phản ánh khá đầy đủ tình hình kinh doanh năm nay của doanh nghiệp này.

Xét về phân tích kĩ thuật, phiên gd 26-27/8 GTN (Hình 13) trên cơ sở tích lũy vcp mô hình tam giác thu hẹp dần, GTN có phiên break khỏi kênh tích lũy mô hình tam giác + vượt đỉnh 52 tuần đã được thiết lập 1 tháng trước đó. tuy nhiên 2 phiên giao dịch gần nhất, GTN xuất hiện lực chốt lời mạnh, đặc biệt phiên 31/8. nhưng GTN vẫn duy trì được kênh tăng giá ngay lập tức GTN lấy lại dc đà tăng tốt ở phiên 1/9 khi lực bán cạn kiệt dần là 1 tín hiệu tốt. GTN vẫn duy trì được kênh tăng giá mới, lực chốt lời phiên 31/8 có thể do bị cuốn theo tt chung, hoặc tâm lý chốt lời trước nghỉ lễ. quan điểm của chúng tôi là trung lập, cần quan sát GTN thêm ở các phiên giao dịch tiếp theo.

b. VNM

Tiếp tục suy lên công ty “bà” VNM, chúng tôi thấy rằng ngắn hạn MCM và GTN sẽ chưa có nhiều đóng góp nổi bật vào LN của VNM. Giả sử công ty đạt kế hoạch đề ra thì sẽ đóng góp khoảng 74 tỷ – tương đương 0,7% kế hoạch lợi nhuận sau thuế của VNM. Đây là 1 con số ít ỏi trong bộ máy của người khổng lồ này.

Gần đây có thông tin quỹ Arisaig Asia bán toàn bộ cổ phiếu VNM sau 11 năm dài nắm giữ khi nhận thấy mức tăng trưởng của ngành sữa tại VN ko còn hấp dẫn như trước đây, chỉ còn ở mức 5-7%/năm (Hình 14). Điều này đã cho thấy độ bão hòa của ngành sữa này. Vì vậy, VNM buộc phải tìm những biện pháp để tăng trưởng hơn nữa. Và MCM sẽ là 1 trong những mảnh ghép quan trọng cho quá trình đổi mới và vươn lên của VNM.

Theo kế hoạch VNM sẽ đạt 10.690 tỷ đồng LNST, tương đương EPS là 6.137đ/cp và PE hợp lí là khoảng 19-20 lần (Hình 15) nên con số hiện tại chúng tôi đã thấy khá fair. Với sự góp mặt của MCM vào hệ sinh thái cũng những ảnh hưởng tích cực, chúng tôi tin rằng PE trong những năm sau sẽ càng hấp dẫn hơn nữa để đầu tư. Tuy nhiên, cần lưu ý đây là 1 cp bluechip nên đà tăng trưởng sẽ ko mạnh như GTN, cũng như việc VNIndex đang tiệm cận vùng 900 sẽ là 1 rào cản khá khó chịu với những cổ phiếu lớn như VNM.

Về phân tích kỹ thuật của VNM:

VNM đang cho hình thành mẫu hình W khá mẫu mực (Hình 16), với 3 tháng tích lũy chặt chẽ, trừ giai đoạn đầu tháng 8 bị chỉnh sâu do thị trường chung lo ngại làn sóng covid 2 bùng phát. thì phần lớn nền giá VNM dc tích lũy trên đường MA200+50 khá chặt chẽ. VNM hoàn thành mẫu hình tích lũy vcp rồi bật lên ở phiên 27/8 trên cơ sở cạn vol và tạo 1 điểm pocket pivot thành công. hiện tại VNM đang giao dịch vùng đỉnh nhưng trạng thái giao dịch khá vững chắc. hiện sau điểm pocket pivot 28/7 VNM chưa xuất hiện điểm mua mới, nếu VNM vượt được đỉnh cũ 124 thì sẽ tiến tới cột mốc tiếp theo là đỉnh 52 tuần 133. hiện chúng tôi chưa có khuyến nghị mua bán, và cần quan sát thêm VNM ở các mốc cản gần nhất

c. VLC

Còn đối với Vilico, cty này đã có mức tăng trưởng nóng gần 200% và hiện giá cp đang ở mốc 29-30k. Trong năm nay khi không còn là công ty mẹ của MCM, thì chúng tôi cho rằng kế hoạch năm của công ty (Hình 17) sẽ biến động khá nhiều, LNST hợp nhất sẽ đạt khoảng 130 – 135 tỷ bởi vẫn nhận được 32,5% của MCM. Chúng tôi nhấn mạnh lại vấn đề chỉ cần MCM phát triển tốt, thì trong dài hạn VLC cũng không gặp bất lợi nhiều. Còn trong ngắn hạn VLC chưa phải là 1 case quá nóng để đầu tư, khi mà các thông tin bất lợi trong ngắn hạn đều đang chĩa về đây.

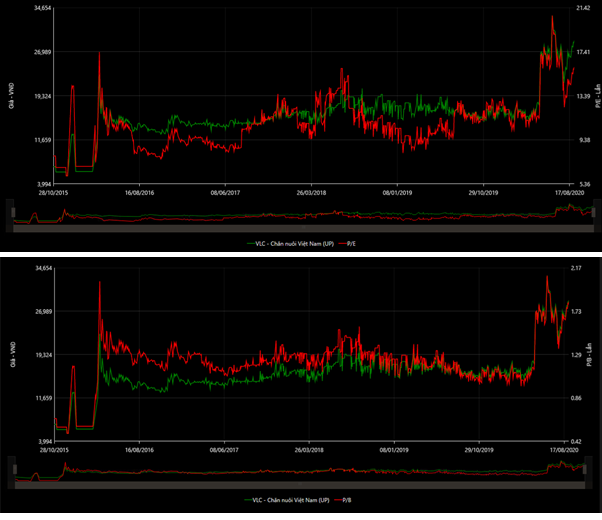

Xét về định giá, bởi thị giá tăng trưởng 200% trong khi lợi nhuận tăng trưởng ở mức chậm hơn nên PE công ty này đang được đẩy lên quá cao (Hình 18). Chúng tôi cho rằng cần có thời gian để LNST bắt kịp đà tăng trưởng của thị giá, và đó mới là lúc VLC tiếp tục bật mạnh.

Xét về phân tích kỹ thuật: (Hình 19)

VLC là cổ phiếu hot nhất tháng 5 khi có nhịp tăng 50% chỉ trong 1 tháng, là công ty con của GTN sở hữu mảng chăn nuôi đang rất được thị trường chú ý khi nhóm cổ phiếu này đều có sức tăng rất tốt như DBC, MLS, v… v… tuy nhiên VLC nhịp điều chỉnh khá sâu, khi có thông tin về việc MCM 1 công ty con rất quan trọng với VLC sẽ phát hành cổ phiếu đặc biệt để bán cho VNM, GTN, qua đó hạ tỷ lệ sở hữu của VLC xuống, khiến nhiều nhà đầu tư tháo chạy khỏi VLC đầu tháng 7. tuy nhiên ngay sau nhịp tháo chạy đó, VLC đã thể hiện sức mạnh giá ấn tượng, khi chỉ mất 1 tháng để lấy lại dc nền giá cũ. về mặt kỹ thuật, VLC đã có 1 phiên break thành công khỏi mẫu hình tam giác trong phiên 24/8 trên cơ sở nền giá chặt chẽ, vol cạn trước đó, đồng thời VLC cũng vượt qua được đường MA50 để lấy lại được xu hướng tăng trung hạn. hiện VLC đang giao dịch khá chắc chắn, vùng cản lớn nhất hiện thời là giá 31. chưa có kiến nghị mua bán mới ở cổ phiếu này

6. Tổng kết

Như vậy, với việc GTN được đứng ra mua lại 51% và trở thành cty mẹ của MCM, cuộc chơi tưởng chừng như có bên thắng bên thua, nhưng thực chất lại trở thành ván bài win – win giữa lợi ích của 4 bên. Chúng tôi thấy rằng BLĐ của VNM đã rất “fair” trong cuộc chơi này, khi mỗi bên đều được hưởng lợi trong công cuộc cải tổ lại Sữa mộc châu. về dài hạn, kết quả kinh doanh MCM tốt lên sẽ kéo theo VLC và GTN tăng trưởng, đặc biệt là GTN nhưng GTN đã đi một đoạn đường rất xa, từ 17 lên 25 như hiện tại. thị giá đã phản ánh một phần. dư địa tăng giá còn lại trong năm nay ko còn nhiều bởi theo định giá như chúng tôi phân tích đã khá hợp lý.

Về dài hạn là tích cực vì các kế hoạch, cơ cấu tiếp theo của MCM sẽ làm thay đổi bộ mặt ngành sữa. nđt cần cập nhật tại các luồng thông tin sắp tới để có kế hoạch giải ngân phù hợp.

———-Team LTBNM tổng hợp và phân tích ————-