Sau bài viết giới thiệu về những cổ phiếu trả cổ tức khủng ngành bia kì trước, chúng tôi xin tiếp tục phần 2 với ngành khai thác than đá. Đây là ngành đem lại lợi tức cao nhưng những câu chuyện phát triển bền vững trong tương lai khác với phần 1 sẽ cho nhà đầu tư cách nhìn đa chiều khi lựa chọn trứng để cho vào giỏ.

Ngành than – thách thức đến từ thiên nhiên

———————————————————————————————————————————————-

Tổng quan ngành than

Hiện tại có khoảng 107 doanh nghiệp hoạt động trong ngành than (số liệu 2016 – Virac), trong đó các công ty dẫn đầu về sản lượng sản xuất gồm Vinacomin (41 triệu tấn), Vietmindo (3 triệu tấn), Tổng công ty Đông Bắc (3 triệu tấn). Việc cung ứng than cho cả nước chủ yếu do TKV đảm nhiệm. Hàng năm tập đoàn sẽ ký hợp đồng giao thầu cho các công ty con và các doanh nghiệp tham gia kế hoạch phối hợp kinh doanh để quản lý tài nguyên và thực hiện các công tác khảo sát, thăm dò, khai thác, chế biến,…. 06 tháng đầu năm 2019, các chỉ tiêu sản xuất kinh doanh chính của tập đoàn đã hoàn thành 55 – 57% kế hoạch năm. Cụ thể, sản lượng than khai thác đạt 22,82 triệu tấn, đạt 54% kế hoạch năm, tăng 1,42 triệu tấn so với cùng kì. Than tiêu thụ đạt 22,82 triệu tấn, bằng 54% kế hoạch năm(+4% yoy).

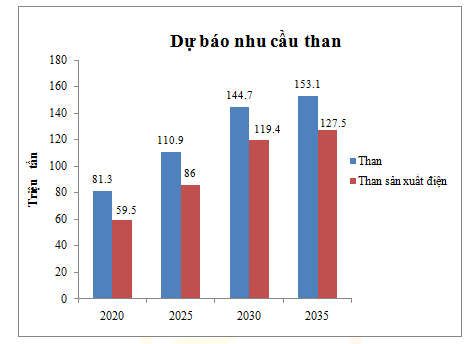

Trong điều kiện kinh tế và thu nhập trên đầu người còn ở mức trung bình hiện nay, than vẫn là nhiên liệu phục vụ sản xuất điện có giá thành chấp nhận được, chỉ sau thủy điện. Nguồn điện than có giá trị rẻ hơn so với điện gió, điện năng lượng mặt trời. Theo dự báo trong Quy hoạch điều chỉnh “Quy hoạch phát triển ngành Than Việt Nam đến 2020, có xét triển vọng đến 2030” nhu cầu than của nền kinh tế ngày càng cao.

Hình1: Dự báo nhu cầu than

Hình1: Dự báo nhu cầu than

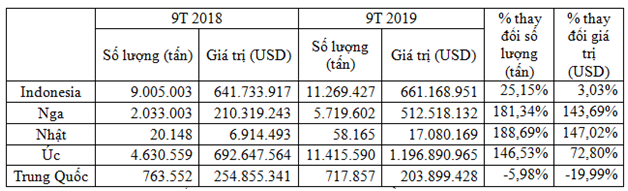

Để đáp ứng nhu cầu mạnh mẽ trong khi than trong nước cần sản lượng tăng trưởng mạnh. Tuy vậy, giá than nội địa tương đối cao so với khu vực do áp lực chính sách thuế, phí nên Việt Nam đẩy mạnh nhập khẩu thời gian gần đây và đang có xu hướng bị phụ thuộc. Theo báo cáo của Cục Hải Quan, tổng sản lượng than 9T2019 là 32,5 triệu tấn (+64,3% yoy) trị giá gần 3 tỷ USD, đến từ Indonesia, Nga, Nhật, Úc và Trung Quốc

Bảng 1: Tình hình nhập khẩu than 9T 2018 và 9T 2019. Nguồn: Cục Hải quan Việt Nam

Hình 2: Số lượng than nhập khẩu từ các nước 9T 2018 và 9T 2019 (đv: tấn)

Hình 2: Số lượng than nhập khẩu từ các nước 9T 2018 và 9T 2019 (đv: tấn)

KTV hiện áp dụng tỷ lệ 40% than nhập chất lượng cao pha trộn với 60% than chất lượng thấp trong nước để tạo ra than chất lượng trung bình bán cho các nhà máy điện. Điều này đảm bảo 2 mục tiêu là tăng lượng than cung cấp cho nhiệt điện và đưa giá bán than theo hướng thị trường. Với tỉ lệ trộn 40% than nhập khẩu, giá bán cho EVN sẽ phụ thuộc vào giá than thế giới nhưng sẽ không ảnh hưởng quá nhiều đến doanh thu của các công ty khai thác than đá của KTV.

Nhu cầu sử dụng ngày càng cao, trong khi than là tài nguyên không thể tái sinh khiến công việc thăm dò càng phải xuống sâu tầng địa chất khiến chi phí gia tăng. Các mỏ hầm đã phải khai thác ở mức sâu đến -500m so với mực nước biển. Vì vậy, các doanh nghiệp trong ngành phải đầu tư mạnh vào công nghệ tiên tiến để đạt được ưu thế. An toàn trong khai thác hầm lò khá thấp với tỷ lệ an toàn lao động mỗi năm hơn 10%. Hoạt động khai thác, xử lý than, bãi thải hầm lò đang đe dọa nghiêm trọng đến môi trường cũng như tính mạng con người.

Câu chuyện các doanh nghiệp ngành than.

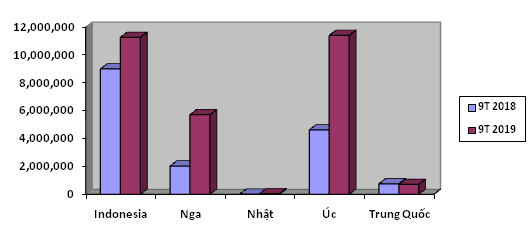

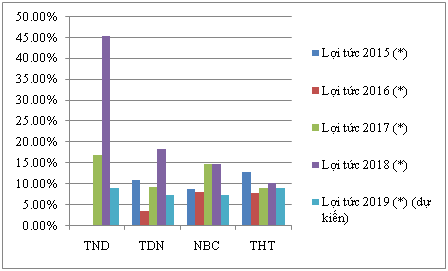

Dẫn đầu về sản lượng với 41 triệu tấn than/năm, Tập đoàn Công nghiệp Than – Khoáng sản Việt Nam được sở hữu 100% bởi Nhà nước nên các thông tin về cụ thể về doanh nghiệp đều không được công bố rộng rãi. Tuy vậy, Tập đoàn có một hệ thống đơn vị thành viên trải khắp trong và ngoài nước, trong đó có những công ty con hiện niêm yết trên sàn HNX và Upcom với mức lợi tức khá cao. Theo quan sát của chúng tôi, mặc dù có 10 doanh nghiệp ngành Than có cổ phiếu niêm yết, nhưng hiện tại chỉ có 04 mã sau có lợi suất cao.

Bảng 2: Lợi tức các doanh nghiệp ngành than

Bảng 2: Lợi tức các doanh nghiệp ngành than

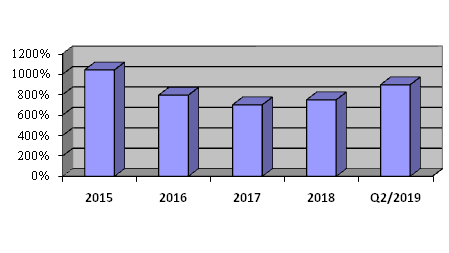

Hình 3: Biểu đồ thể hiện lợi tức các doanh nghiệp ngành than

Hình 3: Biểu đồ thể hiện lợi tức các doanh nghiệp ngành than

Cũng giống ngành bia, than đá được sở hữu chủ yếu bởi Nhà nước, khiến các doanh nghiệp luôn chịu áp lực chi trả tiền về ngân sách. Than đá lại là ngành vay nợ nhiều, cộng thêm áp lực chi trả cổ tức bằng tiền đều đặn sẽ khiến các chỉ số càng thêm xấu. Dù KTV độc quyền cung cấp than cho EVN, giá thành than cao hơn so với thế giới khoảng 1,5 lần, lực cạnh tranh nếu theo cơ chế thị trường gần như không có. 04 doanh nghiệp được chúng tôi lựa chọn phân tích đều chi trả cổ tức đều đặn, đúng hạn cho cổ đông. Nhưng câu hỏi được đặt ra là, với tình hình kinh tài chính ngày càng yếu, thì khả năng trả cổ tức sẽ có đều đặn trong tương lai hay không. Kính mời nhà đầu tư đi tìm câu trả lời cùng chúng tôi qua phần tiếp sau.

- Nhận xét chung

Khi nhìn thực tế đồ thị giá than thế giới và kết quả kinh doanh của DN trong nước, chúng tôi không thấy sự tương ứng. Tìm hiểu sâu về cơ cấu ngành, chúng tôi tạm thấy 03 nguyên nhân sau:

Hình 4: Biến động giá than thế giới

Hình 4: Biến động giá than thế giới

- Đầu năm, KTV sẽ kí kết các hợp đồng cung cấp than cho EVN với một mức giá xác định trước và số lượng cụ thể. Vì vậy, giá than điều chỉnh trong năm cũng sẽ không ảnh hưởng đến kết quả kinh doanh của doanh nghiệp. Thậm chí, nếu giá than trong hợp đồng thấp hơn giá thị trường sẽ khiến giá vốn hàng bán xấp xỉ doanh thu, từ đó ghi nhận lợi nhuận gộp thấp (các doanh nghiệp cụ thể sẽ được phân tích ở sau).

- Than là ngành đặc thù, do nhà nước chi phối 100% nên giá than điều chỉnh lên xuống cũng cần xin phép cơ chế nhà nước. Điều này có thể sẽ tạo một độ trễ nhất định trong việc ghi nhận doanh thu của doanh nghiệp. Ví dụ trong quá khứ, cuối năm 2009, TKV đã có văn bản gửi Bộ Tài chính và Bộ Công Thương đề nghị tăng giá bán than cho Tập đoàn Điện lực Việt Nam (EVN) kể từ 1/1/2010. Đầu năm 2010, Chính phủ cũng đã đồng ý về mặt nguyên tắc cho phép tăng giá bán điện, bắt đầu từ 1/3/2010. Tuy nhiên, mức tăng cụ thể của cả giá điện và giá than chưa được quyết định.

- Giá than trong nước phải chịu rất nhiều các loại thuế, khiến giá than cao hơn thế giới khá nhiều. Vì vây, từ năm 2019, KTV đã có kế hoạch nhập khẩu và pha trộn than để khiến giá thành thấp hơn, cũng như đáp ứng đủ nguồn cầu trong nước. Chính vì giá than đã cao, nên việc tiếp tục nâng giá bán gặp khó khăn. Kết quả, doanh thu doanh nghiệp không đồng pha với giá than thế giới.

(Nguồn thuế ngành than: https://congthuong.vn/nganh-than-truoc-ap-luc-thue-phi-bai-1-thue-tang-loi-nhuan-giam-73989.html)

- Đi sâu từng mã

CTCP Than Tây Nam Đá Mài – Vinacomin (Upcom: TND). Biên động giá 9.000 – 10.000 đồng/cổ phiếu.

TND hoạt động trong lĩnh vực khải thác và thu gom than cứng tại mỏ Tây Nam Đá Mài và Khe Chàm II tại Cẩm Tây, Cẩm Phả, Quảng Ninh. Hiện tại KTV đang nắm giữ 65,37% VĐL của doanh nghiệp.

Tình hình chi trả cổ tức của TND: (Hình 5)

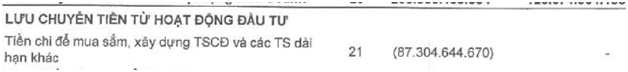

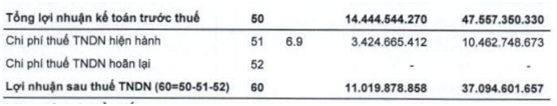

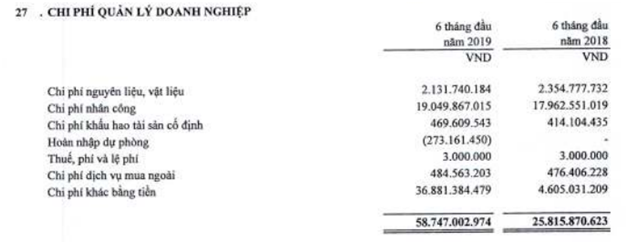

Năm 2018, doanh thu thuần của TND đạt mức cao nhất trong lịch sử – 2.506 tỷ đồng, tương đương mức tăng trưởng 24% yoy. Công ty tập trung chế biến và tiêu thụ các sản phẩm theo nhu cầu của thị trường nên có sự tăng trưởng về doanh thu. Q2/2019, doanh thu đạt 1.439 tỷ đồng (+16% yoy) và LNST tăng, đạt 37 tỷ (+63% yoy). Cũng phải để ý đến chi phí quản lý doanh nghiệp tăng mạnh so với cùng kì, gấp 1,6 lần. Lí do như đã nêu ở trên – phải mạnh tay hơn vào việc khai thác than dưới sâu. Soi lại tài sản cố định, doanh nghiệp chi 87.3 tỷ trong đó mua sắm thiết bị trong kì chiếm 82,6 tỷ và 100% bằng tiền mặt. (Hình 6)

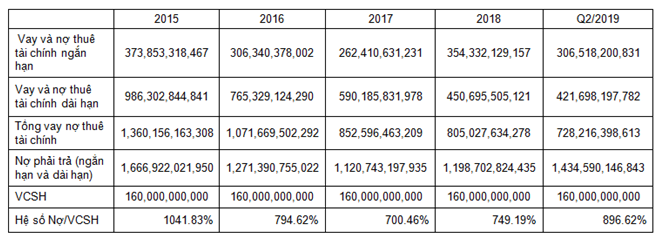

TND có quỹ đầu tư phát triển xấp xỉ 45 tỷ, LNST chưa phân phối là 80,7 tỷ trong khi vốn góp chỉ là 160 tỷ. Tuy vậy, khoản nợ vay tài chính là quá lớn để có thể bỏ qua. Để tiện cho nhà đầu tư nhìn thấy cấu trúc tài chính yếu của TND, chúng tôi xin tổng hợp chỉ số nợ/VCSH qua các năm như sau:

Bảng 3: tổng hợp chỉ số nợ/VCSH qua các năm

Bảng 3: tổng hợp chỉ số nợ/VCSH qua các năm

Hình 7: Hệ số Nợ/VCSH qua các năm của TND

Hình 7: Hệ số Nợ/VCSH qua các năm của TND

Thông tin từ ĐHĐCĐ năm 2019 cũng cho thấy TND sắp sát nhập vào mỏ Than Cao Sơn theo quyết định của Thủ tướng Chính phủ. Bên cạnh đó công ty cũng thoái vốn toàn bộ tại CTCP Nhiệt điện Cẩm Phả (Q2/2019 cho thấy dự phòng cho khoản đầu tư này là 11,98 tỷ đồng). Ước tính khi thoái hết vốn sẽ cho lợi nhuận đột biến, nhà đầu tư cần phải chú ý nếu doanh nghiệp có khoản lợi nhuận tăng mà không đến từ doanh thu.

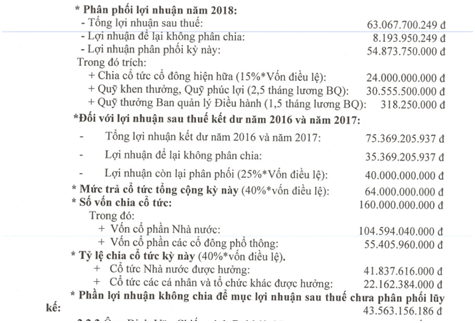

Về phần chi trả cổ tức, ĐHĐCĐ 2019 phân phối như sau: (Hình 8)

Có thể thấy, mặc dù tình hình kinh doanh đang gặp khó khăn đến từ các yếu tố thiên nhiên và cần vốn lớn mở rộng nhưng áp lực chi trả cổ tức cho Nhà nước (41,8 tỷ) vẫn tồn tại và làm thêm gánh nặng cho TND.

Theo đánh giá của chúng tôi, TND là doanh nghiệp có sự tăng trưởng nhưng rất ít do điều kiện khách quan (sản lượng than khai thác được không phụ thuộc vào doanh nghiệp). Để đẩy mạnh hoạt động kinh doanh cần lượng tiền lớn, trong khi doanh thu tăng trưởng không đủ sẽ khiến các khoản nợ vay ngày càng nở to ra, làm cấu trúc tài chính lung lay. Là doanh nghiệp có vốn Nhà nước cũng sẽ thêm gánh nặng trả cổ tức về ngân sách nên lượng tiền của doanh nghiệp càng ít. Chúng tôi đánh giá đây là doanh nghiệp RỦI RO.

Công ty cổ phần Than Đèo Nai – Vinacomin (HNX: TDN). Dao động giá 4.500 – 5.500 đồng/cổ phiếu.

Vốn đầu tư của Vinacomin vào TDN là trên 191 tỷ đồng, tương ứng 65% VĐL. Chức năng kinh doanh chính của TDN là khai thác than lộ thiên. Địa bàn khai thác than là thành phố Cẩm Phả – tỉnh Quảng Ninh với khai trường rộng 5,8 m2.

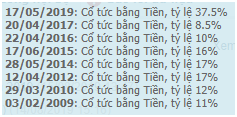

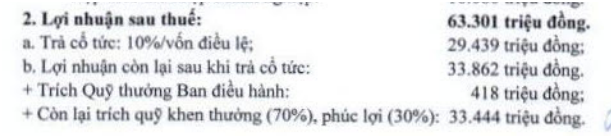

Tình hình chi trả cổ tức: (Hình 9)

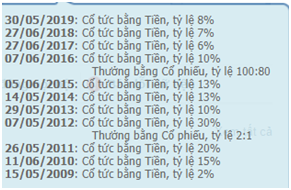

So với TND, Than Đèo Nai có “bề dày” chi trả cổ tức hơn cả. Tuy tỉ lệ chi trả cổ tức không cao, những năm gần đây chỉ trên dưới 10% nhưng so với thị giá, chúng tôi vẫn thấy đây là doanh nghiệp có mức lợi tức cao.

Nhìn vào tình hình tài chính của TDN, doanh thu năm 2018 tăng trưởng 31% yoy, đạt mức gần 3 tỷ đồng nhưng BLN gộp thậm chí chỉ còn 8% trong khi 2017 là 9% và 2010 là 10%. 6T đầu năm 2019, doanh thu của công ty đạt 1.603 tỷ, tăng 15,6% so với cùng kỳ nhưng chủ yếu là do Q1 tăng trưởng mạnh (+35% yoy) còn Q2 ghi nhận tăng trưởng âm (-4% yoy). Lợi nhuận 6T 2019 chênh lệch 26 tỷ đồng do chi phí cấp quyền khai thác 6T đầu năm 2019 tăng 36 tỷ đồng, khiến LNST giảm.

Hình 10+11: tình hình tài chính của TDN

Tiếp tục soi vào khoản tài sản cố định hữu hình, TDN mua trong kì phương tiện vận tải với giá trị 54,73 tỷ và hạch toán tiền mặt ngay trong kì. Theo Nghị quyết ĐHĐCĐ, công ty còn phải đầu tư thêm 1 máy san bánh lốp công suất trên 240 HP. Như vậy, việc mở rộng mỏ than Đèo Nai sẽ còn “ngốn” thêm rất nhiều tiền của doanh nghiệp.

TDN cũng mang trong mình một khoản vay nợ lớn khi nhu cầu đầu tư thì ngày càng lớn mà doanh thu lại không đem lại hiệu quả. Tính tại thời điểm Q2/2019, nợ ngắn hạn là 269,5 tỷ trong khi nợ dài hạn là 195,7 tỷ. Hệ số nợ/ VĐL lúc này vào khoảng 1,58 lần – tốt hơn so với TND.

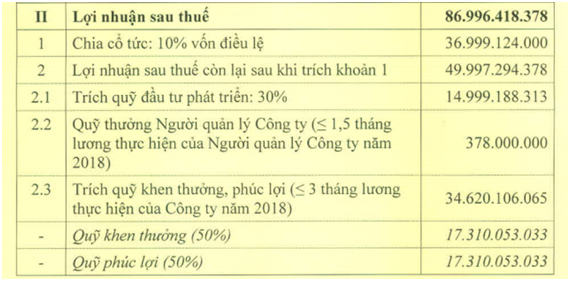

Năm 2018, công ty có khoản lợi nhuận sau thuế chưa phân phối là 63,3 tỷ. ĐHĐCĐ trả cổ tức 10%, còn lại trích quỹ khen thưởng, phúc lợi. Nên nhớ quỹ này thuộc khoản nợ phải trả – chứ không phải nguồn vốn để phân phát cho cổ đông. Ngoài cổ tức 10%, cổ đông sẽ không được lợi từ các quỹ – mà là các nhân viên của công ty, và không hề có “của để dành” nào cho cổ đông trong khi nợ vay ngày càng nhiều, tình hình kinh doanh ngày càng khó khăn khiến doanh nghiệp phải liên tục đầu tư mở rộng.

Hình 12: TDN phân phối LNST

Hình 12: TDN phân phối LNST

Với nhận định bên trên, chúng tôi cho rằng dù TDN có cấu trúc tài chính ít rủi ro hơn TND nhưng vẫn cao để đầu tư dài hạn. Công ty có mở rộng đầu tư khai trường nhưng việc mở rộng này là bắt buộc đối với ngành than hiện nay, nên lượng tiền đầu tư sẽ như “muối bỏ bể” – chỉ khác nhau về mặt thời gian thực hiện. Bên cạnh đó, trường hợp của TDN còn là chi phí cấp quyền khai thác tăng sẽ làm lợi nhuận giảm mạnh. Vì vậy, chúng tôi liệt doanh nghiệp này vào diện có rủi ro.

Công ty cổ phần Than Núi Béo – Vinacomin (HNX: NBC). Dao động giá 5.800 – 6.200 đồng/cổ phiếu.

Với việc cổ phần hóa từ năm 2006, Than Núi Béo được sở hữu 51% bởi KTV, cổ đông Công ty nắm giữ 29% và còn lại 21% là các cổ đông ngoài Công ty. Năm 2018, KTV đã mua thêm 4.476.509 cổ phiếu NBC để nâng tỷ lệ nắm giữ lên 65%. Ngành nghề kinh doanh chính là khai thác và thu gom, chế biến than trên địa bàn thành phố Hạ Long, Quảng Ninh. Công ty từ trước tới nay đều khai thác than lộ thiên, nên viẹc khai thác than hầm lò chưa từng có tiền lệ, dễ dẫn đến việc dư thừa lao động lộ thiên, thiếu lao động sản xuất than trong hầm lò. Mặc dù đã triển khai được 04 năm nhưng công ty vẫn gặp khó khăn do công tác bồi thường, điều kiện thời tiết, thiết bị xe cũ là điều đầu tiên chúng tôi muốn lưu ý khi nhắc đến Than Núi Béo.

Tình hình trả cổ tức: (Hình 13)

Những năm trước, công ty trả cổ tức bằng tiền tỉ lệ từ 15 – 18%/năm. Tuy vậy, số liệu này giảm những năm gần đây nhưng vẫn có. Lí do chúng tôi vẫn cho rằng đến từ việc phải điều chuyển về ngân sách Nhà nước.

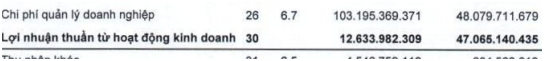

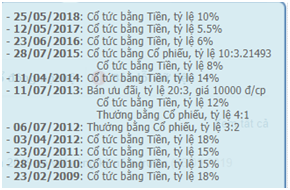

Nhận xét về kết quả kinh doanh của NBC, Q2/2019 doanh thu tăng 15% yoy, đạt mức 1.271 tỷ đồng, cùng với đó là chi phí giá vốn ít hơn (9%) dẫn đến lợi nhuận gộp tăng 55% so với cùng kì, đạt 212 tỷ đồng. Tuy nhiên, chi phí lãi vay (80,16 tỷ) và chi phí quản lý doanh nghiệp (89,02 tỷ) gần gấp đôi cùng kì khiến lợi nhuận trước thuế giảm. Bên cạnh đó, Công ty còn hoàn nộp 7,2 tỷ đồng tiền thuế bổ sung, khiến LNST chỉ còn 6,23 tỷ, trong khi cùng kì là 15,97 tỷ (-60,9% yoy).

Hình 14: Kết quả Kinh doanh của NBC

Hình 14: Kết quả Kinh doanh của NBC

Cũng như các doanh nghiệp ngành than khác, chúng tôi chú ý nhiều đến các khoản vay nợ của doanh nghiệp (Bảng 4)

Hình 15: Hệ số Nợ/VCSH qua các năm của NBC

Hình 15: Hệ số Nợ/VCSH qua các năm của NBC

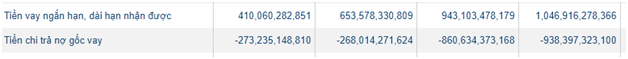

Rõ ràng, các chỉ số về nợ của NBC đang gia tăng một cách nhanh chóng, chạm mốc 7,13 lần vào 2018. Chính vì vậy, chi phí lãi vay cũng là một vấn đề đau đầu của Công ty. Nhìn vào Báo cáo LCTT từ hoạt động tài chính, chúng tôi thấy rằng gần như tiền đi vay ngắn hạn bù trừ hết cho tiền chi trả nợ gốc vay, trong khi các hoạt động mở rộng sản xuất kinh doanh, đầu tư mua sắm là vẫn rất cần thiết. (Hình 16)

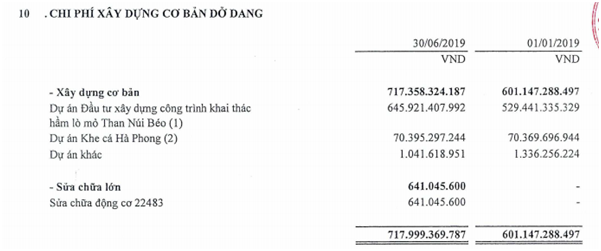

NBC hiện đang đầu tư xây dựng công trình khai thác hầm lò mỏ Than Núi Béo. Tổng mức đầu tư dự án là 5.331 tỷ đồng. Tính đến 30/06/2019, dự án đang trong quá trình lắp đặt trục tải và tháp giếng đứng vận tải than. Nguồn vốn của dự án này đến từ vay thương mại và nguồn vốn hợp pháp của công ty. Thời gian thực hiện dự án này là 34 năm, trong đó xây dựng cơ bản là 9 năm. (Hình 17)

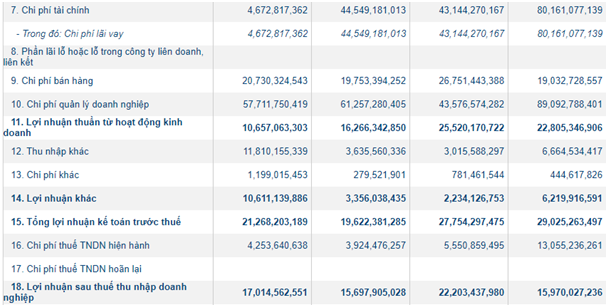

Theo Nghị quyết ĐHĐCĐ năm 2019, cổ đông sẽ nhận 10% cổ tức, tương đương gần 37 tỷ đồng. Ngoài ra, phân bổ các quỹ khác như sau: (Hình 18)

Than Núi Béo là một case điển hình của việc các doanh nghiệp ngành than hiện đang vay vốn quá nhiều để đầu tư khai thác than sâu tầng. Các chi phí lớn dần trong khi doanh thu tăng trưởng không đủ nhanh bắt buộc doanh nghiệp phải vay thêm vốn. ROE ở mức cao (khoảng 18%), nhưng chủ yếu là do đòn bẩy tài chính quá lớn sẽ gây ra rủi ro không lường trước được. Nên nhớ tiền làm ra, doanh nghiệp phải trả nợ vay trước khi trả cho cổ đông, nên khoản vay nợ lớn thế này khiến chúng tôi dự đoán doanh nghiệp khó có thể duy trì mức cổ tức tiền mặt cao trong những năm tới.

Công ty cổ phần Than Hà Tu – Vinacomin (HNX: THT). Dao động giá 6.000 – 7.000 đồng/cổ phiếu.

THT có địa bàn kinh doanh tại phường Hà Tu, thành phố Hạ Long, tỉnh Quảng Ninh. Ngành nghề chính của doanh nghiệp là khai thác và thu gom, chế biến than cứng. Hiện tại, tập đoàn Vinacomin sở hữu trên 15,5 triệu cổ phiếu, tương ứng 63,17% vốn điều lệ.

Tình hình chi trả cổ tức của doanh nghiệp: (Hình 19)

Về tinh hình kinh doanh tại Q2 năm nay, THT ghi nhận doanh thu giảm 29%, còn 1.112 tỷ đồng trong khi lợi nhuận sau thuế tăng 23%, lên 18 tỷ đồng. Lý giải điều này, Ban lãnh đạo cho biết năm 2019, công ty bước vào giai đoạn sản xuất kết thúc mỏ của dự án và chuẩn bị mở mỏ mới nên sản lượng sản xuất giảm, dẫn đến kinh doanh không tốt như trước. Tuy nhiên lợi nhuận tăng do giá vốn bán hàng giảm, và công ty nhận được một khoản đền bù thiệt hại từ Công ty Bảo hiểm (trị giá 6 tỷ) nên lợi nhuận sau thuế tăng 3,8 tỷ so với cùng kì. Vì đây không phải là sự kiện xảy ra thường xuyên nên khi xét BCTC, chúng tôi điều chỉnh loại khoản bảo hiểm ra khỏi lợi nhuận – từ đó có thể thấy LNST thực chất giảm so với cùng kì.

Chi phí quản lý doanh nghiệp tăng mạnh, nhưng báo cáo chỉ ghi chung chung là “chi phí khác bằng tiền” nên chúng tôi không có thông tin để dự đoán câu chuyện đằng sau. (Hình 20)

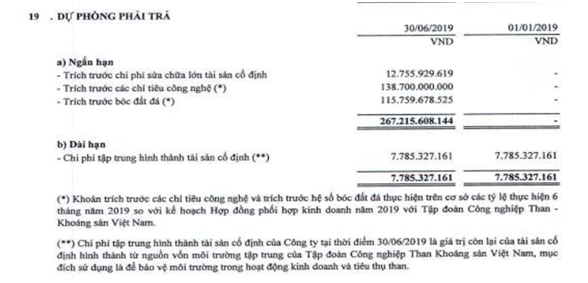

Là một doanh nghiệp đang có dự án khai thác mỏ mới, THT phải trích lập một khoản dự phòng phải trả lớn (267,22 tỷ ngắn hạn và 7,8 tỷ dài hạn vào Q2/2019) – con số thậm chí còn lớn hơn vay nợ tài chính ngắn hạn (167,26 tỷ). Theo tìm hiểu, chúng tôi cho rằng đây là nghĩa vụ THT phải thực hiện trong tương lai, được ghi trong hợp đồng với KTV chứ không phải dự phòng để hoàn nhập.(Hình 21)

Về tình hình chi trả cổ tức, kế hoạch năm 2019 là từ 7% trở lên. Chúng tôi làm một phép toán đơn giản, lượng tiền mặt mà doanh nghiệp đang có là 5,4 tỷ, trong khi đó VĐL là 245,69 tỷ. Như vậy, chỉ cần 0,32 năm là doanh nghiệp đã trả hết tiền cổ tức! Thậm chí nếu có thêm hoàn nhập tiền từ những khoản dự phòng, con số này vẫn nhỏ hơn 1 năm. Chúng tôi đặt câu hỏi cho khả năng duy trì cổ tức bằng tiền liên tục của doanh nghiệp.

THT lại cho chúng ta thấy một mảng tối khác của ngành than – liên tục tìm kiếm và mở rộng mỏ mới để tiếp tục hoạt động. Điều này sẽ làm tốn chi phí rất lớn, bao gồm cả các khoản dự phòng mà thường theo chúng tôi quan sát rất khó để hoàn nhập hoặc hoàn nhập ở mức thấp. Tiền mặt thực sự của doanh nghiệp ở mức thấp, loanh quanh ở mức 3 tỷ trong khi cổ tức thì gần như là nghĩa vụ bắt buộc. Câu hỏi của chúng tôi ở đây là mức cổ tức này sẽ còn duy trì được trong bao lâu, có xứng đáng để đưa vào danh mục nắm giữ dài hạn của nhà đầu tư hay không.

Tạm kết:

Mặc dù được sự bảo hộ của Nhà nước về cơ cấu giá cao hơn giá thế giới khoảng 1,5 lần nhưng các doanh nghiệp ngành than vẫn gặp nhiều thách thức. Khó khăn lớn nhất đến từ thiên nhiên: than dần cạn kiệt, thời tiết khắc nghiệt khiến việc khai thác gặp khó khăn,… đã dẫn đến việc các doanh nghiệp phải mở rộng hoạt động khai thác, thăm dò tiêu tốn nhiều chi phí. Trong khi việc kinh doanh không tốt, tất nhiên phải vay nợ ngày càng nhiều, làm cấu trúc tài chính dễ sụp đổ hơn bao giờ hết. Hơn nữa, việc kinh doanh không tạo ra nhiều tiền mặt để trả cổ tức bằng tiền bền vững cho cổ đông – nếu có thì chỉ là yếu tố bắt buộc điều chuyển ngân sách mà thôi. Khi làm ra lợi nhuận, ngoài trả cổ tức thì sẽ được phân bổ vào Quỹ khen thưởng và phúc lợi là chủ yếu – khoản này cổ đông không được lợi nên gần như không có chút của để dành nào cho những năm sau. Vì vậy, chúng tôi không đánh giá cao sự bền vững của việc chi trả cổ tức bằng tiền của doanh nghiệp ngành than và hiện thời không khuyến nghị đầu tư lâu dài.

Nguồn:

https://baomoi.com/than-thieu-do-nhu-cau-tang-dot-bien-gio-thi-da-cung-ung-du/c/28976733.epi

https://tinnhanhchungkhoan.vn/thuong-truong/nganh-than-gong-minh-dap-ung-suc-cau-254377.html

http://investvietnam.gov.vn/vi/nghanh.nghd/40/than.html

https://tinnhanhchungkhoan.vn/thuong-truong/tkv-ton-kho-than-chi-con-655-trieu-tan-236723.html

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–