Ngành chứng khoán đã tăng khá nhiều trong thời gian qua cùng với sự hồi phục của thị trường chung. Trong các quý tới đây vẫn được coi là ngành đáng chú ý khi mà thanh khoản thị trường cùng nhu cầu sử dụng margin đang ngày càng tăng. Trong bài viết này chúng tôi sẽ phân tích chi tiết cổ phiếu BSI, cổ phiếu đáng chú ý trong ngành và cũng qua BSI giúp quý nhà đầu tư nhìn rõ hơn câu chuyện của các cổ phiếu ngành chứng khoán hiện tại.

I. Kết quả kinh doanh

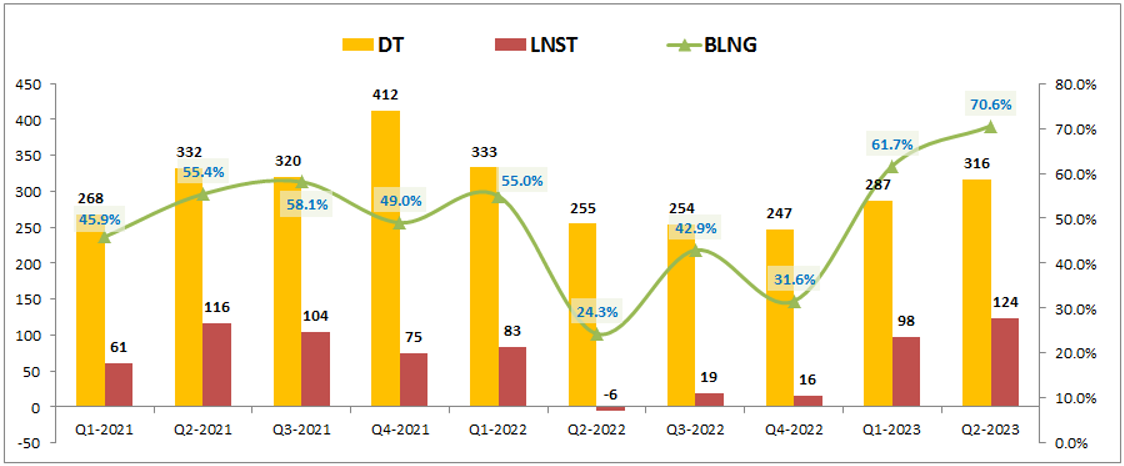

Ngành chứng khoán là ngành có kết quả kinh doanh phụ thuộc khá nhiều vào thị trường chung và như biểu đồ dưới đây về kết quả kinh doanh của BSI chúng ta cũng có thể thấy được điều đó. Tuy nhiên điểm nhấn là sau khó khăn của năm 2022 thì BSI đã hồi phục rất nhanh về kết quả kinh doanh trong nửa đầu năm 2023. Thậm chí khi thanh khoản thị trường chưa về mức vùng đỉnh thì lợi nhuận sau thuế của BSI trong quý 2-2023 đã cao hơn đỉnh lợi nhuận công ty đạt được trong năm 2021. (Hình 1)

Cụ thể quý 2-2023 BSI ghi nhận doanh thu thuần đạt 316 tỷ đồng, tăng 23.9% yoy. Biên lợi nhuận tăng cao lên mức 70% (mức cao nhất trong nhiều năm và mức trung bình trước đó chỉ khoảng 50% ), lợi nhuận sau thuế của công ty đạt gần 124 tỷ đồng, mức cao nhất lịch sử công ty (cùng kỳ lỗ 6 tỷ đồng).

Trước đó quý 1-2023 chúng ta cũng đã nhận thấy công ty đã bắt đầu hồi phục tốt với doanh thu và lợi nhuận đều có sự tăng trưởng trở lại khá tốt. Đóng góp chính cho sự hồi phục mạnh mẽ của BSI chính là mảng cho vay và tự doanh. Đây là 2 mảng công ty đã dồn trọng tâm vào trong thời gian qua và cũng đã mang lại trái ngọt cho công ty sau 2 quý vô cùng ấn tượng. Cụ thể hơn từng mảng và kế hoạch công ty chúng tôi sẽ phân tích và bóc tách trong phần dưới.

II. Bóc tách tiềm năng các mảng

1. Thị trường chung

Trước khi bóc tách chi tiết các mảng kinh doanh chính của BSI thì có lẽ cái chúng ta cần bóc tách và phân tích trước chính là thị trường chung hiện tại đang như thế nào, diễn biến và tiềm năng thời gian tới sẽ biến động ra sao. Tại các bài viết trước về vĩ mô thị trường chúng tôi đã cho rằng trong nửa đầu 2023 thị trường chung về cơ bản là dao động sideway sau đó sẽ chuyển sang chu kỳ tăng giá mới khi có ít nhất một trong 3 yếu tố xuất hiện. Một là lãi suất cho vay đầu ra giảm, hai là thanh khoản thị trường vượt 20k tỷ đồng mỗi phiên và thứ 3 là FED công bố dừng tăng lãi suất. Và hiện tại thì đã có 2 trên 3 yếu tố được xác nhận nên thị trường đã phần nào tích cực hơn để bước vào thời kỳ tăng giá mới. Chi tiết hơn nguyên nhân và tại sao chúng tôi lại nói vậy quý độc giả có thể đọc lại bài viết trước đây.

Hiện tại chúng tôi thấy rằng thị trường sẽ tiếp tục duy trì trạng thái tích cực về thanh khoản cũng như tỉ lệ đòn bẩy ít nhất cho tới hết năm 2023 nhờ các yếu tố chính sau:

- Chính sách nhà nước rất rõ ràng là muốn hỗ trợ nền kinh tế thông qua việc hạ lãi suất điều hành, qua đó hạ lãi suất huy động và cho vay giúp doanh nghiệp dần tiếp cận vốn vay lãi suất thấp. Lãi suất tăng là kẻ thù của thị trường và hiện tại khi lãi suất giảm trở lại thì đây là cơ hội cho thị trường chứng khoán phục hồi

- Tuy chính sách đã được vạch ra và triển khai nhưng để dòng tiền chảy vào sản xuất, hay các doanh nghiệp tiếp cận được nguồn vốn, dám vay vốn để sản xuất sẽ cần một khoảng thời gian đầu. Đây chính là khoảng thời gian các kênh tài chính như chứng khoán hưởng lợi (Đại loại có thể hiểu đơn giản chút là tiền bơm ra nhưng sản xuất, nền kinh tế vẫn đang khó khăn trong khi chứng khoán lại đang phục hồi và kiếm ăn được sẽ thu hút một lượng tiền bên ngoài nền kinh tế đổ vào chứng khoán qua đó thúc đẩy thanh khoản thị trường tăng lên.)

- Các doanh nghiệp trên thị trường đa phần đều trải qua khúc khó khăn nhất rồi và sắp tới sẽ dần hồi phục trở lại, đây là động lực giúp thị trường trở nên bền vững hơn trong dài hạn.

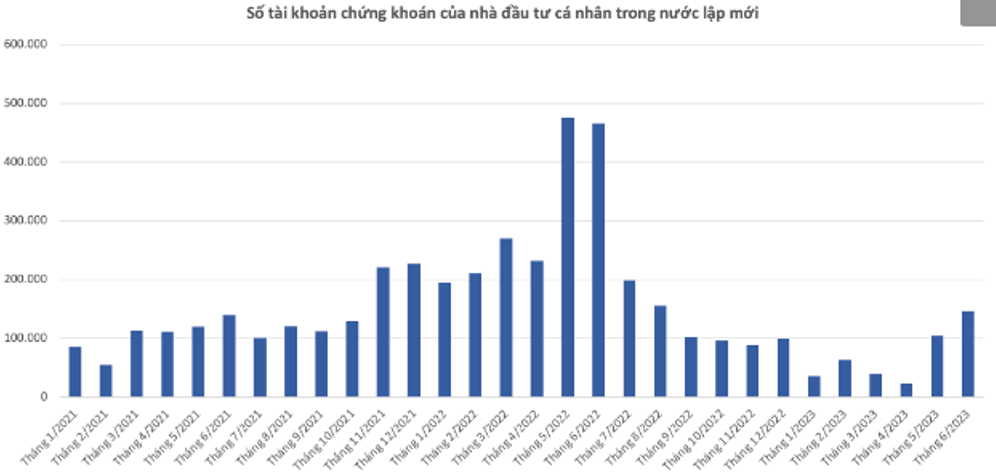

- Thực tế các số liệu về thanh khoản thị trường, tỉ lệ sử dụng đòn bẩy, tự doanh của các công ty chứng khoán trên sàn đều đang tăng trưởng trở lại khá tốt, thậm chí vượt dự báo của các chuyên gia. Số lượng tài khoản mở mới cũng đã tăng mạnh trở lại kể từ tháng 5-2023 cho tới (Hình 2)

Sắp tới khi các chính sách vẫn chưa có gì thay đổi và thời gian phục hồi của nền kinh tế sẽ tính bằng năm chứ không phải theo tháng thì thị trường cũng sẽ đồng hành cùng nền kinh tế phục hồi chứ không thể đảo chiều giảm trở lại được. Có chăng sẽ chỉ có các đợt điều chỉnh để thị trường cân bằng lại trước khi phục hồi tiếp cùng nền kinh tế thôi chứ không thể quay trở lại giảm “phá đáy” 2022 được.

2. Mảng cho vay

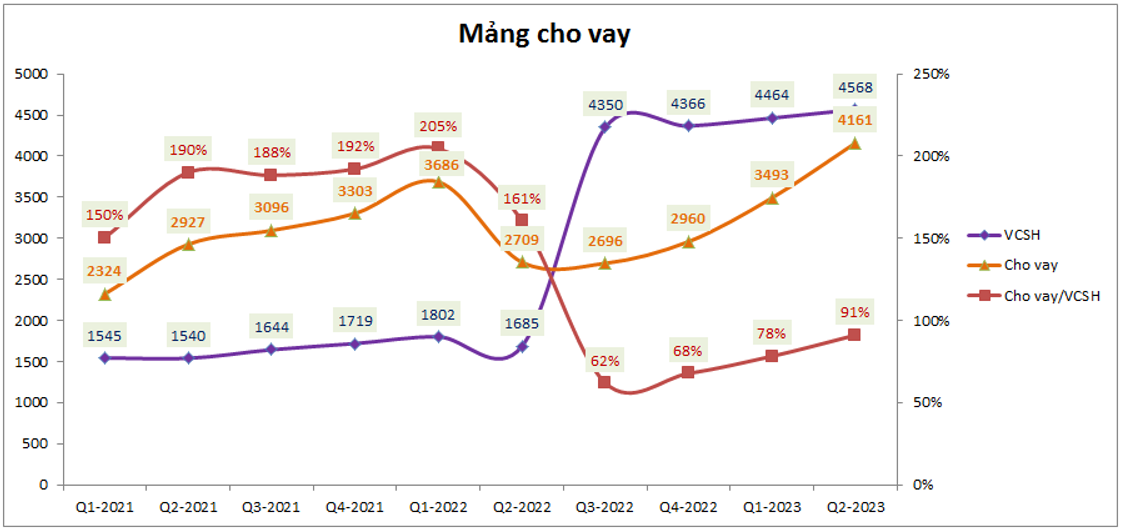

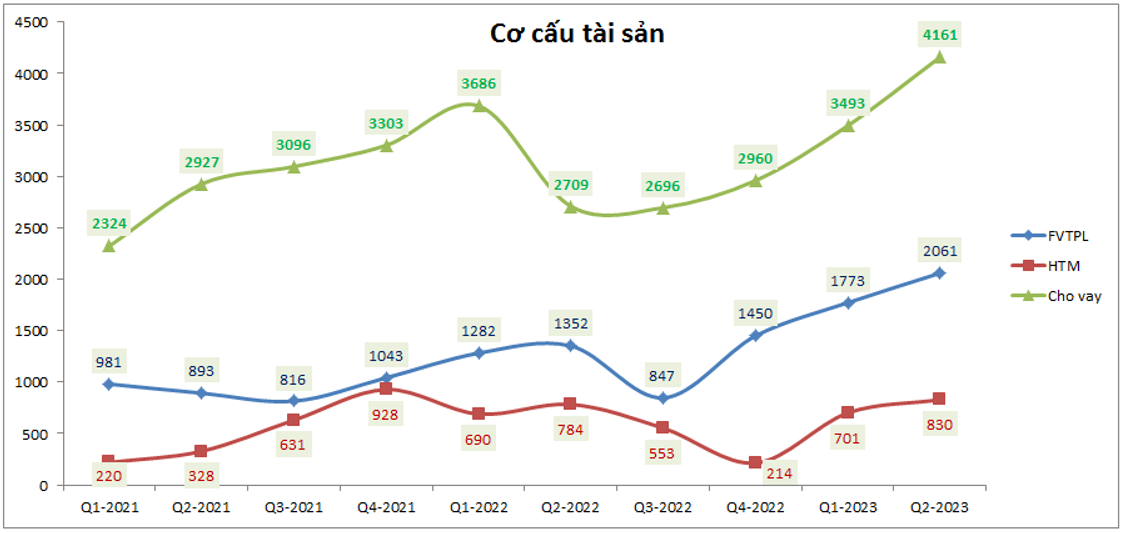

Đây chính là mảng mà BSI dồn tỉ trọng tài sản vào lớn nhất và cũng là mảng mang lại lợi nhuận, kỳ vọng lớn nhất cho công ty, giúp công ty tăng trưởng vượt trội trong thời gian tới. Cụ thể tại bctc quý 2-2023 tổng tài sản cho vay của BSI là 4,161 tỷ đồng, chiếm đến 51.5% tổng tài sản của công ty và tăng 40.6% so với đầu năm. Đây là con số cho vay cao nhất lịch sử công ty, vượt cả giai đoạn 2021 trước đó. Cụ thể như hình 3 dưới.

Để có thể đẩy mạnh khoản cho vay trong 2 quý đầu năm 2023 ngoài những thuận lợi từ thị trường chung hồi phục thì công ty cũng đã có những bước đi trước đó để có thể sẵn sàng cho chu kỳ mới này. Cụ thể trong tháng 9/2022 BSI đã tiến hành tăng vốn thành công khi phát hành riêng lẻ 65.73 triệu cổ phiếu cho tập đoàn tài chính tới từ Hàn Quốc là Hana securities với mức giá phát hành là 41k/cp. Sau phát hành Hana nắm khoảng 35% vốn điều lệ công ty. Sau vụ phát hành riêng lẻ 65.73 triệu cp với giá 41k/cp giúp cho BSI tăng mạnh vốn chủ thêm 2,694 tỷ đồng, Qua đó giúp công ty có nguồn vốn lớn để chuẩn bị cho giai đoạn phục hồi năm 2023. Nhờ vốn chủ sở hữu tăng lên giúp cho BSI cũng có thể nâng room cho vay tối đa lên rất nhiều so với trước đó. Như biểu đồ trên chúng ta thấy vào quý 1-2022 BSI đã cho vay 3,486 tỷ đồng, vượt cả trần cho vay cho phép với 205% (Tối đa cho phép cho vay/ VCSH = 200%).

Như vậy hiện tại dù cho vay tại quý 2-2023 đã cao hơn so với quý 1-2022 nhưng tỉ lệ cho vay/ VCSH của BSI hiện mới chỉ vào khoảng 91%, thấp hơn rất nhiều mức trần cho phép, điều này cho thấy dư địa cho vay của BSI vẫn còn rất lớn dù lượng tiền cho vay đã ở mức cao kỷ lục. Với diễn biến hiện tại của thị trường thì việc khoản cho vay của BSI sẽ tiếp tục tăng trong thời gian tới là việc không có gì lạ và đây cũng sẽ là động lực giúp cho doanh thu, lợi nhuận của công ty tiếp tục tăng trưởng vượt trội trong các quý tới.

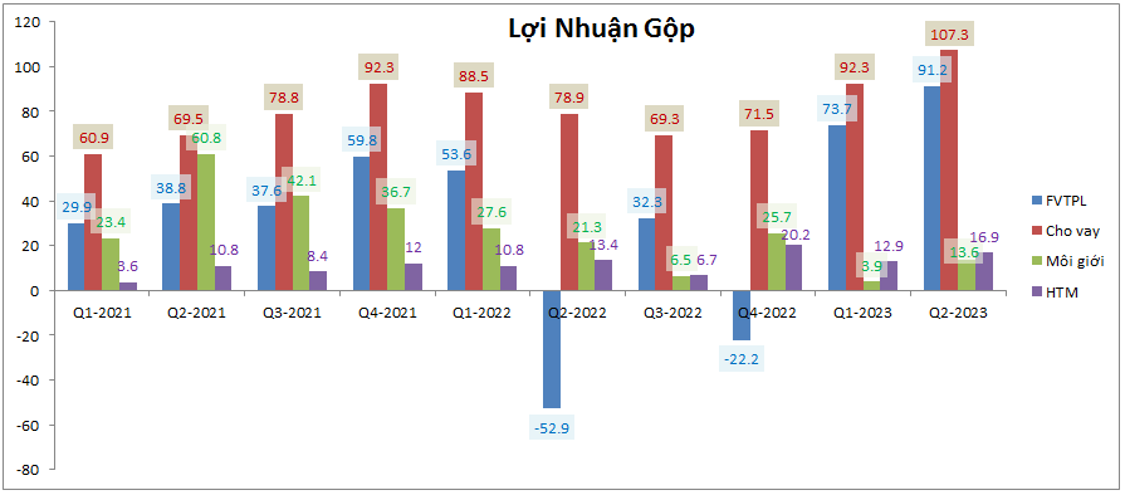

Thực tế mảng cho vay cũng đang là mảng đóng góp lớn nhất và tăng trưởng ổn định nhất cho BSI. Trong quý 2-2023 mảng cho vay đã mang lại lợi nhuận gộp 107.3 tỷ đồng, chiếm tỉ trọng 46.9% và đóng góp cao nhất vào lợi nhuận gộp. Tiếp theo là mảng tự doanh với 39.2%, môi giới 5.9% và HTM 7.4% (Hình 4)

Chúng ta có thể thấy với những điều kiện về thị trường và dư địa cho vay của công ty cũng như tiềm lực về tài chính sau khi tăng vốn sẽ giúp BSI bứt phá mạnh về mảng cho vay trong các quý tới của năm 2023 và xa hơn là 2024.

3. Mảng FVTPL

Đây có thể tạm gọi là mảng tự doanh, tức công ty dùng nguồn tiền của mình để tạo ra thêm lợi nhuận thông qua việc trực tiếp đầu tư vào các kênh tài chính như trái phiếu, cổ phiếu,…

Kể từ quý 3-2022 sau khi tăng vốn giúp công ty có thêm nguồn tiền lớn thì ngoài dồn tiền cho mảng cho vay thì mảng tự doanh cũng là mảng được bơm thêm khá nhiều trong các quý gần đây. Cụ thể tại quý 2-2023 tổng vốn của mảng này đã tăng lên 2,061 tỷ đồng, cao hơn 1,214 tỷ đồng so với thời điểm cuối Q3-2022. Chi tiết như biểu đồ hình 5 bên dưới:

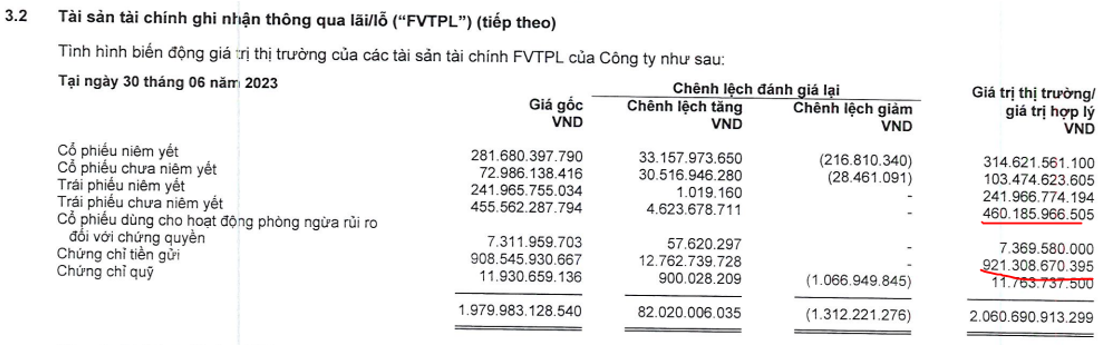

Về chi tiết các tài sản tài chính mà công ty nắm giữ trong mảng FVTPL, tỉ trọng lớn nhất là chứng chỉ tiền gửi với 921 tỷ đồng (44.7%), tiếp theo là trái phiếu với tổng 702 tỷ đồng (34.1%) và thứ 3 là cổ phiếu với tổng 418 tỷ đồng (20.3%). (Hình 6)

Có thể thấy đa phần tài sản trong mảng FVTPL vẫn là các tài sản có tính an toàn cao với nguồn thu nhập ổn định từ lãi suất, tuy nhiên nếu nhìn chi tiết từng mảng so với đầu năm chúng ta có thể thấy sự dịch chuyển của nguồn tiền được đẩy vào chứng khoán và chứng chỉ tiền gửi trong khi giảm ở mảng trái phiếu. Về cổ phiếu, các cổ phiếu chính công ty nắm giữ và gia tăng trong năm 2023 là FPT, HT1, STB, IDC, MWG, VTP và đây đều là các cổ phiếu có mức tăng khá nhiều trong thời gian qua để góp công vào tăng trưởng mảng tự doanh cho công ty. Trong thời gian tới với việc thị trường vẫn thuận lợi có thể giúp mảng tự doanh duy trì được lợi nhuận tốt của mình, tuy nhiên để tăng trưởng mạnh thì theo chúng tôi là không nên quá kỳ vọng vì đa phần tài sản công ty vẫn nằm ở các tài sản an toàn và có lẻ thời gian tới cũng không được tăng thêm vốn nhiều khi khả năng cao vốn sẽ ưu tiên dành cho tăng trưởng mảng cho vay.

4. Mảng môi giới và HTM

Hai mảng môi giới và HTM đóng góp không nhiều vào doanh thu và lợi nhuận công ty khi chỉ vỏn vẹn chiếm lần lượt 5.9% và 7.4% . Công ty cũng không có lợi thế cạnh tranh trong mảng môi giới so với các công ty đầu ngành khác. Còn với mảng HTM, đây đơn thuần là các khoản nắm giữ tới ngày đáo hạn, tức là các dạng tài chính an toàn như gửi ngân hàng hay trái phiếu. Trong thời gian tới với lượng tài sản tại HTM tăng lên cùng thị trường chung đang diễn biến tốt thì 2 mảng này vẫn có thể tiếp tục tăng trưởng thêm, tuy nhiên do đóng góp không nhiều nên mức ảnh hưởng vào kết quả kinh doanh chung không có nhiều ảnh hưởng.

III. Tổng kết và định giá

Với những phân tích trên chúng ta có thể thấy kỳ vọng tăng trưởng chính của BSI sẽ phụ thuộc vào 2 mảng là cho vay và tự doanh. Trong đó cho vay là quan trọng nhất. Thực tế mảng cho vay cũng đang hứa hẹn rất nhiều triển vọng và tiềm năng trong thời gian tới. Với con số cho vay tăng mạnh trong quý 2-2023 thì kết quả kinh doanh quý 3 và quý 4 tới của BSI sẽ tiếp tục tăng trưởng và lập các đỉnh cao mới về cả doanh thu và lợi nhuận. Chúng tôi đánh giá cao vào tiềm năng tăng trưởng của BSI.

Tuy nhiên Về định giá, hiện BSI đang giao dịch vùng giá 33.x tương ứng mức P/B vào khoảng 1.36 lần, cao hơn một chút so với trung bình ngành khoảng 1.2 lần.Về p/e giả sử KQKD rất đẹp ở mức cho rằng 2 quý cuối năm BSI có thể lãi >100 tỷ thì p/e forward cho cả năm 2023 vẫn ở mức rất cao >20 lần. Tổng quan lại định giá của cty không hề rẻ. Tuy nhiên với việc thị trường chung vẫn đang tốt, dòng tiền vào thị trường tăng mạnh và thanh khoản liên tục tăng với các phiên giao dịch tỷ đô trở lại, dòng chứng nói chung và BSI nói riêng vẫn có thể còn 1 nhịp tăng nữa.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-