Cách đây 2 tháng chúng tôi đã gửi anh chị bản báo cáo lần đầu về DPG: https://bom.to/YG1By

Bài phân tích này chúng tôi đã phân tích chi tiết về DPG từ lịch sử hình thành, quá trình phát triển, và cập nhật quý 1/2019 và đại hội đồng cổ đông 2019.

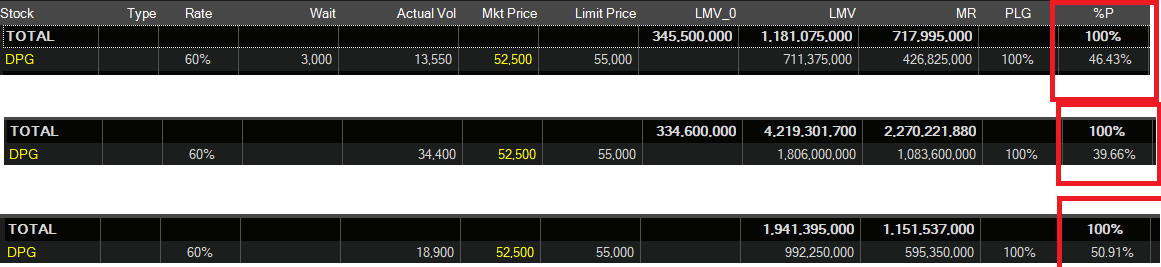

- Tỉ suât lợi nhuận hiện tại: +43% tính từ giá mua 38.

Bài phân tích tiếp theo sau đây chúng tôi tiếp tục cập nhật báo cáo tài chính quý 2/2019 của DPG so với cả năm và dự phóng quý 3-4/2019 của DPG.

I. Mảng thủy điện.

Hiện nay DPG có 2 công ty con đang hoạt động ở lĩnh vực thủy điện:

- Công ty CP Sông Bung 6: nhà thủy điện Sông Bung 6 công suất 30M (vốn góp 116 tỷ đồng tỷ lệ góp vốn 61.32%). Vốn chủ sở hữu hiện tại 340 tỷ đồng.Trong năm 2019, với tình hình thời tiết khô hạn vẫn chưa có thể cải thiện tốt DPG chỉ đạt kế hoạch lợi nhuận sau thuế của Sông Bung còn là 24 tỷ.Hiện tại vay dài hạn của DPG tại dự án Thủy điện Sông Bung là 224 tỷ.

- Công ty CP 30-4 Quảng Ngãi: 2 nhà máy thủy điện Sơn Trà 1A-1B (60M)(vốn góp 312 tỷ đồng tỷ lệ gốp vốn 67,5%). Vốn chủ sở hữu hiện tại 480 tỷ đồng. Kế hoạch lợi nhuận 2019: 10.5 tỷ đồng.

Tổng kế hoạch lợi nhuận năm 2019 mảng thủy điện là 34.5 tỷ đồng.

Nhìn vào tình hình hoạt động của các công ty thủy điện trên sàn trong 6 tháng đầu năm 2019.Chúng ta có thể thấy rằng hiện tượng thời tiết Elnino ảnh hưởng tới kết quả kinh doanh của các công ty thủy điện nhiều như thế nào.Năm nay là một năm khó khăn với DPG khi mảng thủy điện gần như giảm lợi nhuận so với năm 2018. (Năm 2018 riêng dự án thủy điện Sông Bung đã có lãi là 50 tỷ sau thuế, năm 2019 kế hoạch lợi nhuận giảm 40%).

Ngoài ra trong năm 2019, khi Sơn Trà 1a+ 1b xây dựng xong (cuối năm 2018) DPG bị ảnh hưởng thêm bởi chi phí lãi vay rất lớn, ảnh hưởng tới lợi nhuận kinh doanh của công ty.Năm nay với Sơn trà 1a+1b vượt được điểm hòa vốn là 1 thành công khá lớn.

Cập nhật báo cáo tài chính 6 tháng đầu năm 2019 so với kế hoạch năm:

Với báo cáo tài chính quý 2/2019 của DPG đã đưa ra chúng ta có các thông số sau:

- Doanh thu mảng thủy điện là: 180 tỷ đồng (tăng 146% so với năm 2018 do năm nay có Thủy Điện Sơn Trà đi vào hoạt động).

- Giá vốn mảng thủy điện là: 61 tỷ (tăng 335% so với năm 2018 do khấu hao của Thủy điện Sơn Trà tăng thêm)

- Chi phí lãi vay là : 83 tỷ

- Chi phí quản lý là 6.2 tỷ

èLợi nhuận trước thuế là 28 tỷ (Đạt 80% kế hoạch lợi nhuận) è Sau thuế là 22.5 tỷ.

- Nợ ngân hàng mảng thủy điện: đến 30/06 nợ 1.608 tỷ giảm 67 tỷ so với đầu năm. Như vậy 6 tháng giảm nợ vay được 67 tỷ thì cuối năm giảm nợ vay sẽ khoảng là 130 tỷ. Với mỗi năm giảm nợ vay được 130 tỷ. DPG sang các năm sau mỗi năm sẽ giảm được 12 tỷ lãi vay.

Thẳng thắn mà nói năm nay DPG hiệu quả hoạt động thủy điện không được cao.Mảng này khả năng lợi nhuận sau thuế năm 2019 rơi vào khoảng 40-50 tỷ đồng.Với việc DPG chỉ chiếm 62% và với PE ngành thủy điện là 7. Năm 2019 DPG mảng thủy điện chỉ xứng đáng được định giá là 180 tỷ đồng (Khi định giá theo phương pháp PE). Tuy nhiên, nếu định giá theo phương pháp PB thì mảng thủy điện của DPG cũng khá khả quan với Book value là 500 -700 tỷ cho năm 2019.

Sang năm 2020, tùy tình hình thời tiết chúng ta sẽ tiếp tục đánh giá và định giá lại mảng thủy điện của DPG để đưa ra mức định giá hợp lý của DPG ở mảng thủy điện này.

II. Mảng xây dựng.

- Kế hoạch 2019: doanh thu 1.881 tỷ đồn, lợi nhuận sau thuế 162 tỷ đồng = 85.96% so với kết quả thực hiện 2018 (giảm 26 tỷ).

- Thực hiện đến 6 tháng 2019: doanh thu đạt 429 tỷ đồng (= 22% kế hoạch) và giảm 45% so với cùng kỳ 2018; lợi nhuận đặt 24 tỷ đồng (=15% kế hoạch) và giảm 55% so với cùng kỳ (mức giảm lợi nhuận 30 tỷ đồng)

- Lợi nhuận giảm chủ yếu do thêm 2 khoản lớn doanh thu tài chính giảm 14,7 tỷ đồng (Sông Bung 2019 không chia cổ tức về cty mẹ); lợi nhuận khác giảm 5 tỷ (do giảm hoàn nhập dự phòng).

- Do đặc thu thực hiện xây lắp dự án à doanh thu và lợi nhuận thường được hạch toán vào Q3 và Q4 năm nay.Như năm 2018: 2 quý cuối năm công ty đã hạch toán doanh thu 1.195 tỷ doanh thu và 134 tỷ lợi nhuận. DPG còn cần phải đạt là 138 tỷ lợi nhuận để hoàn thành kế hoạch năm.

- Với tồn kho xây lắp dở dang đến cuối tháng 6/2019 là 345 tỷ so với cuối tháng 6/2018 là 206 tỷ (tăng 67%). -> Công ty có nhiều công trình chưa được duyệt quyết toán. Cùng với các dự án xây dựng công ty đã ký kết và đang thực hiện -> Dự phóng lợi nhuận năm 2019 mảng xây lắp cty mẹ sẽ đạt trên 150 tỷ đồng.

III. Mảng bất động sản

- Đây là mảng đem lại lợi nhuận lớn nhất cho công ty trong năm 2019 và trong những năm tiếp theo.

- Mảng BDS được công ty CP Đạt Phương Hội An triển khai với mức góp vốn 152 tỷ đồng tỷ lệ 80%.

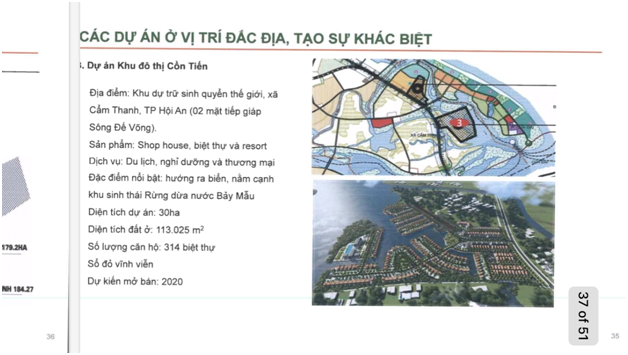

- Quỹ đất công ty sở hữu: Khu đô thị Đồng Na 6ha; Khu đô thị Võng Nhi 15,6 ha; Khu đô thị Cồn Tiến 30ha; Khu đô thị Nồi Rang 25ha; Khu đô thị Bình Dương 180ha (không tính 50ha mặt biển) _ tổng 256 ha.

- Công ty đã có quyết định giao đất chính thức: Khu đô thị Đồng Nà 5,79 ha; Khu đô thị Võng Nhi 15,6 ha; Khu đô thị Cồn Tiến 12ha. Tổng đã được giao chính thức 32.79 ha

- Kế hoạch năm 2019: doanh thu 1.040 tỷ lãi sau thuế 312 tỷ đồng

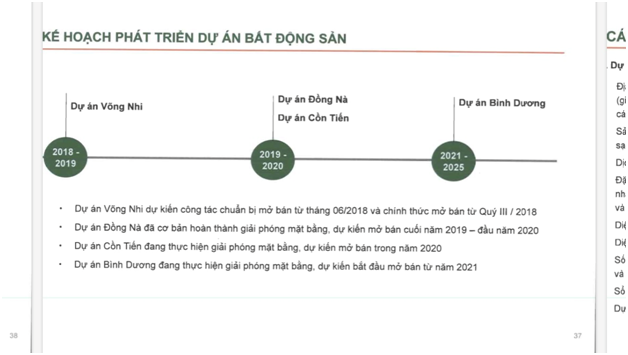

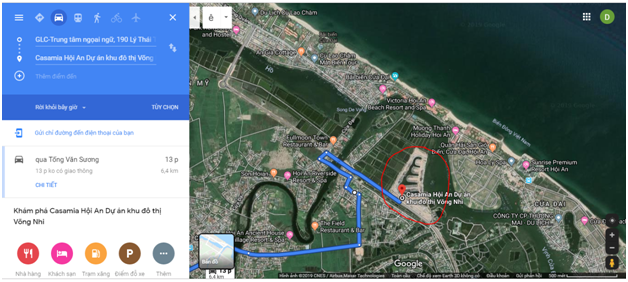

- Năm 2019-2020 công ty sẽ hạch toán lợi nhuận từ dự án Khu đô thị Võng Nhi (dự án Casamia với 217 căn). Dự án đã mở bán chính thức 2 đợt:

- Đợt 1: bán 51 căn với tổng giá trị hợp đồng công bố là 399 tỷ đồng _ dthu 351 tỷ (sau thuế và ưu đãi) mở bán vào cuối tháng 11/2018

- Đợt 2: bán 72 căn với tổng giá trị hợp đồng công bố là 1.019 tỷ đồng _dthu 852 tỷ (sau thuế và ưu đãi) mở bán vào cuối tháng 3/2019

- Tiến độ khách mua nhà dự án thanh toán: (số cuối Q1 lấy trả trước hợp nhất – trả trước cty mẹ)

- Cuối năm 2018 : 71 tỷ đồng

- Cuối Q1/2019 : 251 tỷ đồng

- Cuối Q2/2019 : 444 tỷ đồng

è Với tiến độ bán hàng, thanh toán như trên, cùng với hình ảnh tiến độ xây dựng đến 30/06 dự phóng doanh thu bđs 2019 là 1.200 tỷ lợi nhuận sau thuế 360 tỷ đồng

- Trong 6 tháng đầu năm 2019 công ty đã kết chuyển 400 tỷ qua chi phí dở dang ngắn hạn. Đây là phần chi phí đất của 58.000m2 đất ở để bán của dự án khu đô thị Võng Nhi sau khi được nghiệm thu hạ tầng và hoàn thành nghĩa vụ thuế, đến nay công ty đã được cấp sổ đỏ từ phân khu đất ở của dự án. è Đơn giá đất đất dự án Võng Nhi khoảng 7tr/m2.

- Với đơn giá bán bình quân đợt 1 là 20tr/m2; đợt 2 là 40tr/m2 à riêng đất ở khu đô thị Võng Nhi sẽ đem lại lợi nhuận khoảng 1.300 tỷ trước thuế. è lợi nhuận ròng đưa về công ty mẹ khoảng là 1300*0.8*0.8=800 tỷ.

- Công ty đã bắt đầu tiến hành thi công hạ tầng khu đô thị Đồng Nà (5,79ha): giá trị thi công đến 30/06 là 6.5 tỷ đồng.

- Định giá mảng BDS của Công ty: tiềm năng lợi nhuận từ BDS của công ty là rất lớn, với riêng 15ha Võng Nhi có thể đem lại LN 1.300 tỷ ngay trong 2019-2020; với quỹ đất đã chính thức nhận LN có thể thu về là hơn 3.000 tỷ trong khi quỹ đất chuẩn bị nhận còn rất lớn. Trong ngắn hạn mức định giá BDS ta có thể lấy 80% giá chiết khấu lợi nhuận của khu đô thị Võng Nhi + Vốn góp vào Cty Hội An để tính toán tương ứng 1.000 tỷ đồng. Chúng ta sẽ nâng dần mức định giá mảng BDS khi câu chuyện các khu đô thị tiếp theo được rõ ràng.(Ảnh 1-2-3-4). Link clip của DPG võng nhi tham khảo qua link: https://www.youtube.com/watch?v=jrbqZkV7sxk

IV. Kết luận

Nhìn chung thì báo cáo tài chính quý 2/2019 của DPG chúng tôi không có thay đổi nhận xét nhiều với báo cáo trước quý 1/2019. Chúng tôi nhận thấy rằng trong ngắn hạn, giá cổ phiếu của DPG đang phản ánh dần giá trị lợi nhuận tiềm năng ngắn hạn của DPG. Tuy nhiên trong dài hạn DPG đem đến cho chúng ta nhiều cơ hội rộng mở hơn khi sang 2020, công ty chính thức triển khai dự án Đồng Nà 5,7 ha và Cốn tiến 30ha (Võng Nhi cạnh cồn tiến 15ha đã thu được 800 tỷ lợi nhuận) vậy dự phóng thì Cồn Tiến khả năng thu được 1600 tỷ lợi nhuận. Vẫn giữ nguyên nhận xét mảng xây dựng và thủy điện ngắn hạn của DPG tầm 1000 tỷ, dự án bất động sản võng nhi tầm 800 tỷ. Thì giá trị của DPG tầm 1800 tỷ. Trong trung hạn, khi Thủy điện cải thiện được lợi nhuận khi hết hiện tượng Elnino + xây dựng tăng trưởng (do thông đầu tư công được đẩy mạnh) thì chúng tôi cho rằng 2 mảng xây dựng và thủy điện sẽ đem về 300 tỷ lợi nhuận định giá tầm 2000 tỷ. Và thêm dự án bất động sản Võng nhi + cồn tiến thì sẽ đem về cho DPG là 2400 tỷ => Định giá trung hạn là 4400 tỷ.

Với mức giá 46.800 đồng/cổ phiếu tương ứng định giá là 2.114 tỷ vốn hóa. Chúng tôi cho rằng DPG đang giao động trong vùng định giá ngắn hạn – trung hạn. Mặc dù cổ phiếu đã lãi rất nhiều kể từ giá mua nhưng chúng tôi vẫn tiếp tục nắm giữ tiếp.

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–