Trong bài viết này chúng tôi sẽ viết về dòng mà có lẽ hot nhất hiện nay đó là dòng phân bón. Tại sao ngành này lại được chú ý vậy và có xứng đáng được chú ý hay không? Điểm nhấn cũng như lưu ý khi đầu tư là gì? Chúng tôi sẽ gửi đến quý nhà đầu tư các mã chính ngành này như DPM, DCM, BFC

Phần 1 của bài viết này chúng tôi sẽ gửi đến quý nhà đầu tư bài phân tích về mã DPM – mã đã tăng giá rất tốt trong thời gian gần đây và trở thành tâm điểm của thị trường (Hình 1)

Đây là mã chúng tôi khá có duyên khi đã dự đoán đúng đường đi của cổ phiếu này vào năm ngoái:

Link: https://bit.ly/2KDNB2E

Trước khi tìm hiểu chuyên sâu những điểm mà DPM hưởng lợi cũng như khó khăn thì chúng tôi muốn đi qua cơ cấu tài chính để hiểu qua “Sức khỏe” doanh nghiệp trước.

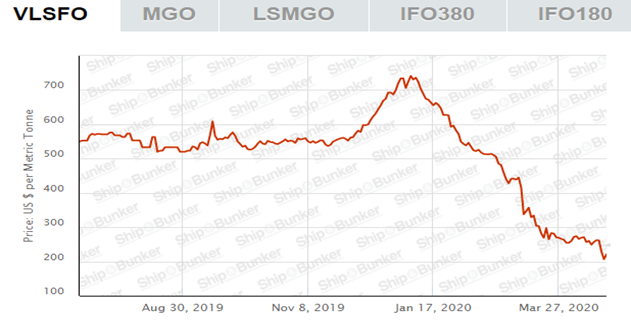

Đây là công ty con của tập đoàn dầu khí Việt Nam khi sở hữu 59.59% cổ phần. Sản phẩm chính của công ty là đạm Ure với thị trường tiêu thụ là trong nước. Như vậy nguyên liệu đầu vào chủ yếu là khí FO và đầu ra là đạm Ure.

Về cơ cấu tài chính tại báo cáo tài chính quý 1 công ty có 4,024 tỷ tiền mặt + gửi ngân hàng trong khi chỉ vay nợ 1,216 tỷ tức dương hơn 2,800 tỷ (tiền/cp = 7.17k). Chúng tôi thấy rằng sức khỏe tài chính của công ty là rất tốt và vững mạnh.

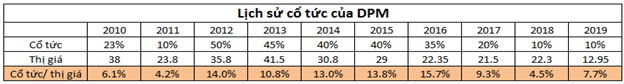

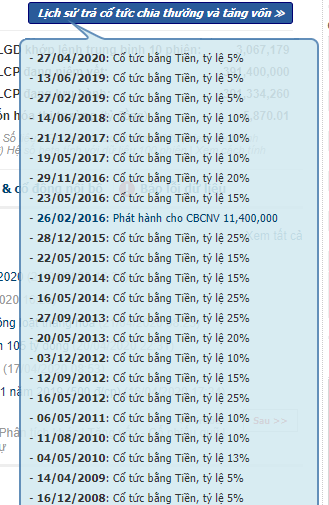

Về cổ tức công ty luôn chia cổ tức bằng tiền mặt qua các năm cho cổ đông. Mức cổ tức khá ổn định và sấp xỉ lãi gửi ngân hàng. Đây là mức cổ tức tốt dành cho cổ đông công ty (Hình 2)

Điểm nhấn hiện tại:

- BCTC quí 1 tăng trưởng cực mạnh

- Doanh thu đạt 1710 tỷ (+7.1% so với cùng kỳ)

- LNST đạt 104 tỷ (+102% so với cùng kỳ)

Giá cổ phiếu bật tăng mạnh trong thời gian ngắn và giữ giá hiện tại khá tốt đến từ vấn đề hiện tại và kì vọng sắp tới (Hình 3):

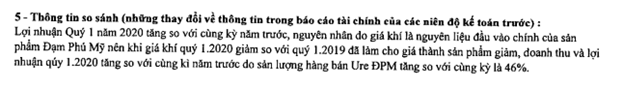

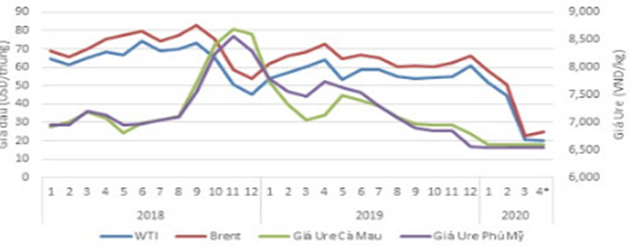

Biên lợi nhuận gộp tăng từ 17% lên 20%, nguyên nhân đến từ giá khí đầu vào, nguyên liệu chính trong cơ cấu giá vốn của DPM giảm mạnh theo giá dầu thế giới (giá nguyên liệu chiếm khoảng 60% giá vốn, giá khí chiếm khoảng 60-70% nguyên liệu) (Hình 4).

Hình 5 gửi kèm giá dầu thế giới và so sánh với cùng kì có thể thấy mặt bằng dầu khí tại quý 4/2019 và quý 1 này đều thấp hơn so với cùng kì khá nhiều:

Tăng trưởng doanh thu tài chính đạt 100% đủ bù cho phần tăng các chi phí của doanh nghiệp.

Lưu ý:

- Tăng trưởng doanh thu tại quý 1 dựa trên nền base rất thấp ở cùng kì (2 quý đầu 2019 DPM bảo dưỡng nhà máy trong 72 ngày). Nếu so sánh với doanh thu quý 1 2018(2085 tỷ) thì lại kém hơn nhiều, con số sản lượng chính xác phải đợi công ty công bố trong các báo cáo sắp tới, nhưng nhìn qua tình hình có lẽ là sẽ không có sự đột biến, có lẽ 1 phần cũng do Quý 4/2019 công ty giảm giá bán nên các đại lí tăng cường nhập hàng, sản lượng DPM bán ra đã tăng 32% sv cùng kì, do đó hiện tại họ phải tiêu thụ hết số hàng tích lũy đã nên sẽ hạn chế nhập

Đây là dạng doanh thu tăng trưởng nhờ năm ngoái xấu quá chứ không phải do năm nay tốt bất ngờ. Quý nhà đầu tư hết sức lưu ý điều này.

- Giá khí đầu vào:

DPM với sản phẩm chính là đạm Urê nên nguyên liệu đầu vào chiếm phần lớn là khí Fuel Oil (FO). Đây là khí được cấp bởi Gas theo hợp đồng giữa 2 bên.

Gần đây giá khí FO là vấn đề nóng nhất được nhắc đến khi giá liên tục giảm mạnh theo giá dầu thế giới hứa hẹn giúp chi phí nguyên liệu đầu vào giảm mạnh. Nhưng cũng cùng với đó là công văn thông báo giá khí ký với Gas có mức giá sàn 3USD/mmBTU khiến nhà đầu tư không rõ liệu DPM có được hưởng lợi nhiều không? Vậy hiểu như thế nào cho chính xác?

Hợp đồng giá khí DPM và Gas:

- Theo đó nguồn khí sẽ ưu tiên lấy từ mỏ Bạch Hổ, Rồng Đồi Mồi của bể Cửu Long và nếu thiếu sẽ lấy từ các mỏ khác thuộc bể Cửu Long (60%) và bể Nam Côn Sơn (40%)

- Khí từ mỏ Bạch Hổ & Rồng Đồi Mồi là mỏ khí rẻ, phí vận chuyển chỉ 1.02 $/mmbtu, tuy nhiên đang bị suy kiệt dần do đã khai thác quá lâu.

https://petrovietnam.petrotimes.vn/mo-dau-bach-ho-diem-do-cua-dau-khi-viet-nam-537147.html

Khí từ mỏ khác tại bể Cửu Long sẽ đắt hơn với phí vận chuyển 3.22 $/mmbtu

Trong khi đó với khí tại bể Nam Côn Sơn phí vận chuyển là 1.432 $/mmbtu

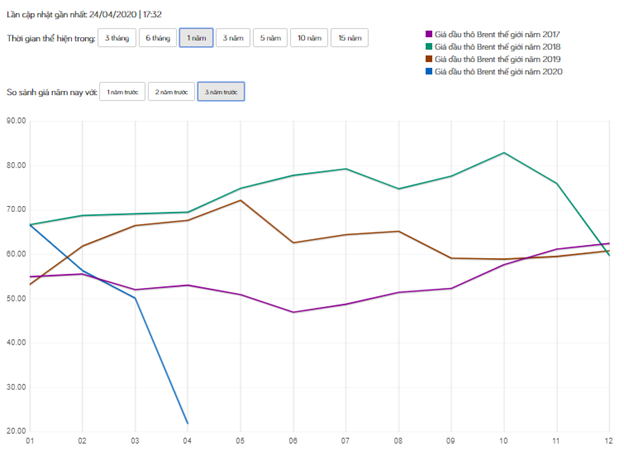

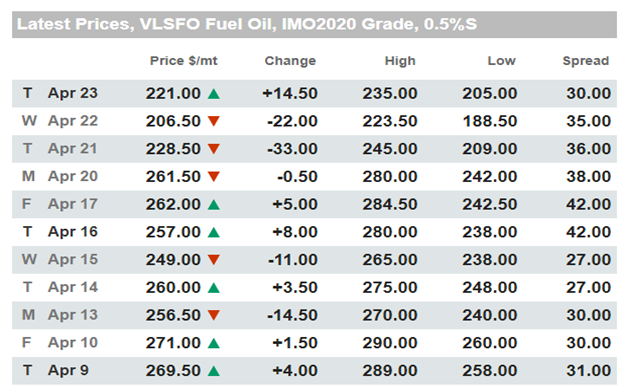

Hình 6+7: Biến động giá khí FO tại thị trường Singapore

Như biểu đồ giá khí chúng ta có thể thấy giá khí hiện tại đang giao dịch chỉ bằng 40% giá khí trung bình năm ngoái. Tức mức giảm là rất lớn (Giảm 50-60% so với cùng kỳ).

Hiện tại giá khí đang giao dịch trong khoảng 200-300 USD/1000kg. Vậy để giá khí chạm giá sàn 3USD/mmBTU thì giá trên biểu đồ là bao nhiêu? Chúng tôi đã quy đổi theo công thức thì ứng với giá sàn 3USD/mmBTU thì giá khí tương đương là 253.6 USD/1000kg. Như vậy giá khí phải dưới 253.6 USD/1000kg thì DPM mới không được giảm giá khí đầu vào thêm.

Hình 8: Công thức đổi kg sang mmBTU

Và quy đổi thì mặt bằng chung năm ngoái DPM có giá vốn trung bình là khoảng 550USD/1000kg tương ứng 6.5USD/mmBTU. Như vậy dù ký giá sàn thì với mức giá 3USD/mmBTU thì tính cả chi phí vận chuyển DPM cũng đã giảm được 30-50% giá khí so với 2019.

Cùng với việc tồn kho 2019 đã được dùng hết tại quý 1 thì từ quý 2 trở đi chúng tôi thấy công ty sẽ giảm được rất nhiều giá vốn (Dự kiến giá vốn sẽ giảm được từ 15-20%).

Tuy nhiên về lâu dài, khi các mỏ khí rẻ dần cạn kiệt theo thời gian, DPM sẽ bắt buộc phải dùng các mỏ khí khác với giá cao hơn nhiều, tuy nhiên tạm thời điều này đang được hỗ trợ trong trung hạn bằng việc giá dầu đang rất thấp.

- Thị trường tiêu thụ

Với việc hưởng lợi rất lớn khi giá khí đầu vào giảm mạnh thì đầu ra ảnh hưởng như thế nào?

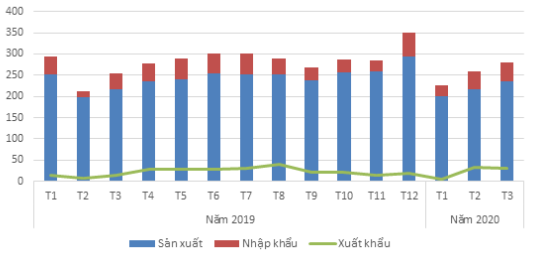

Do cuối 2019 tình trạng dư cung Ure tại thị trường trong nước khiến giá ure giảm và sản lượng nhập khẩu cũng giảm mạnh 71% (Hình 9)

Tuy nhiên theo chúng tôi các tháng tới sức tiêu thụ trong nước sẽ bắt đầu được cải thiện do mùa vụ cũng như tình hình xuất khẩu nông sản đang có nhu cầu lớn dẫn đến nhu cầu phân bón tăng trở lại.

Hiện tượng ngập mặn tạm thời với các chỉ đạo của chính phủ là xuống giống sớm thì chưa làm ảnh hưởng lắm đến sản lượng lúa gạo, còn các sản lượng cây trồng khác, hiện chúng tôi chưa có con số thống kê chi tiết.

Hình 10: Biểu đồ giá ure và giá dầu thế giới

Hiện tại giá urê đang giao dịch quang giá 6,500d/kg, giảm khoảng 10% so với 2019. Theo chúng tôi khi mà lượng phân nhập khẩu giảm mạnh cùng nhu cầu tăng lên sẽ giúp ổn định giá urê cũng như giúp công ty tiêu thụ hết hàng sản xuất ra.

Ngoài ra hiện tại các công ty trong ngành cũng đang đề xuất lên chính phủ việc xin giảm thuế phân bón về 0%. Nếu được chấp thuận thì sẽ giúp các công ty tăng thêm lợi nhuận. Thật ra cái vấn đề VAT này đã nói đi nói lại nhiều năm nay rồi mà vẫn chưa được giải quyết. Năm nay xào lại thì chúng tôi cũng không kì vọng gì lắm.

- Các vấn đề khác

- Dự án nhà máy NPK: Với việc công suất 2019 chỉ đạt 30% và kỳ vọng 2020 đạt được 70%, DPM cho biết lãnh đạo đặt chỉ tiêu cao nhưng thị trường khó khăn, việc đổi công thức phối trộn diễn ra nhiều gây tốn thời gian vệ sinh, thay đổi dẫn đến hiệu quả thấp.

Cùng với việc các đối thủ khác đã có thương hiệu lâu năm, đây trước mắt không phải là thứ “thơm tho? tại DPM.Vì vậy chúng tôi không kỳ vọng vào nhà máy NPK mà chỉ tập trung vào mảng đạm ure.

- Việc hồi tố giá khí từ GAS và nhận bảo hiểm từ PVI do bảo dưỡng năm ngoái hiện chưa có nhiều thông tin về vấn đề này. Những thông tin chúng tôi nhận được hiện tại đa phần ở mức “waiting” và chưa “confirmed”.

Tổng kết

Chúng tôi thấy rằng DPM là công ty có nền tảng tài chính tốt, mức cổ tức khá hấp dẫn lại đang có thiên thời khi giá khí đầu vào giảm rất nhiều giúp công ty hạ được giá vốn tăng biên lợi nhuận lên rất nhiều. Đây chính là key chính của DPM nên quý nhà đầu tư nên theo sát giá khí để cập nhật.

Dự báo trong ít nhất 2 quý tới, giá dầu khả năng khó có thể bứt phá quá sâu dịch covid 19 này sẽ còn làm các ngành vận tải, hàng không, các nhà máy …phục hồi 1 cách cầm chừng. Cùng với việc nền base năm ngoái cũng rất thấp như quý 1 này, DPM hoàn toàn có thể tăng trưởng mạnh trong 2 quý tới. Tuy nhiên chúng tôi xin được nhắc lại, tăng trưởng này bản chất chủ yếu dựa chủ yếu vào việc nền base năm ngoái rất thấp, cần theo dõi kĩ sản lượng phân bón bán ra được công bố trong các báo cáo sắp tới.

DPM là 1 công ty hoạt động trong ngành cạnh tranh nhiều, sự tăng trưởng của công ty khó có thể kéo dài quá 2 năm. Tuy nhiên đây là 1 cty duy trì tỷ lệ cổ tức bằng tiền rất ổn định và đều đặn (Hình 11).

Vào những năm như 2013-2016 DPM duy trì mức cổ tức rất cao lên đến 35-45%/năm cho cổ đông. Đó là những năm huy hoàng khi mức lãi hàng năm công ty lên đến 1100-2200 tỷ. Khi làm ăn kém đi chỉ còn lãi vài trăm tỷ 1 năm thì mức cổ tức cũng sụt dần chỉ còn 10-20%/năm. Và tình hình 2 năm tới khả năng cũng sẽ như vậy. Thị giá cổ phiếu vì vậy theo chúng tôi sẽ khó có thể bứt phá qua mốc 20k trong năm nay.

Kiến nghị: Dành riêng cho Khách hàng – lưu hành nội bộ.