Sau khi tạo đáy trong tình hình kinh doanh tại 1H23, chúng tôi cho rằng DRC có nhiều khả năng sẽ quay trở lại đà tăng trưởng của mình khi biên lãi đang liên tục được cải thiện, cùng với đó là những dấu hiệu khả quan về nhà máy mới dự kiến đi vào hoạt động trong Q2/24. Vì thế bài phân tích này sẽ tìm những luận điểm đầu tư xem DRC có phải là cổ phiếu thích hợp để ôm dài trong năm 2024 tới đây hay không.

I. Những điểm nổi bật trên báo cáo tài chính Q3/23

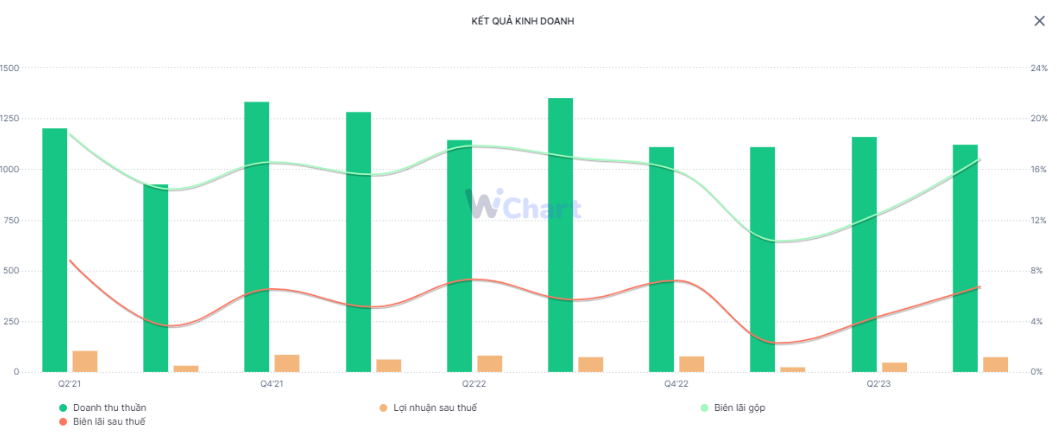

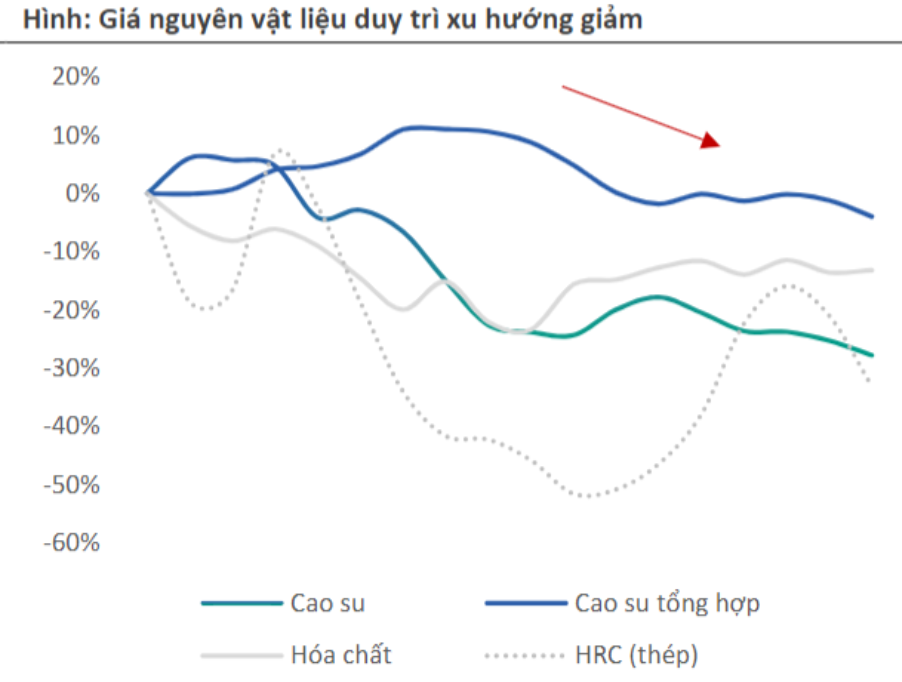

Tại thời điểm 30/9/23, DRC ghi nhận doanh thu quý 3 đạt 1.123,5 tỷ đồng – giảm 17% yoy và lợi nhuận sau thuế đạt 75,7 tỷ đồng – chỉ giảm nhẹ 1,8% yoy. Nhờ chi phí bán hàng thấp hơn – chủ yếu đến từ việc tiết giảm chi phí vận chuyển – nên lợi nhuận sau thuế giảm nhẹ hơn mức giảm của doanh thu. Điểm nhấn của DRC trong Q3/23 này là biên lãi cải thiện đáng kể, đạt 16,8% – là quý thứ 3 liên tiếp biên lãi cải thiện. Tuy chi phí đầu vào gồm cao su tự nhiên (-15%), cao su tổng hợp (-19%), hóa chất(-22%) và than đen (-21%) đểu giảm, nhưng do cầu yếu; tỷ trọng xuất khẩu (có biên lãi thấp hơn) tăng cao hơn nên biên lãi dù cải thiện nhưng vẫn khó vượt qua con số cùng kỳ. (Hình 1)

Lũy kế 9 tháng 23, doanh thu thuần và lợi nhuận đạt lần lượt 3,4 nghìn tỷ và 185 tỷ đồng, tương đương hoàn thành 67% và 56% kế hoạch năm.

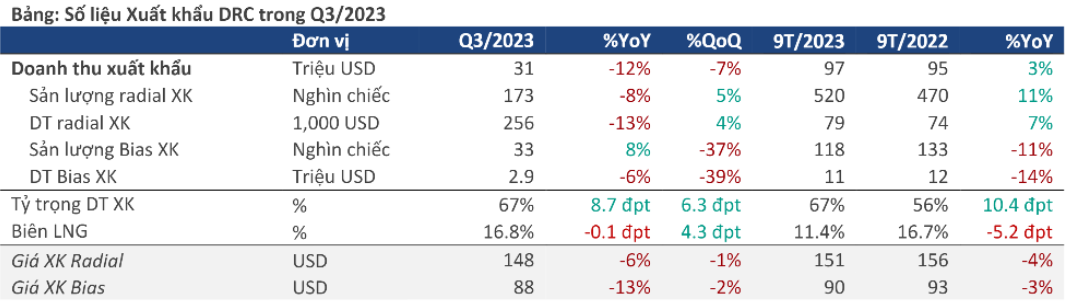

Bóc tách theo khu vực địa lý, thì trong 9T23, doanh thu nội địa đạt 1.160 tỷ (-34% yoy) do nhu cầu trong nước thấp, nhu cầu lốp bias trong nước có lượng tiêu thụ giảm mạnh. Giá bán trung bình lốp bias cũng giảm 12% yoy. Bên cạnh đó, nhu cầu trong nước có xu hướng chuyển dịch sang lốp radial, tuy nhiên DRC cũng khó cạnh tranh về giá khi đối thủ của họ là những doanh nghiệp FDI có quy mô lớn hơn rất nhiều. Vì vậy, dù sản lượng radial tăng 19,2 nghìn chiếc cũng không thể bù đắp cho con số giảm của lốp bias (70 nghìn chiếc).

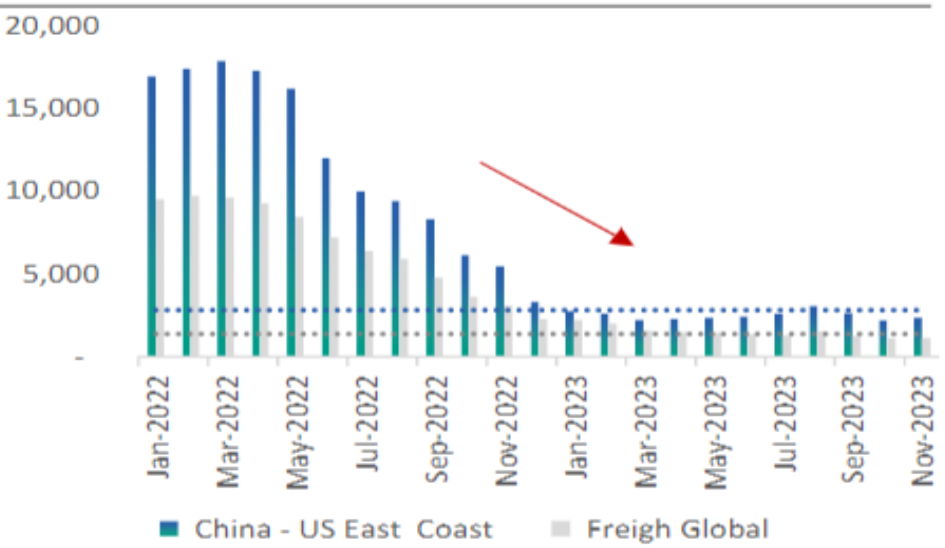

Điểm sáng với DRC là tình hình xuất khẩu đủ mạnh để bù đắp cho sự sụt giảm của nhu cầu nội địa. Lũy kế 9 tháng, doanh thu XK đạ 2,314 tỷ đồng (+4% yoy) với mặt hàng chủ lực là lốp Radial vẫn duy trì được đà tăng trưởng, đạt 520 nghìn chiếc. DRC đang đẩy mạnh ở thị trường Mỹ với những khách hàng mới, giúp bù đắp sản lượng tiêu thụ sụt giảm đến từ thị trường Brazil. Giá bán trung bình của lốp radial giảm 3% yoy, trong khi lốp bias giảm 4% yoy. (Hình 2)

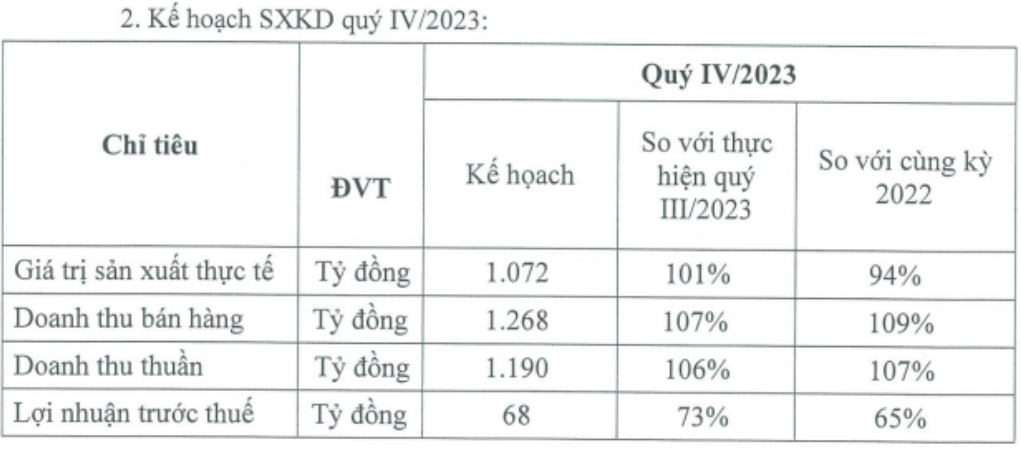

DRC cũng đặt mục tiêu cho Q4 với doanh thu và lợi nhuận lần lượt là 1.190 nghìn tỷ (-12% yoy) và 68 tỷ (-35% yoy). Chúng tôi kỳ vọng DRC có thể hoàn thành mục tiêu bởi Q4 thường là qúy cao điểm của công ty. BÊn cạnh đó, nhờ việc KQKD đã tạo đáy từ Q2/23, cùng với việc chính sách giảm thuế VAT 2% có hiệu lực từ 01/07/2023 đến hết 31/12/2023 cũng kỳ vọng thúc đẩy được nhu cầu tiêu thụ nội địa. (Hình 3)

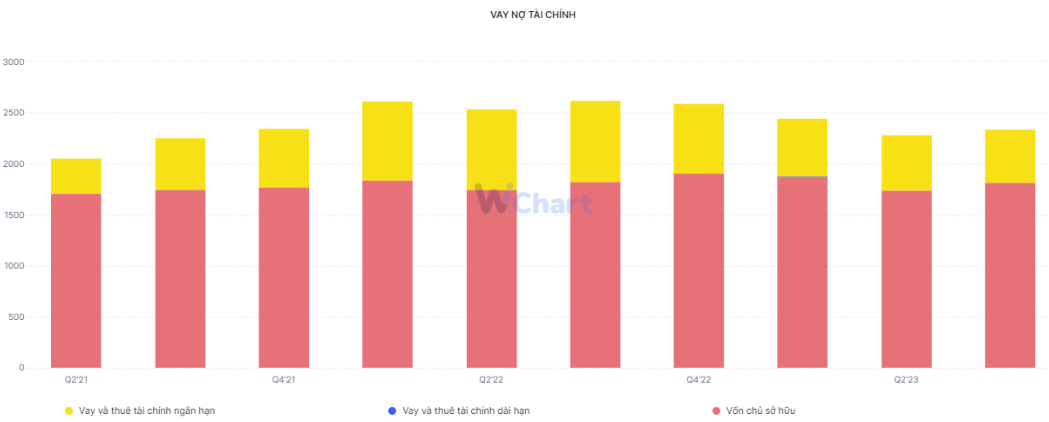

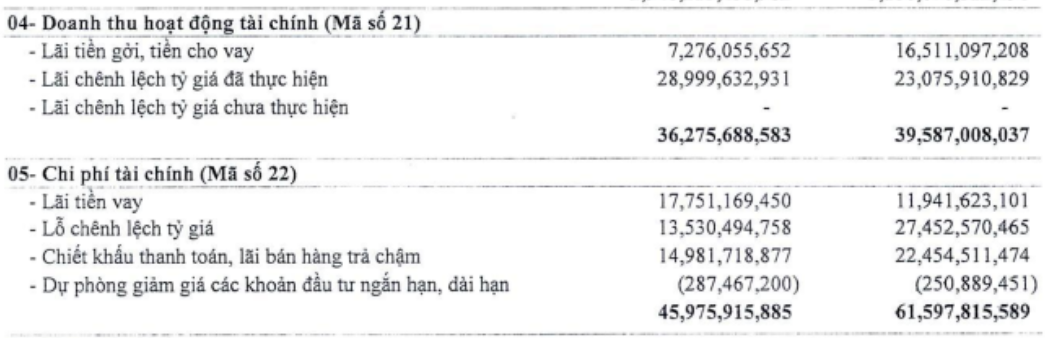

Chỉ số đòn bẩy của DRC cũng đang có xu hướng giảm khi các khoản vay nợ ngắn hạn của công ty đang được thanh toán. DRC không có nợ dài hạn, nên việc các khoản nợ ngắn hạn được thanh toán đã giúp chi phí tài chính của công ty giảm đáng kể trong quý 3, chỉ còn 17,6 tỷ đồng, với chi phí lãi vay còn 4 tỷ. (Hình 4)

Ngoài ra, trong khoản mục chi phí tài chính, công ty cũng ghi nhận lỗ chênh lệch tỷ giá lũy kế chỉ còn 13,5 tỷ đồng – cùng kỳ là 27,4 tỷ. Là một doanh nghiệp xuất khẩu nên tỷ giá tăng đã giúp khoản lỗ chênh lệch này giảm đáng kể, trong khi lãi tỷ giá tăng nhẹ gần 6 tỷ đồng cũng góp phần giúp biên lãi ròng của DRC tăng trưởng tốt. (Hình 5)

Bên cạnh đó, nổi bật trong báo cáo tài chính là mục TSCB dở dang với mục xây dựng cơ bản tăng 28 tỷ, và sửa chữa lớn tăng 11 tỷ từ đầu năm. Đây là dự án liên quan đến lắp đặt các máy móc thiết bị sản xuất lốp xe tải nhẹ PCR với công suất dự kiến 1 triệu lốp/năm. Dự án này sẽ lắp đặt dựa trên nhà máy lốp Bias để tận dụng diện tích và máy móc. Bên cạnh đó, công ty đầu tư khoảng 20-30 tỷ để mua máy thành hình cho sản phẩm lốp bias. (Hình 6)

II. Điểm nhấn hoạt động

Như vậy, sau khi điểm qua tình hình kinh doanh trong quý của DRC, chúng tôi xin đưa ra một số luận điểm đầu tư như sau:

1. Hiệu quả hoạt động đã có sự cải thiện

Không khó để thấy biên lãi của DRC đã có sự cải thiện đáng kể từ đầu năm tới nay, với điểm nhấn từ (1) xu hướng giảm của các nguyên vật liệu đầu vào, (2) chi phí vận chuyển giảm giúp tình hình xuất khẩu thuận lợi.

Đối với giá nguyên vật liệu đầu vào, các nhóm sản phẩm chính bao gồm Cao su tự nhiên, than đen, hóa chất, sợi thép và cao su tổng hợp. Theo số liệu từ Bloomberg, giá nguyên vật liệu đã hạ nhiệt khá nhiều từ đỉnh 2022, giảm trong 2023 và được dự báo đi ngang trong năm 2024. Vì thế, với việc biên lãi của DRC giảm nhanh trong Q1 và bắt đầu hồi phục vào Q2/23, nên nếu giá đầu vào tiếp tục đi ngang ở mức thấp thì chúng tôi kì vọng biên lãi gộp của DRC sẽ duy trì quanh con số 16 – 17%. (Hình 7)

Đối với chi phí vận chuyển quốc tế, theo Bloomberg thì mức chi phí đã giảm về tương đương giai đoạn trước dịch, tạo điều kiện cho DRC trong bối cảnh đẩy mạnh xuất khẩu lốp Radial. Chi phí bán hàng giảm mạnh từ 269 tỷ đầu năm còn 197 tỷ cho thấy sự tích cực khi chi phí vận chuyển được tiết chế. (Hình 8)

Với việc 2 nhóm chi phí chính đang có sự điều chỉnh giảm, chúng tôi kỳ vọng biên lãi của DRC tới ít nhất giữa 2024 sẽ có duy trì ở mức 17% cho biên lãi gộp và 7% cho biên lãi ròng. Như vậy, giả sử doanh thu không thay đổi thì chỉ riêng việc cải thiện biên lãi đã giúp cho DRC ghi nhận tăng trưởng rất lớn so với giai đoạn thấp điểm của đầu năm 2023.

2. Nhà máy mới sẽ là động lực tăng trưởng

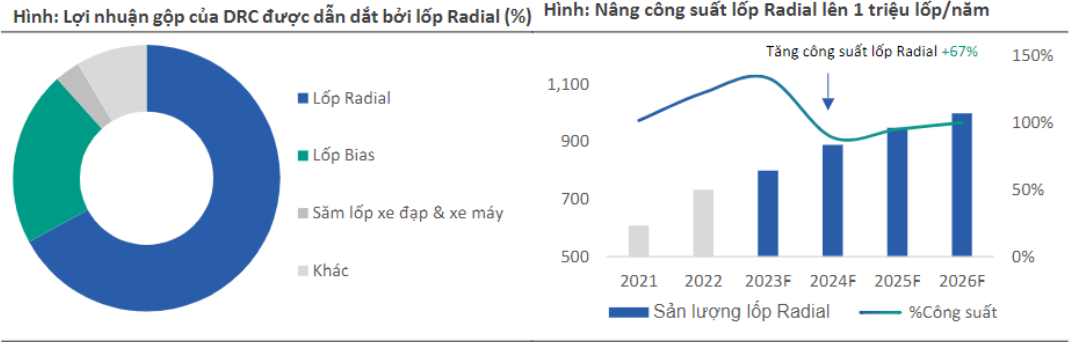

Bên cạnh việc cải thiện biên lãi, chúng tôi kỳ vọng DRC sẽ ghi nhận tăng trưởng doanh thu khi công ty đang khẩn trương triển khai nâng công suất nhà máy lốp Radial từ 600.000 lên 1,2 triệu bộ/năm trong giai đoạn 2023-2024 và dài hạn hơn thì sẽ tăng thêm 1 triệu bộ trong năm 2025. Tổng mức đầu tư dự án là 916 tỷ đồng, với vốn vay là 65% và vốn tự có 35%.

Lốp Radial đóng góp hơn 70% lãi gộp của DRC, và với việc vận hành nhà máy giai đoạn 3 trong khoảng Q2/24 thì chúng tôi kỳ vọng cả doanh thu và biên lãi của công ty sẽ tiếp tục duy trì đà tăng trưởng. (Hình 9)

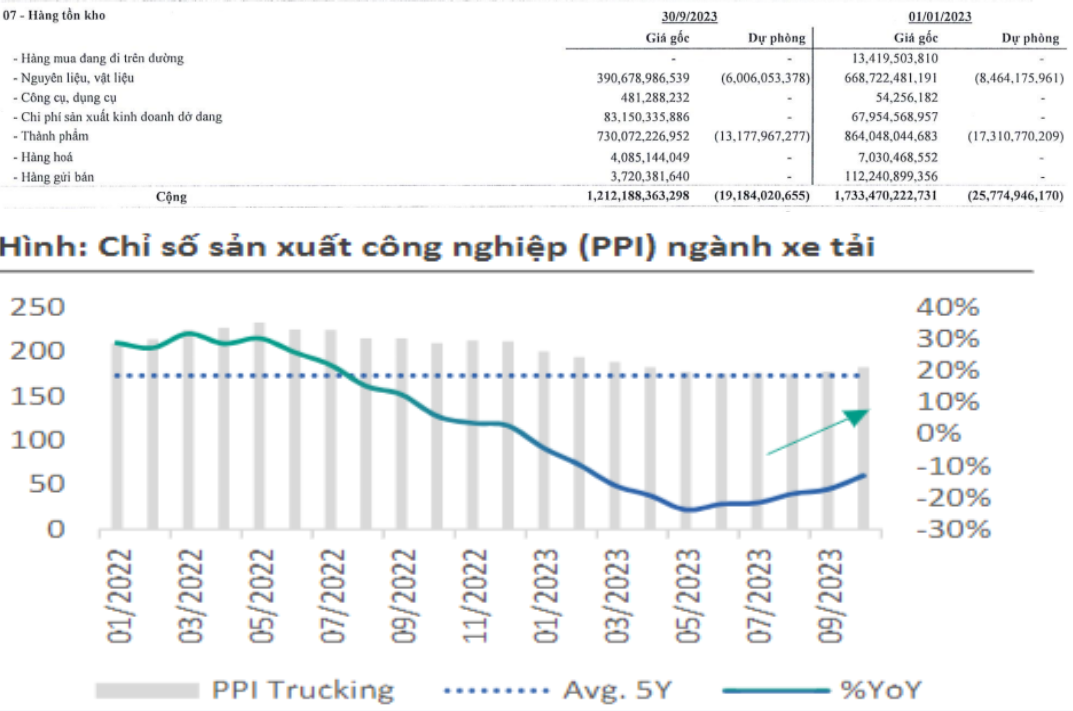

Bên cạnh đó, xem xét cụ thể trong Q3 thì khoản mục hàng tồn kho của công ty giảm mạnh, chủ yếu đến từ mục nguyên vật liệu và thành phẩm. Chúng tôi kỳ vọng việc hàng tồn kho giảm mạnh sẽ đem đến dấu hiệu phục hồi tích cực, nhất là trong bối cảnh PPI ngành xe tải đang cải thiện dần về mốc trung bình 5 năm. (Hình 10)

3. Lợi tức được duy trì đều đặn, tốt so với lãi suất ngân hàng

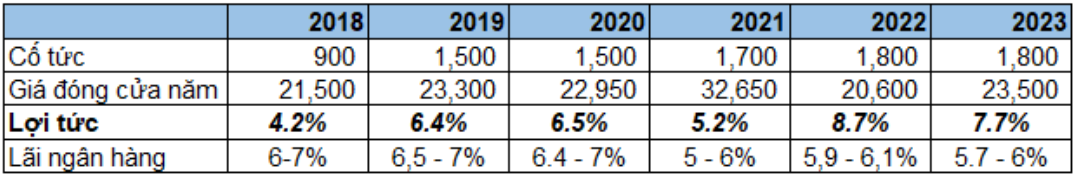

Không thể không kể đến mức lợi tức hấp dẫn của DRC trong bối cảnh hiện lãi suất đang ở mức thấp như hiện nay. Chúng tôi thống kê mức lợi tức từ năm 2018 đến nay để thấy mức hấp dẫn của DRC qua từng năm. Mức lợi tức được so sánh với lãi suất trung bình 12 tháng của các ngân hàng. Vì năm 2023 chưa có con số cổ tức cụ thể, nên chúng tôi ước tính giả sử là 18% như 2022 thì con số lợi tức là 7,7% – là đã cao hơn mức trung bình tiền gửi của ngân hàng. (Hình 11)

4. Một vài điểm cần lưu ý

Tuy nhiên, chúng tôi cũng xin lưu ý một vài điểm khi đầu tư vào DRC

- Mã cổ phiếu có thanh khoản khá thấp, giai đoạn cao điểm nhất cũng chưa được 1 triệu cổ/phiên nên nhà đầu tư cần cân đối tỷ trọng.

- Giá NVL đầu vào cũng như giá cước vận chuyển sẽ là yếu tố ảnh hưởng mạnh đến biên lãi nên cần theo dõi sát sao giá các mặt hàng này.

- Nhu cầu tiêu thụ nội địa phục hồi thấp cũng là một yếu tố ảnh hưởng tình hình kinh doanh.

III. Tổng kết

Tổng kết lại, chúng tôi ưa thích DRC bởi đây là doanh nghiệp đang trong giai đoạn tiếp tục mở rộng phát triển, với các dự án được đốc thúc triển khai và sẽ đi vào hoạt động ngay trong năm 2024 để tiếp nối đà tăng trưởng. Việc mở rộng này vào đúng giai đoạn phục hồi của nhu cầu lốp xe tải, nên chúng tôi kỳ vọng sẽ đem đến tăng trưởng doanh thu đáng kể, nhất là khi DRC là doanh nghiệp lớn hàng đầu trong ngành của Việt Nam. Việc giá đầu vào được dự báo chưa có dấu hiệu quay đầu tăng trở lại cũng là điểm sáng để công ty cải thiện biên lãi trong thời gian tới đây. Chúng tôi cho rằng cả khi cả doanh thu tăng mạnh và biên lãi duy trì ở mức cao sẽ giúp cho EPS của công ty tăng cao trong giai đoạn tới. Vì thế, mức lợi tức chi trả cho cổ đông dự kiến sẽ tiếp tục duy trì cao hơn lãi suất ngân hàng.

Xét về kĩ thuật. DRC đang xây dựng nền giá của mình từ tháng 7 tới nay với mức vol tích lũy khá tốt. Chúng tôi kỳ vọng báo cáo Q4 sẽ là cú hích để DRC tăng giá.

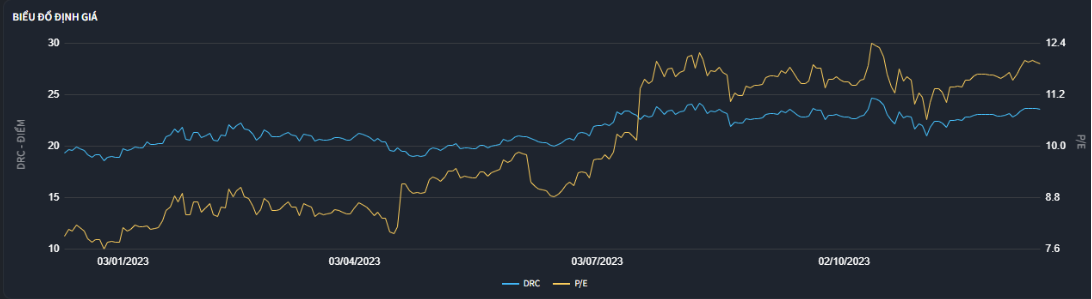

Xét về định giá, DRC đang được giao dịch ở mức PE 12 lần từ và đang xấp xỉ mức trung bình 5 năm. Vì vậy, chúng tôi cho rằng nhà máy mới vào hoạt động sẽ là cú hích để EPS giảm xuống, từ đó làm DRC trở nên hấp dẫn hơn trong mắt nhà đầu tư.

Như vậy, xét về cả yếu tố cơ bản lẫn kỹ thuật, chúng tôi cho rằng DRC là 1 case xứng đáng đầu tư trong dài hạn. Điểm mua bán cụ thể sẽ được đưa tới khách hàng của team trong thời gian phù hợp.

– Link room telegram miễn phí: https://t.me/cknuocmam

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-