Đây là một trong những ngân hàng có báo cáo tài chính quý 4/2021 gây bất ngờ nhất cho giới đầu tư về sự đột phá trên gần như mọi mặt, không chỉ đứng vững trong năm covid thứ 2. MBB còn khiến tất cả bất ngờ về sự xuất sắc trong kết quả kinh doanh của mình bất chấp sự hỗ trợ 1000 tỷ đồng giảm lãi suất trong năm 2021. Trong báo cáo này chúng tôi sẽ đi vào phân tích các vấn đề sau:

- Cập nhập ,phân tích kết quả kinh doanh quý 4/2021

- Đánh giá sự đột biến trong các chỉ số tài chính của MBB

- Kiến nghị mua bán, định giá và lưu ý rủi ro .

1. Đánh giá Kqkd quý 4-2021:

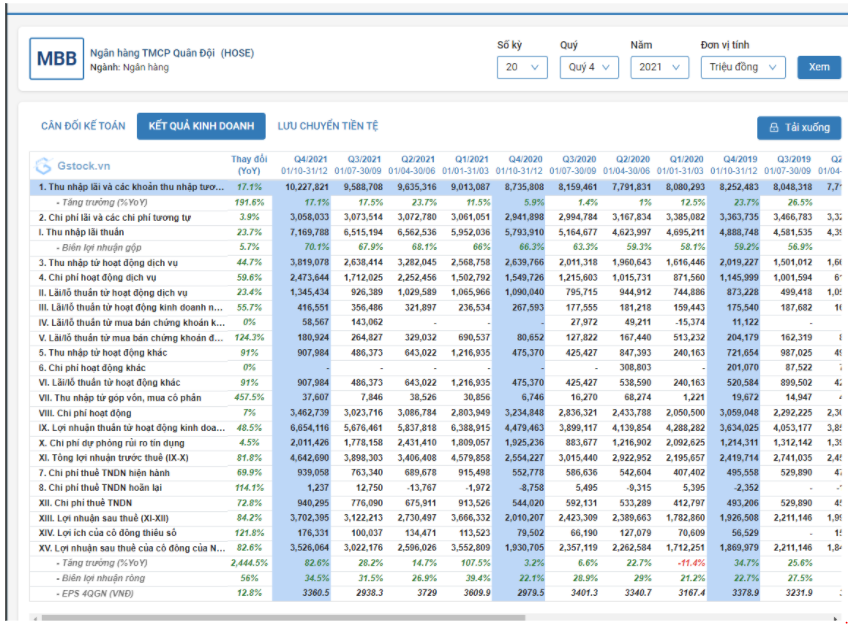

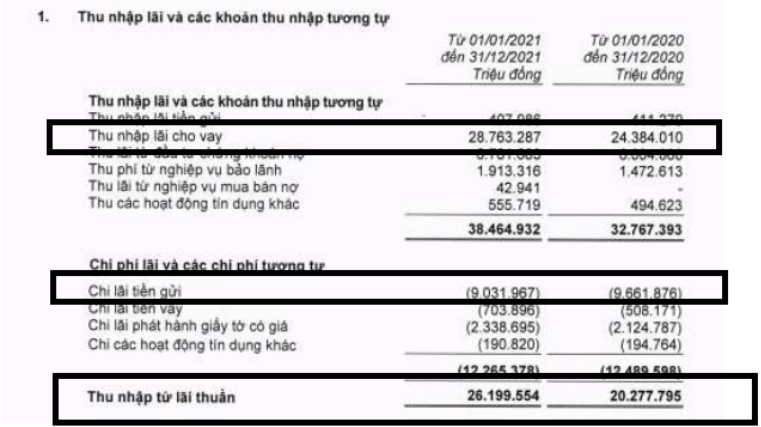

Mbb đã công bố bctc quý 4 -2021 và kết quả kinh doanh cụ thể như sau:(Hình 1)

- Thu nhập lãi từ HĐKD chính đạt 10k227 tỷ (+17,1% sv cùng kì). trừ đi chi phí thu nhập lãi thuần đạt 7169 tỷ (+23% sv cùng kì)

- Thu nhập dịch vụ đạt 3819 tỷ (+ 44%),trừ đi chi phí,lãi thu nhập dịch vụ đạt 1345 (+23%)

- Các mảng thu nhập khác như ngoại hối,chứng khoán, thu nhập khác cũng đạt mức tăng trưởng tốt như trong ảnh 1.

- Chi phí hoạt động trong kì đạt 3462 tỷ,chỉ tăng 7% sv cùng kì. Chậm hơn tốc độ tăng trưởng doanh thu.

- Chi phí trích lập dự phòng đạt 2011 tỷ,tăng nhẹ 4% so với cùng kì).

→ lợi nhuận sau thuế của cổ đông cty mẹ đạt 3526 tỷ (+83% sv cùng kì).

2. Bóc tách chi tiết các phần như sau:

– Biên lãi gộp được mở rộng lên thêm 2% so với 3 quý trước lên 70.1% nhờ vào các yếu tố:

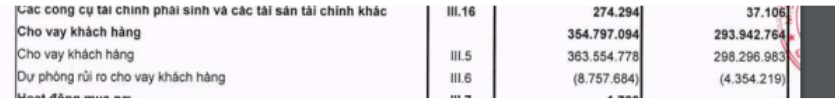

+Tín dụng tăng trưởng mạnh mẽ trong quý 4,ước tính trong năm 2021 MBB đã giải ngân ròng thêm 65k tỷ đồng. Room tín dụng theo đó giải ngân max 21% được NHNN cấp trong năm 2021. Tăng trưởng riêng trong quý 4 là 9% tương đương 27k tỷ đồng ròng. (Hình 2)

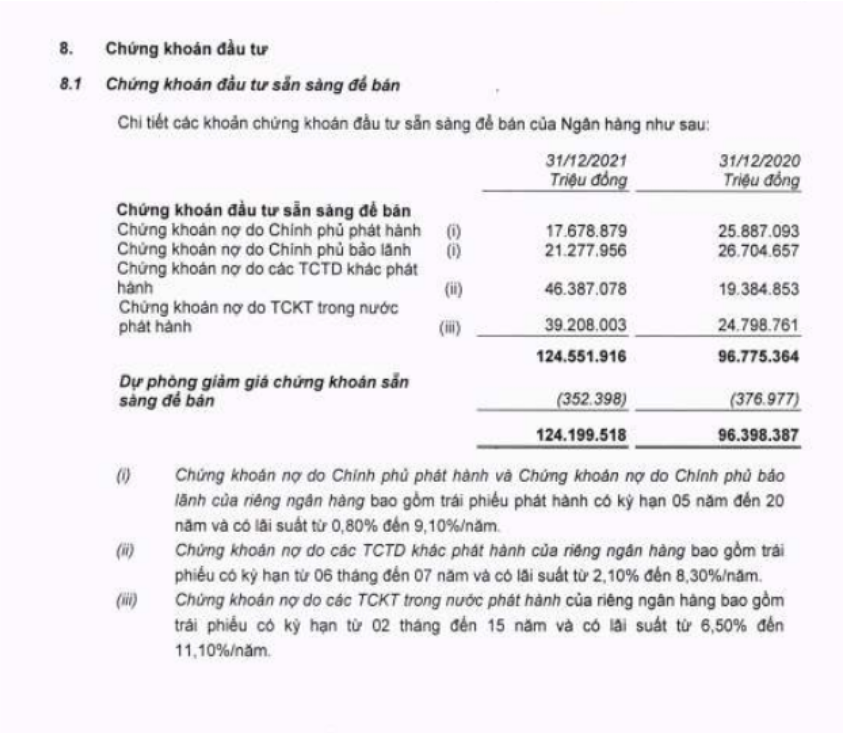

Về mảng chứng khoán đầu tư, có sự chuyển dịch nhiều về các tài sản mang tính sinh lời cao hơn như trái phiếu của các TCTD và các cty lớn khác, khoản mục trái phiếu chính phủ với lãi suất thấp hơn không được chú trọng và giảm dần trong tổng danh mục. (Hình 3)

Về mảng chứng khoán đầu tư, có sự chuyển dịch nhiều về các tài sản mang tính sinh lời cao hơn như trái phiếu của các TCTD và các cty lớn khác, khoản mục trái phiếu chính phủ với lãi suất thấp hơn không được chú trọng và giảm dần trong tổng danh mục. (Hình 3)

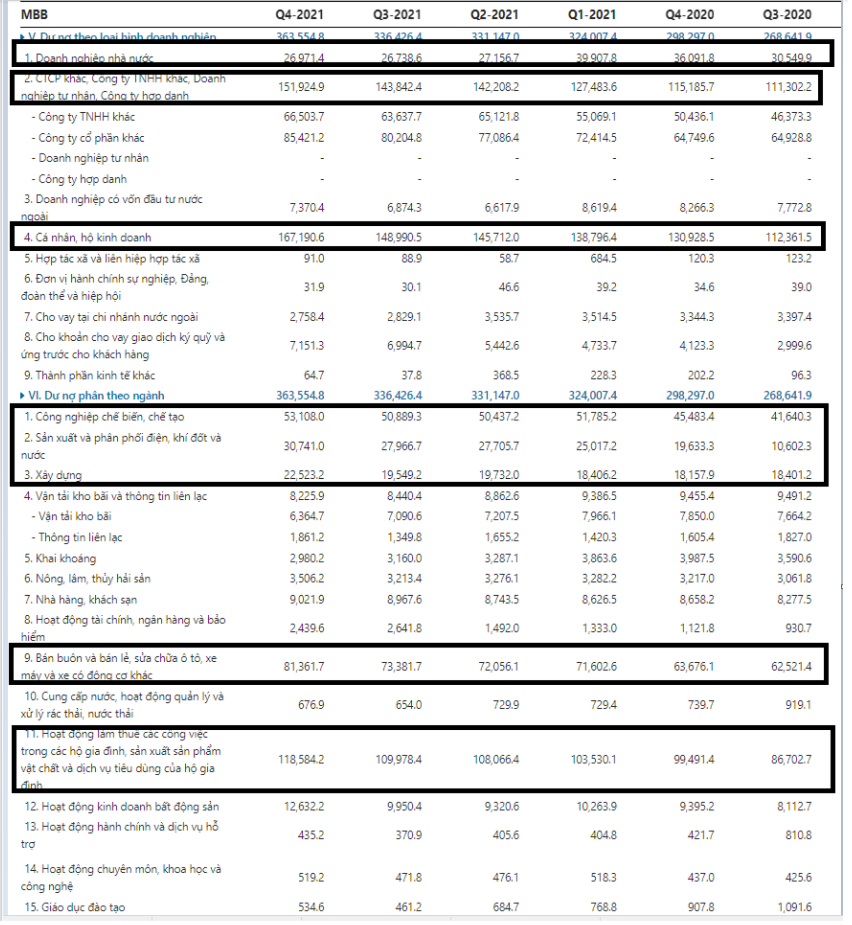

– Có 1 sự chuyển dịch rõ nét theo từng năm về đường lối giải ngân (Hình 4), MBB hiện tại :

+Tập trung bán lẻ cho vay các doanh nghiệp khối tư nhân và cá nhân.Tính đến thời điểm Q4-2021, trong tổng dư nợ 363k tỷ thì có đến 167k tỷ là thuốc cá nhân,hộ kinh doanh, 151k tỷ thuộc doanh nghiệp tư nhân – 2 mảng này vẫn tăng đều hàng quý và doanh nghiệp nhà nước chỉ chiếm 27k tỷ (giảm 9k tỷ so với đầu năm)

+Các ngành sản xuất đóng góp chính trong dư nợ theo ngành, ngành bds và khách sạn chỉ chiếm rất ít.

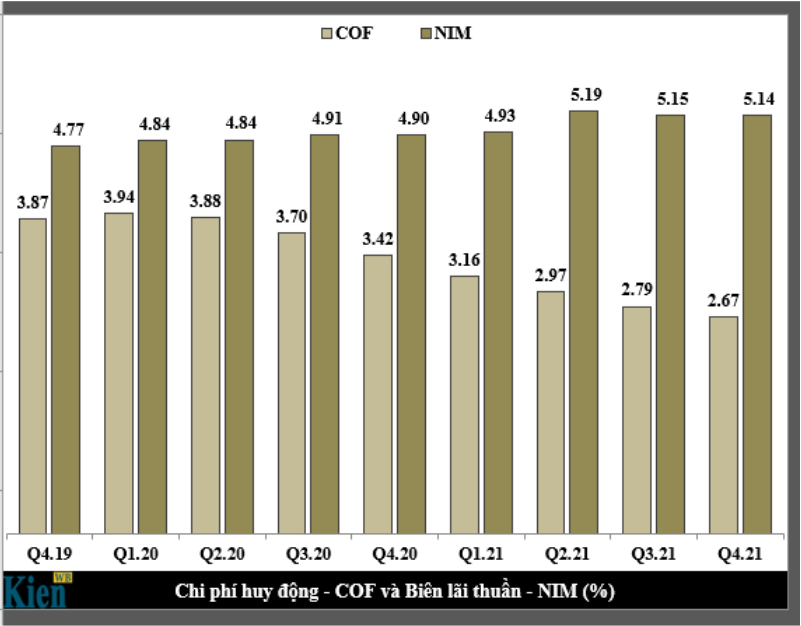

– Việc casa tăng tốt dẫn đến việc chi phí tiền gửi của MBB thậm chí còn giảm so với cùng kì. Đây là 1 điều rất bất ngờ trong thời gian này vì lãi suất đang nhích dần lên. MBB là 1 trong những ngân hàng hiếm hoi làm được điều này. (Hình 5)

– Việc casa tăng tốt dẫn đến việc chi phí tiền gửi của MBB thậm chí còn giảm so với cùng kì. Đây là 1 điều rất bất ngờ trong thời gian này vì lãi suất đang nhích dần lên. MBB là 1 trong những ngân hàng hiếm hoi làm được điều này. (Hình 5)

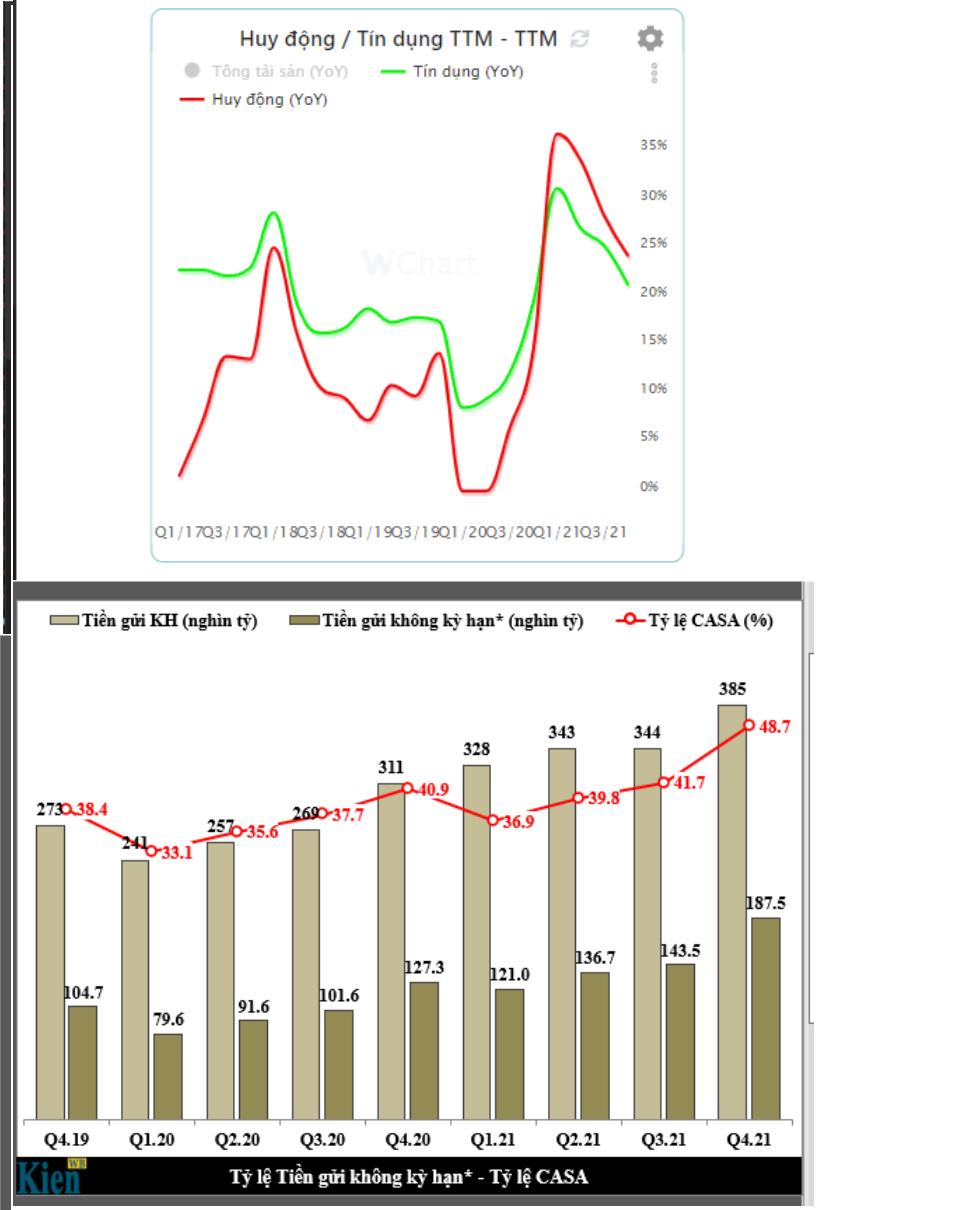

– Tăng trưởng tín dụng và huy động so với cùng kì gần như đi song hành.Đặc biệt tại Q4-2021 MBB có sự gia tăng mạnh khi tỉ lệ casa có bước nhảy vọt từ 41.7 tại Quý 3 lên 48.7 tại Q4-2021. Con số này thường mang tính mùa vụ hàng năm và khả năng sẽ điều chỉnh giảm vào Q1-2022,tuy nhiên nó đã break lên 1 tầm cao mới cho thấy khả năng huy động tiền gửi không kì hạn của MBB ,không chỉ đến từ lợi thế các cty trong cùng hệ sinh thái bộ quốc phòng mà còn đến từ chính thực lực của MBB khi 1 loạt các chính sách gồm app, miễn phí chuyển tiền, sim số đẹp …..Đường lối là rất rõ ràng và đồng bộ, nhanh ,mạnh. Khác với các ngân hàng khác chỉ mới gia nhập chính sách miễn phí chuyển tiền cuối năm 2021. MBB đã gia nhập cuộc chơi này khá sớm vì vậy sẽ không có dư địa về việc giảm lợi nhuận từ khoản phí dịch vụ này đối với MB trong năm 2022. (Hình 6)

– Tăng trưởng tín dụng và huy động so với cùng kì gần như đi song hành.Đặc biệt tại Q4-2021 MBB có sự gia tăng mạnh khi tỉ lệ casa có bước nhảy vọt từ 41.7 tại Quý 3 lên 48.7 tại Q4-2021. Con số này thường mang tính mùa vụ hàng năm và khả năng sẽ điều chỉnh giảm vào Q1-2022,tuy nhiên nó đã break lên 1 tầm cao mới cho thấy khả năng huy động tiền gửi không kì hạn của MBB ,không chỉ đến từ lợi thế các cty trong cùng hệ sinh thái bộ quốc phòng mà còn đến từ chính thực lực của MBB khi 1 loạt các chính sách gồm app, miễn phí chuyển tiền, sim số đẹp …..Đường lối là rất rõ ràng và đồng bộ, nhanh ,mạnh. Khác với các ngân hàng khác chỉ mới gia nhập chính sách miễn phí chuyển tiền cuối năm 2021. MBB đã gia nhập cuộc chơi này khá sớm vì vậy sẽ không có dư địa về việc giảm lợi nhuận từ khoản phí dịch vụ này đối với MB trong năm 2022. (Hình 6)

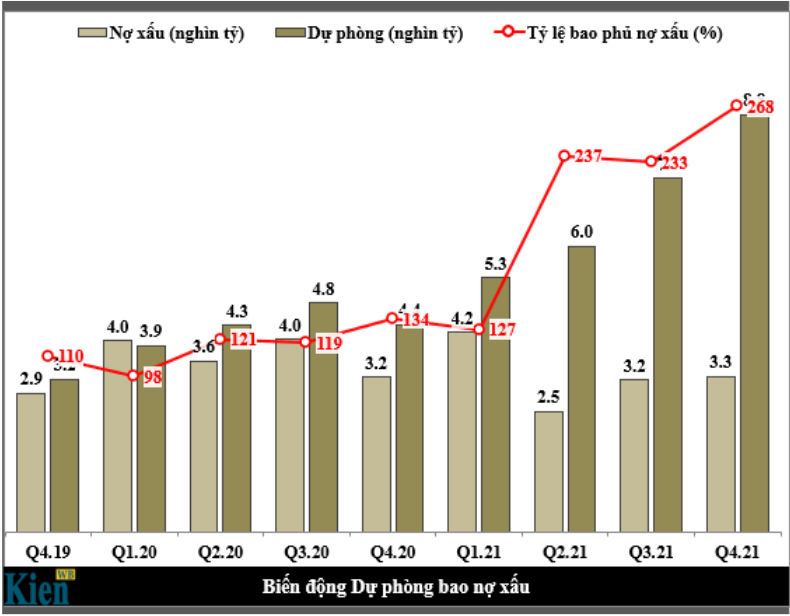

– Vấn đề nợ xấu và chi phí trích lập sẽ không phải gánh nặng đối với MBB trong năm 2022 (trừ phi bản thân ngân hàng muốn tăng thêm bộ đệm,giảm lợi nhuận). Vì hiện tại tính đến Q4-2021, MBB đã trích lập đến 268%,bảo phủ luôn cả nợ nhóm 2. (Là ngân hàng đứng thứ 2 trong ngành chỉ sau VCB).

Mặc dù trích lập nhiều như vậy nhưng lợi nhuận MBB vẫn tăng rất tốt. (Hình 7)

– Theo đà giảm của COF (chi phí huy động), NIM có quý thứ 3 liên tiếp trên 5. Với data như trên đã phân tích, NIM tại Quý 1 sẽ tiếp tục có quý thứ 4 trên 5.(trong khi cùng kì 4.93).Quá trình số hóa cũng góp phần vào việc duy trì tỉ lệ chi phí của MBB ở mức rất thấp

– Theo đà giảm của COF (chi phí huy động), NIM có quý thứ 3 liên tiếp trên 5. Với data như trên đã phân tích, NIM tại Quý 1 sẽ tiếp tục có quý thứ 4 trên 5.(trong khi cùng kì 4.93).Quá trình số hóa cũng góp phần vào việc duy trì tỉ lệ chi phí của MBB ở mức rất thấp

“Đến nay, giao dịch trên kênh số tại MB chiếm khoảng 92%. Tỉ trọng giao dịch số đứng trong nhóm đầu của châu Á. Chúng tôi đang không ngừng hoàn thiện hệ sinh thái số, mục tiêu từng bước cung cấp cho khách hàng trải nghiệm ngân hàng số 4.0, dẫn đầu về số hóa” – đại diện MB cho biết.

Trước đó, tại hội nghị của MB tổ chức hôm 7/1, ông Phạm Tiến Dũng – Phó Thống đốc NHNN Việt Nam từng nhận xét, “hiếm có ngân hàng nào chuyển đổi số nhanh, tốc độ như MB”. Ông cũng cho biết, năm 2021, MB là ngân hàng phát sinh giao dịch lớn nhất trong hệ thống chuyển tiền liên ngân hàng 247 ở Việt Nam. “Đặc biệt, tại MB, đánh giá hồ sơ tín dụng tự động hoàn toàn trên kênh số chiếm khoảng trên 30%. (Hình 8)

– Hoạt động dịch vụ duy trì sự tăng trưởng tốt trên tất cả các mảng và chưa có dấu hiệu dừng lại do sự mở rộng tệp khách hàng. (Hình 9)

“Năm 2021, MB tiếp tục bứt phá khi App MBBank ghi nhận khoảng 6,3 triệu người dùng mới, lũy kế đạt 9,5 triệu người dùng, tăng gấp 320% so với năm 2020”

3. Kiến nghị:

Chúng tôi kiến nghị mua đối với cổ phiếu MBB , hiện tại giá cổ phiếu sau khi tăng từ 28.x lên 33.x đang tạo 1 nền tích lũy mới.

Sự đột biến của kết quả kinh doanh và các chỉ số tài chính, vấn đề nợ xấu do covid không còn là rào cản lớn nhờ bộ đệm trích lập dồi dào, cùng với đó là sự xuất sắc trong kqkd ngay cả vào những thời gian khó khăn nhất.

Giá cổ phiếu gần như chưa tăng trong nửa năm qua.

Định giá hiện tại chưa phải đắt với pe và pb: (chưa tính forward 2022) (Hình 10)

– Luồng thông tin hỗ trợ sắp tới : đặt kế hoạch kinh doanh tại đại hội cổ đông . Thường mbb sẽ đặt kế hoạch +25-30%/năm .

– Lộ trình tăng trưởng rõ ràng và vẫn đang tiếp tục. Định hướng lợi nhuận tăng trưởng rõ ràng trong 4 năm tới. (Hình 11)

Với dư địa tăng trưởng tín dụng được mở rộng khi nền kinh tế trở lại bình thường. Chúng tôi dự báo tại Quý 1/2022:

Với dư địa tăng trưởng tín dụng được mở rộng khi nền kinh tế trở lại bình thường. Chúng tôi dự báo tại Quý 1/2022:

– Dư nợ cho vay khách hàng có khả năng vợt 380k tỷ tại quý 1 (dựa trên dự báo thận trọng tăng trưởng tín dụng 4%,lưu ý là ngay tại Q1 năm ngoái khi nền kinh tế mở cửa khi VN khống chế được dịch ,MBB đã giải ngân 8% room tín dụng ngay tại Q1.

– Tăng trưởng dịch vụ tiếp tục đạt tăng trưởng kép 20% tại Quý 1 do mở rộng tệp khách hàng trung thành.

– Chi phí trích lập dự phòng: con số này hơi khó đoán vì nó tùy biến theo nhu cầu của ngân hàng.Chúng tôi dự báo khoảng 2k-2k5 tỷ. Tỉ lệ trích lập duy trì >250% .

– Thu nhập lãi thuần có khả năng đạt 7k5ỷ. (+25% sv cùng kì)

– Lợi nhuận sau thuế đạt 4200-4500 tỷ (+20-25% sv cùng kì)

Lưu ý: dự báo lợi nhuận của ngân hàng phụ thuộc vào mức độ trích lập, vì vậy con số này nếu báo cáo ra sai cũng là chuyện bình thường. NDT nên có tâm lý trước như vậy.

Kiến nghị : mua 1 phần tại 33 cho ai chưa có, mua thêm nếu giá giảm sâu. Giá mục tiêu 38-40 trong 3 tháng tới. Giá cổ phiếu có khả năng được định giá lại lên 1 mốc định giá mới.

Rủi ro: tin tức về việc sát nhập Oceanbank có thể làm cản trở đà tăng giá cổ phiếu, hiện chưa có chi tiết về thời gian và cách thức sát nhập, sẽ phát hành cổ phiếu hoán đổi hay là MBB sẽ điều hành trực tiếp và để ngoài bảng bctc. Chúng tôi sẽ theo dõi thêm và đưa ra kiến nghị khi có thêm thông tin.

———-Team LTBNM tổng hợp và phân tích ————-