Như vậy MBS là công ty sớm nhất trong ngành chứng khoán và đáng chú ý trên sàn đã công bố BCTC Q4-2023 với rất nhiều kết quả đáng chú ý trong hoạt động kinh doanh của công ty.

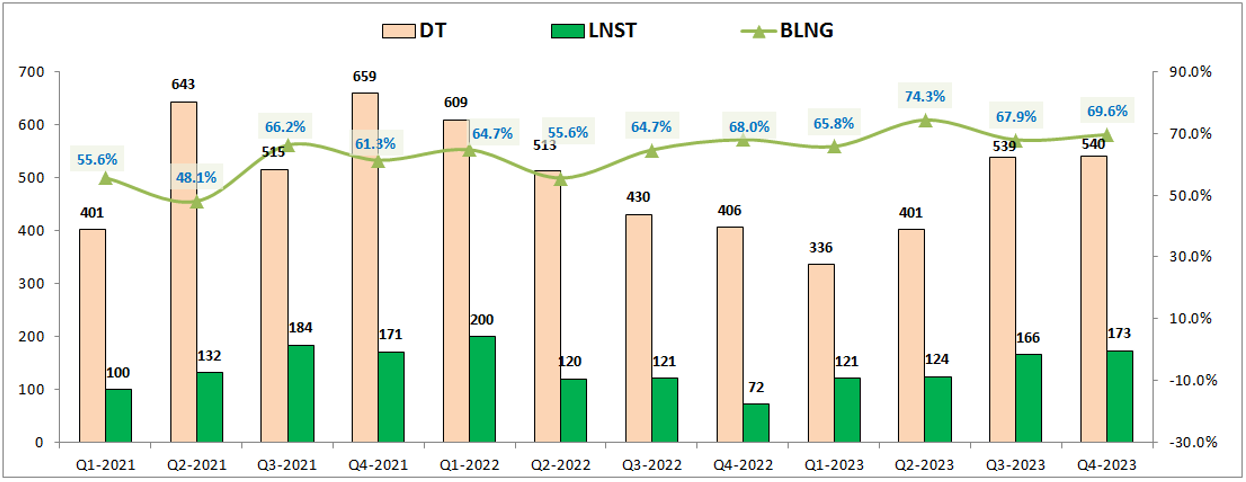

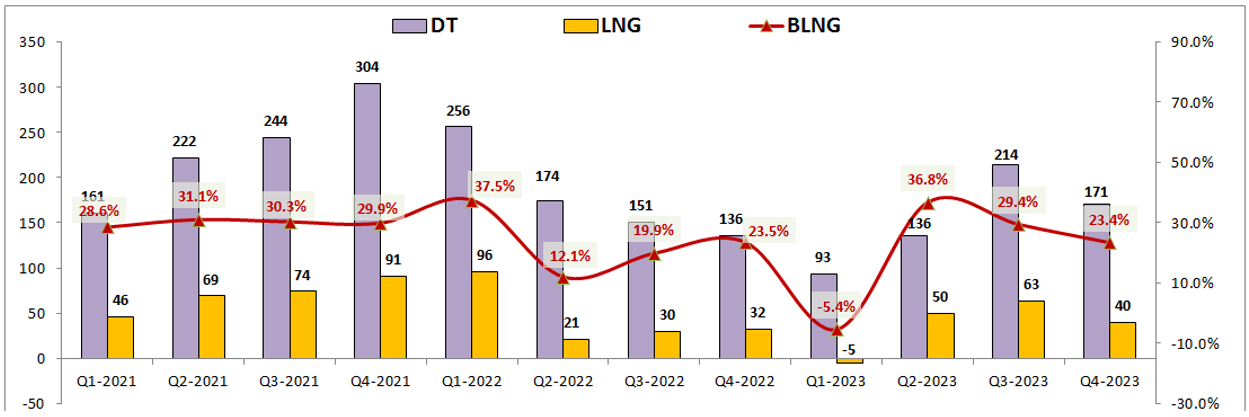

Cụ thể trong Q4-2023 công ty ghi nhận doanh thu đạt 540 tỷ đồng, tăng 33% yoy. Lợi nhuận sau thuế đạt 173 tỷ đồng, tăng mạnh 2.4 lần so với cùng kỳ và lợi nhuận Q4-2023 của MBS cũng chỉ còn kém lợi nhuận tại quý cao nhất trong lịch sử công ty là Q1-2022. (Hình 1)

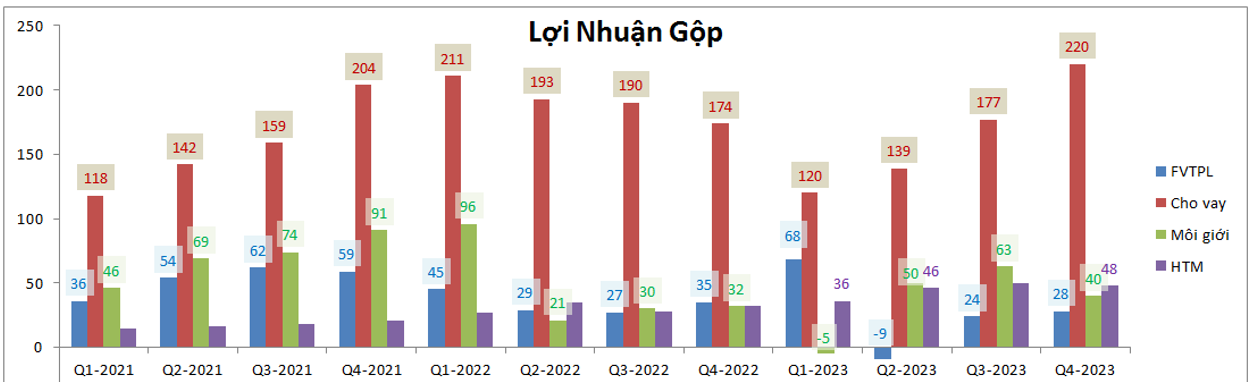

Bóc tách kết quả kinh doanh của công ty chúng ta sẽ thấy đóng góp chính vào lợi nhuận của công ty đó chính là mảng cho vay và đây cũng là mảng tăng trưởng mạnh nhất của MBS trong các quý gần đây. Cụ thể trong Q4-2023 mảng cho vay đóng góp tới 40.7% doanh thu và 58.5% lợi nhuận gộp của công ty. Đáng chú ý, lợi nhuận gộp mảng cho vay trong Q4-2023 đã đạt 220 tỷ đồng, cao hơn cả Q1-2022 khi thị trường chung đạt mức hơn 1,500 điểm. (Hình 2)

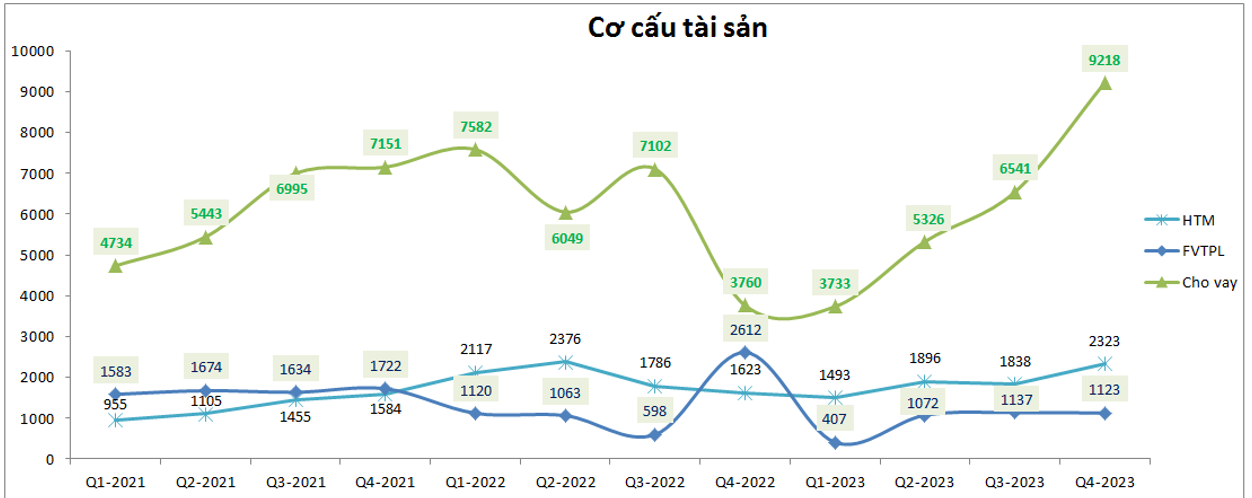

Để đạt được kết quả vượt trội trong mảng cho vay thì MBS cũng phải dồn phần lớn tài sản của mình vào mảng cho vay. Kết thúc Q4-2023 tổng tài sản của MBS đạt 15,325 tỷ đồng, tăng mạnh hơn 4,684 tỷ đồng so với đầu năm. Mảng cho vay của công ty cuối Q4-2023 đạt 9,218 tỷ đồng, chiếm tới 60.2% tổng tài sản công ty. So với quý gần nhất thì tài sản cho vay đã tăng mạnh 40.9% và cũng đạt mức cao nhất trong lịch sử công ty. Tiếp theo là mảng HTM với 2,323 tỷ đồng, chiếm 15.2% tổng tài sản và tự doanh với 1,123 tỷ đồng, chiếm 7.3% tổng tài sản. (Hình 3)

Nhìn sự biến chuyển tài sản cũng như đóng góp về lợi nhuận của từng mảng chúng ta có thể thấy được chiến lược kinh doanh khá rõ nét của MBS đó là tập trung gần như toàn bộ vào việc đẩy mạnh cho vay margin và hi sinh phần nào sự tăng trưởng từ mảng môi giới để lấy tăng trưởng lớn hơn từ cho vay. Cụ thể hơn về sự biến chuyển này cũng như chi tiết từng ngành chúng ta sẽ cùng phân tích và bóc tách trong phần dưới đây của bài viết để có thể nhìn nhận rõ nét hơn về bức tranh cũng như chiến lược kinh doanh của MBS trong cá quý đã qua và thời gian các quý tới.

I. Bóc tách kết quả kinh doanh và tiềm năng tăng trưởng

1. Mảng cho vay

Như đã phân tích sơ bộ ở trên, mảng cho vay là mảng chiếm tỉ trọng lớn nhất về cả doanh thu và lợi nhuận của công ty. Trong Q4 mảng cho vay đóng góp đến 40.7% doanh thu và 58.5% lợi nhuận gộp của công ty. Lũy kế cả năm 2023 mảng cho vay cũng đóng góp 36.6% doanh thu và 52% lợi nhuận gộp. (Hình 4)

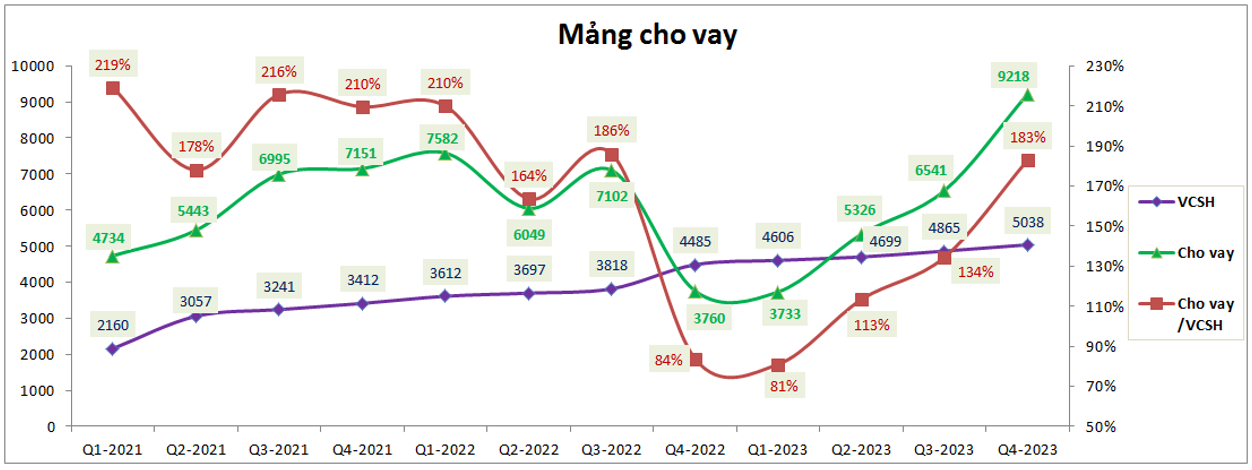

So với đầu năm tài sản cho vay của MBS đã tăng tới 5,458 tỷ đồng, tức tăng 145%. Khoản cho vay đã vượt xa so với mức đỉnh tại Q1-2022 là 7,582 tỷ đồng. Tuy nhiên nhờ việc vốn chủ sở hữu của MBS đã tăng khá nhiều so với Q1-2022 (từ 3,612 tỷ đồng lên 5,038 tỷ đồng) nên tỉ lệ cho vay/ VCSH của MBS vẫn chưa chạm tới mức trần cho phép (cho vay tối đa không vượt quá 200% VCSH). Cụ thể tỉ lệ cho vay/VCSH của MBS tại Q4-2023 đạt đạt mức 183%, còn cách mức trần cho phép là 17% nữa.

Như vậy nếu không tăng vốn trong các quý tới thì dư địa tăng trưởng cho vay của MBS đã gần đạt mức tối đa cho phép và không còn nhiều nữa. Theo biên bản đại hội cổ đông năm 2023 thì MBS đã tiến hành tăng vốn thêm 15% thông qua trả cổ tức (12% bằng cổ phiếu) và cổ phiếu thưởng (3%) vào 10/8/2023 qua đó đưa vốn góp lên tổng 4,376.82 tỷ đồng và từ giờ cho tới đại hội cổ đông 2024 sẽ không còn đợt tăng vốn nào nữa. Điều này đồng nghĩa trong các quý tới MBS khả năng sẽ cho vay chạm mức trần và duy trì điều này sang Q2-2024 rồi quyết định tăng vốn hay không tại đại hội cổ đông. Nếu mức cho vay chạm trần thì tổng tiền cho vay của MBS trong Q1-2024 có thể đạt trên 10k tỷ đồng và vẫn giúp lợi nhuận từ mảng cho vay tiếp tục duy trì ở mức cao.

Tất nhiên để cho vay được cao cần phải có nhu cầu vay cao từ thị trường. Trong thời gian gần đây khi mà thị trường đang có xu hướng phục hồi trở lại cả về điểm số và thanh khoản để hướng về vùng 1200-1300 điểm thì tiềm năng cho vay của MBS tiếp tục tăng là có cơ sở và chúng tôi vẫn cho rằng mảng này sẽ quyết định chính việc tăng trưởng của MBS trong năm 2024 tới.

2. Mảng môi giới

Mảng môi giới đóng góp 33.8% tỉ trọng doanh thu và 11.7% tỉ trọng về lợi nhuận gộp cho MBS trong năm 2023. Sau khi có sự hồi phục mạnh trong Q2 và Q3-2023 thì tại Q4-2023 mảng môi giới có xu hướng bị chững lại với doanh thu chỉ 171 tỷ đồng và lợi nhuận gộp đạt 40 tỷ đồng. (Hình 5)

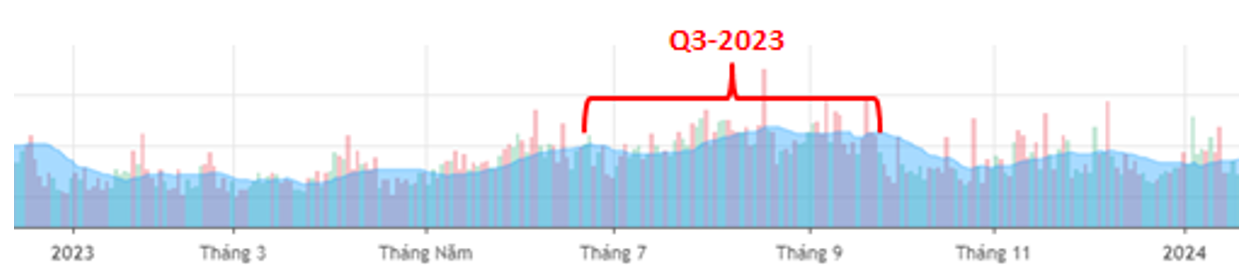

Nguyên nhân là do mảng môi giới bị ảnh hưởng trực tiếp bởi thanh khoản thị trường tại các quý và sau khi đạt đỉnh thanh khoản trong Q3-2023 với nhiều phiên trên 20k tỷ đồng thì thị trường đã giảm thanh khoản trong Q4 do thị trường chung điều chỉnh về vùng quanh 10-15k tỷ đồng mỗi phiên. Như hình dưới đây chúng ta có thể thấy rõ thanh khoản của thị trường trong 4 quý của 2023. (Hình 6)

Hiện tại vào đầu tháng 1/2024 thị trường đang hồi phục khá tốt nhờ sự dẫn dắt của nhóm bank đang giúp thanh khoản thị trường hồi phục lên vùng trung bình khoảng 15k tỷ/ phiên. Tuy nhiên để phục hồi về vùng thanh khoản như Q3-2023 trong các quý tới của năm 2024 là khá khó và chúng tôi cho rằng mức thanh khoản trung bình khoảng 15k tỷ đồng mỗi phiên là mức hợp lý.

Ngoài ra hiện tại trên thị trường các công ty chứng khoán đang cạnh tranh nhau rất gay gắt nhằm chiếm lấy thị phần. Với các công ty chiến thuật được sử dụng nhiều nhất đó chính là hạ phí giao dịch về mức thấp nhất có thể để thu hút và giữ chân khách hàng bên cạnh nâng cao dịch vụ chăm sóc. Với chiến lược này thì các công ty chứng khoán đều phải hi sinh lợi nhuận mảng môi giới để đổi lấy lợi nhuận lớn hơn nhiều đến từ mảng cho vay. Do đó chúng tôi cho rằng các quý tới trong năm 2024 MBS cũng sẽ khó có đột biến về doanh thu và lợi nhuận mảng môi giới mà sẽ duy trì lợi nhuận gộp mỗi quý khoảng 50 tỷ đồng và cả năm 2024 khoảng 200 tỷ đồng lợi nhuận gộp.

3. Mảng tự doanh và HTM

Đây là 2 mảng kinh doanh riêng của các công ty chứng khoán nhưng chúng tôi gộp chung vào một phần là vì với MBS chúng có nhiều tính chất giống nhau.

Đầu tiên đây đều là 2 mảng mà MBS không dồn tỉ trọng tài sản quá nhiều vào. Cụ thể mảng tự doanh cuối Q4 là 1123 tỷ đồng, chiếm 7.3% tổng tài sản, trong khi mảng HTM cũng chỉ chiếm 15.2% tổng tài sản. Thực tế 2 mảng trên cũng đóng góp không nhiều vào lợi nhuận thuần của công ty với lần lượt tỉ trọng chỉ 7.4% với mảng tự doanh và 12.8% với mảng HTM.

Tiếp theo là đặc điểm của 2 mảng này với MBS đều có thể được coi là khoản đầu tư lấy lãi cố định để qua đó đóng góp nguồn lợi nhuận ổn định cho công ty.

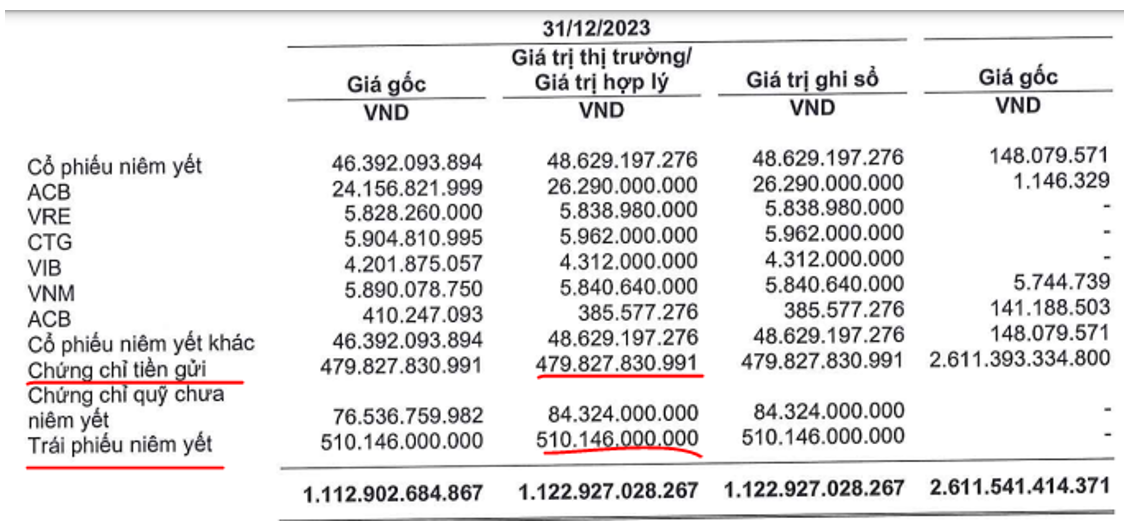

- Cụ thể với mảng tự doanh, trong tổng tài sản 1123 tỷ đồng thì có tới 990 tỷ đồng là khoản chứng chỉ tiền gửi và trái phiếu niêm yết. Chiếm tới 88% tỉ trọng của mảng tự doanh. Tỉ trọng cổ phiếu chỉ chiếm 8.6%. Điều này đồng nghĩa doanh thu và lợi nhuận mảng tự doanh của MBS gần như là không biến động và sẽ ổn định nhờ khoản lãi trái phiếu và chứng chỉ tiền gửi (Hình 7)

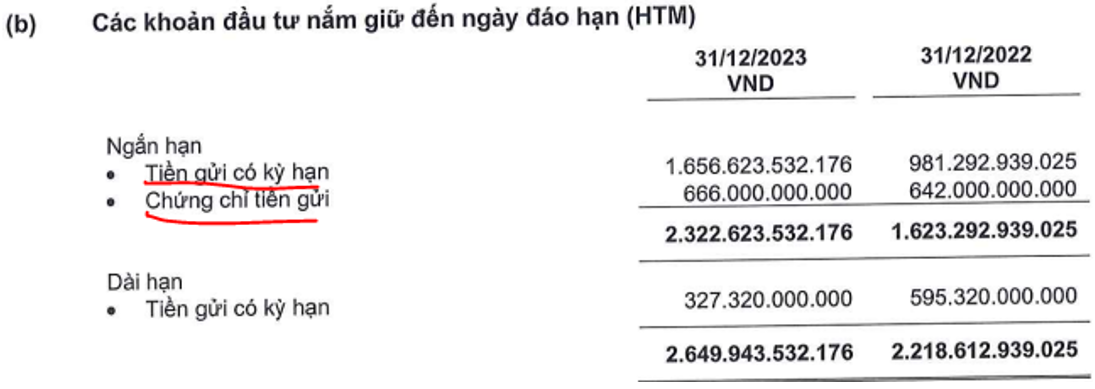

- Mảng HTM thì cũng là các khoản tiền gửi có kỳ hạn và chứng chỉ tiền gửi qua đó mang lại lợi nhuận ổn định của công ty thông qua lãi suất cố định nhận được theo kỳ hạn. (Hình 8)

Với việc tài sản 2 mảng tự doanh và HTM có xu hướng tăng nhẹ trong các quý gần đây thì doanh thu và lợi nhuận của 2 mảng này cũng sẽ có sự tăng trưởng nhẹ trong các quý tới. Tuy nhiên đây sẽ là những mảng mang lại nguồn lợi nhuận ổn định chứ không thể mang lại kết quả kinh doanh đột biến cho MBS được.

II. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy khá rõ bức tranh kinh doanh của MBS. Theo đó mảng cho vay chính là trọng tâm và là mảng sẽ dẫn dắt cho sự tăng trưởng của MBS. Trong Q1-2024 chúng tôi cho rằng mảng này vẫn sẽ tiếp tục tăng trưởng nhưng từ Q2-2024 trở đi sẽ phụ thuộc khá lớn vào kế hoạch tăng vốn của công ty vì nếu không tăng vốn nhiều trong 2024 thì MBS sẽ còn rất ít dư địa để tăng trưởng cũng như tận dụng thị trường hồi phục.

Về định giá hiện MBS đang giao dịch ở vùng giá 23.x tương đương mức định giá P/B khoảng 2 lần và đang ở mức trung bình trong 3 năm gần nhất. Chúng tôi cho rằng mức định giá này là khá phù hợp với hiện tại và thời gian tới sẽ phụ thuộc vào 2 yếu tố chính là thị trường chung (khối lượng giao dịch và biến động giá) và kế hoạch tăng vốn 2024 của MBS. Qua đó định giá trong các quý tới của MBS sẽ có sự thay đổi dựa vào sự thay đổi 2 yếu tố chính trên. Chúng tôi sẽ update và cập nhật định giá tại từng thời điểm đối với khách hàng.

———-Team LTBNM tổng hợp và phân tích ————-

– Link room telegram miễn phí: https://t.me/cknuocmam

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu