Giống như Q4-2023, MBS đã công bố rất sớm BCTC Q1-2024 với kết quả kinh doanh khả quan cũng như nhiều kỳ vọng về sự bứt phá trong năm 2024. Bài viết này chúng tôi sẽ cập nhật nhanh nhất và chi tiết nhất về BCTC Q1-2024 của công ty cũng như các thông tin quan trọng tại ĐHCĐ năm 2024.

I. Báo cáo tài chính Q1-2024

1. Kết quả kinh doanh

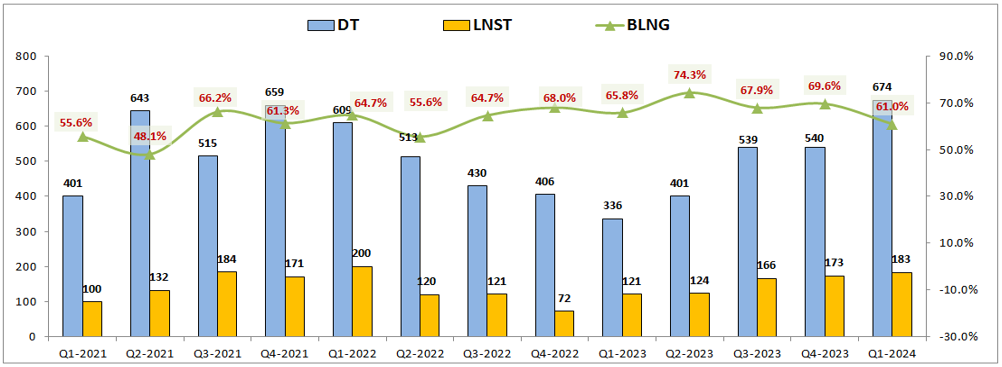

MBS đã công bố BCTC Q1 với kết quả hết sức ấn tượng, theo đó doanh thu thuần của công ty đạt 674 tỷ đồng, tăng mạnh 100% yoy và là quý có doanh thu cao nhất trong lịch sử công ty. Lợi nhuận sau thuế của công ty đạt 183 tỷ đồng, tăng 51.2% yoy. (Hình 1)

Lợi nhuận sau thuế tăng trưởng thấp hơn doanh thu là do các chi phí cũng tăng khá mạnh. Cụ thể là chi phí hoạt động tăng 128.5% và chi phí lãi vay cũng tăng 76.4%.

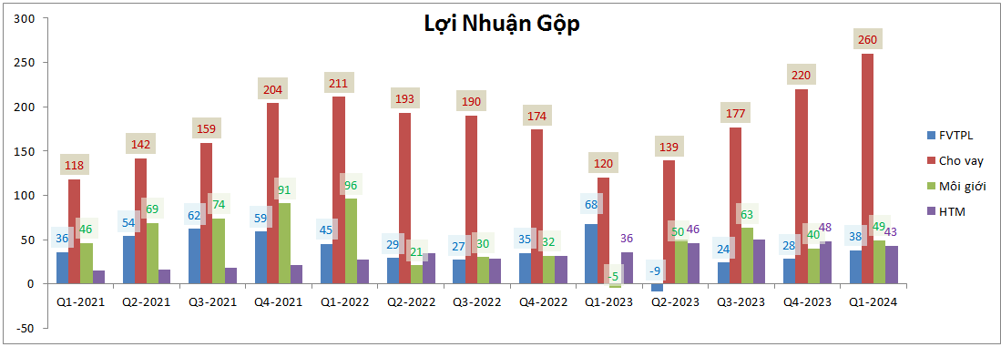

Bóc tách đóng góp về lợi nhuận gộp của từng mảng như hình dưới đây chúng ta sẽ thấy rất rõ động lực dẫn dắt tăng trưởng của MBS trong giai đoạn này cũng như chiếm tỉ trọng lớn nhất trong lợi nhuận gộp của công ty chính là mảng cho vay. (Hình 2)

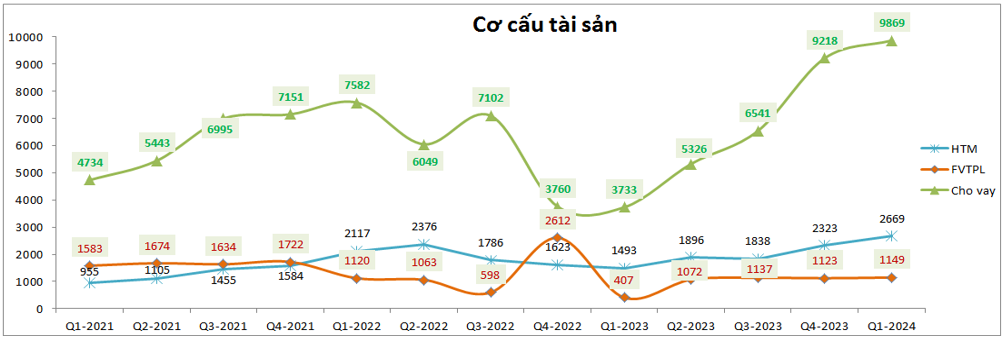

Thực tế để đạt được kết quả này thì từ những quý trước đó MBS đã định hướng rất rõ ràng khi gần như chỉ đẩy mạnh tài sản của mình sang mảng cho vay để tập trung vào mảng kinh doanh mang lại hiệu quả cao nhất. Trong 3 tài sản chính của công ty thì tài sản HTM và FVTPL chiếm tỉ trọng và tăng rất ít mà chủ yếu là tài sản cho vay. (Hình 3)

Trong đại hội cổ đông 2024 vừa qua công ty cũng nói khá rõ về định hướng phát triển trong thời gian tới cũng như đề ra kế hoạch kinh doanh 2024 đầy tham vọng dựa trên nền tảng chính là tăng trưởng mạnh mẽ mảng cho vay. Vậy cụ thể các mảng của công ty đang hoạt động như thế nào và còn các thông tin gì về ĐHCĐ 2024 sẽ được chúng tôi phân tích ở phần dưới của bài viết.

2. Mảng cho vay

Như đã phân tích ở trên, đây là mảng chiếm tỉ trọng lớn nhất cả về tài sản cũng như đóng góp lợi nhuận cho MBS trong các quý vừa qua. Thực tế không chỉ MBS thì gần như tất cả các công ty chứng khoán khác trên thị trường cũng đều coi mảng cho vay là mảng “ gà đẻ trứng vàng “ và là xu hướng tất yếu để thúc đẩy các công ty tăng trưởng trong tương lai.

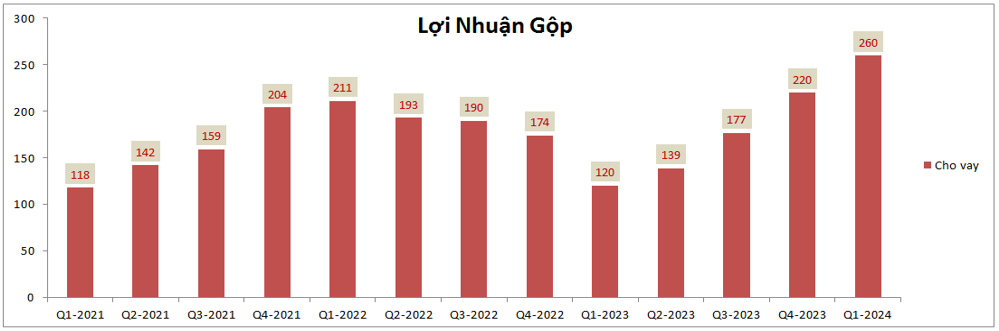

Tại Q1-2024 mảng cho vay đóng góp tới 260 tỷ đồng lợi nhuận gộp, chiếm 63.3% tổng lợi nhuận gộp của công ty. Nhìn rộng ra so với giai đoạn thị trường chung chạm đến vùng 1,500 điểm vào đầu 2022 thì hiện tại lợi nhuận mảng cho vay đã vượt khá xa so với kết quả đạt được trong giai đoạn đó dù cho thanh khoản thị trường hiện tại mới chỉ gần bằng so với giai đoạn đầu 2022 (Hình 4)

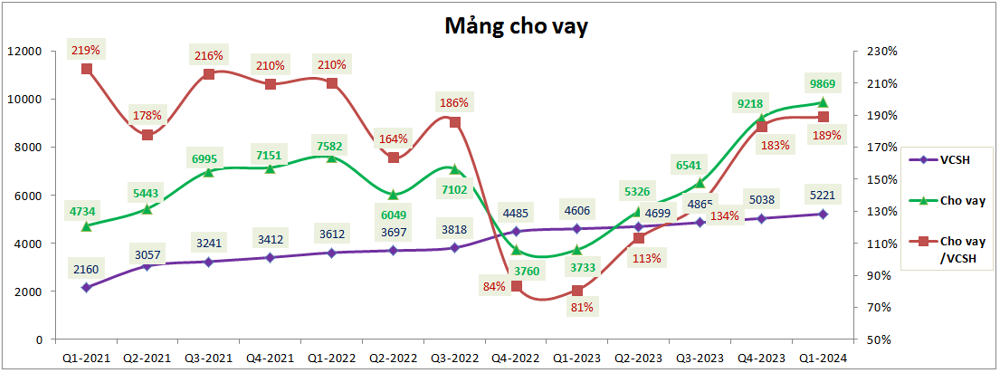

Điều này cho thấy phần nào sự vượt trội hơn của MBS so với thị trường chung trong mảng cho vay. Và để đạt được kết quả tốt như trên chính là nhờ tài sản cho vay của MBS hiện cũng đã vượt khá xa so với giai đoạn cuối 2021, đầu 2022. Cụ thể cuối Q1-2024 tài sản cho vay của công ty đã đạt 9,869 tỷ đồng, tăng tới 30% so với đỉnh cho vay cũ là Q1-2022. (Hình 5)

Hiện tại tỉ lệ cho vay/ VCSH của MBS đã đạt mức 189%, tức gần với mức cho vay tối đa cho phép là 200%. Để tiếp tục cho vay được nhiều hơn nữa trong bối cảnh thị trường vẫn sẽ tiếp tục tích cực trong các năm tới đòi hỏi bức thiết việc MBS phải tiến hành tăng vốn để tăng được VCSH, qua đó sẽ tăng được cho vay.

Vì vậy vấn đề tăng vốn chính là điều được chú ý nhất tại đại hội cổ đông 2024 của công ty. Cụ thể hơn chúng tôi sẽ thông tin chi tiết trong phần dưới, còn về cơ bản công ty sẽ tiến hành tăng vốn thêm hơn 30% (phát hành cho cổ đông hiện hữu và phát hành riêng lẻ) để qua đó nâng thêm VCSH cho công ty và cũng đồng thời có thêm tiền để tiếp tục đẩy mạnh tài sản cho vay (khoảng trên 1k tỷ đồng).

Chúng ta nên biết với ngân hàng còn phải huy động vốn đầu vào với lãi suất 4-5% và cho vay ra với mức quanh 9-10% trở lên để ăn chênh lệch vài %. Còn với các công ty chứng khoán thì họ phát hành thêm để thu tiền về với giá vốn và lãi suất là 0% và cho vay margin với tỉ lệ lên tới 10-13%. Vì thế biên lợi nhuận là lớn hơn rất nhiều nếu so với bank (bank chủ yếu hơn nhờ lượng cho vay được lớn hơn) và tại sao đây mới được coi là mảng “ gà đẻ trứng vàng” của các công ty chứng khoán.

3. Các mảng còn lại

Các mảng còn lại của MBS bao gồm tự doanh, môi giới và HTM thì đều không có nhiều thay đổi so với báo cáo Q4-2023 gần nhất mà chúng tôi phân tích. Vì thế chúng tôi sẽ gộp chung lại và chỉ update những điểm nổi bật cũng như đáng chú ý của 3 mảng này. Dưới đây là những điểm chú ý của 3 mảng trên:

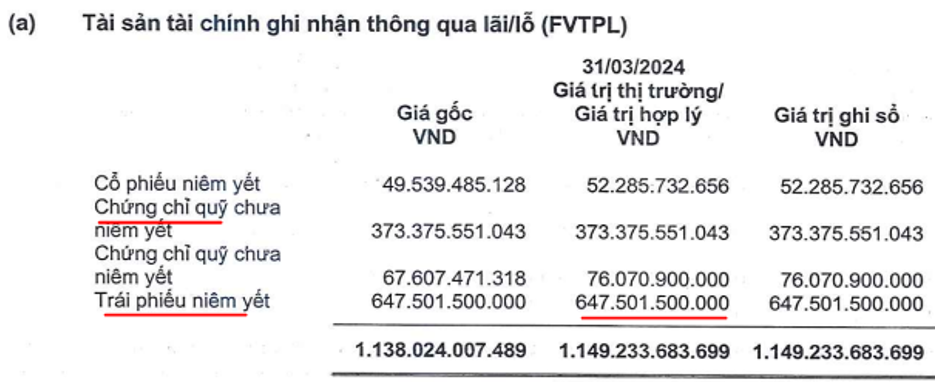

- Mảng tự doanh: MBS không dành quá nhiều tài sản của mình cho mảng tự doanh khi chỉ có 1,149 tỷ đồng ở mảng này, chiếm 7% tổng tài sản của công ty. Chưa kể tới 95.5% tài sản mảng tự doanh công ty dành để mua trái phiếu và chứng chỉ quỹ. Chưa tới 5% là cổ phiếu niêm yết nên mảng tự doanh của MBS gần như sẽ không có gì đột biến cả mà sẽ là nhận lãi đều đặn. (Hình 6)

Và với việc tài sản bên mảng tự doanh trong các quý gần đây chỉ tăng rất nhẹ và không có biến động nhiều nên lợi nhuận từ mảng này cũng sẽ duy trì xu hướng tăng nhẹ và không có đột biến nào quá lớn cả.

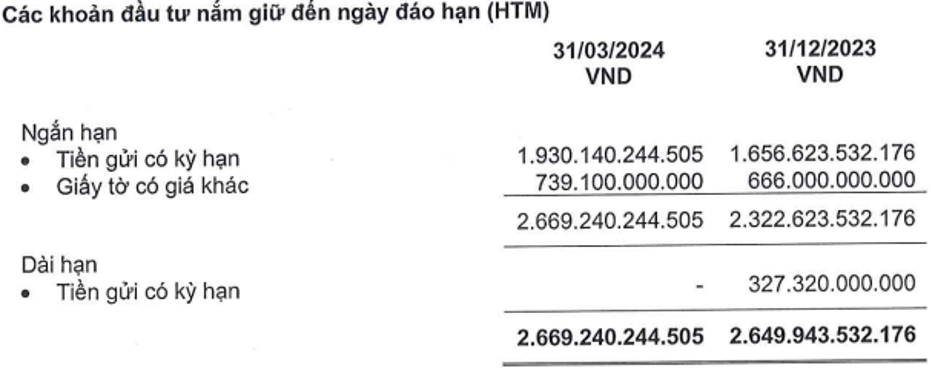

- Mảng HTM: Mảng này cũng tương tự với mảng tự doanh khi mà tài sản đầu tư là tiền gửi có kỳ hạn và giấy tờ có giá. Đây là những khoản thu lãi ổn định theo kỳ hạn và tổng tài sản mảng HTM cũng không biến động nhiều các quý gần đây nên lợi nhuận mảng này sẽ xu hướng đi ngang trong các quý tới. (Hình 7)

- Mảng môi giới: KQKD mảng môi giới có phần hồi phục trong năm 2023 và đầu 2024 so với 3 quý cuối năm 2022. Tuy nhiên hiện tại mức độ cạnh tranh giữa các công ty là rất gay gắt để dành lấy thị phần và mục tiêu kéo được khách hàng về với công ty và lợi nhuận chính đến từ cho vay nên gần như các công ty đều hạ tối thiểu mức phí môi giới để lôi kéo khách hàng. Với MBS cũng không phải ngoại lệ và xu hướng các năm tới vẫn vậy chưa có gì thay đổi. Vì thế chúng tôi cho rằng mảng môi giới sẽ có xu hướng hồi phục theo thanh khoản của thị trường chung. Tuy nhiên mức hồi phục và đóng góp sẽ là không nhiều.

II. Các nội dung chính từ đại hội cổ đông 2024

Trong phần trên chúng tôi đã phân tích chi tiết về báo cáo tài chính Q1-2024 và tình hình kinh doanh các mảng chính của MBS. Trong phần dưới đây chúng tôi sẽ cập nhật thêm các thông tin quan trọng từ ĐHCĐ 2024 sẽ liên quan tới KQKD và định hướng cả năm 2024 của MBS.

1. Nội dung tăng vốn và chia cổ tức

Theo chúng tôi đây là phần quan trọng và đáng chú ý nhất từ ĐHCĐ 2024 vì sự bứt thiết của nó. Cụ thể kết thúc Q1-2024 MBS đã cho vay tới 9,869 tỷ đồng, tỉ trọng cho vay/ VCSH đã đạt mức 189%, tức chỉ còn cách mức trần cho phép khoảng 11%, tương ứng công ty chỉ được phép cho vay tối đa khoảng 573 tỷ đồng nữa. Con số này rõ ràng là rất thấp so với tiềm năng và nhu cầu của thị trường trong các quý tới. Vì vậy việc tăng vốn qua đó giúp tăng vốn chủ là rất cần thiết. Ngoài ra tăng vốn cũng giúp cho MBS có thêm tiền để đẩy mạnh cho vay thêm trong các quý tới. Cụ thể tại ĐHCĐ 2024, cổ đông đã thông qua kế hoạch tăng vốn cụ thể như sau:

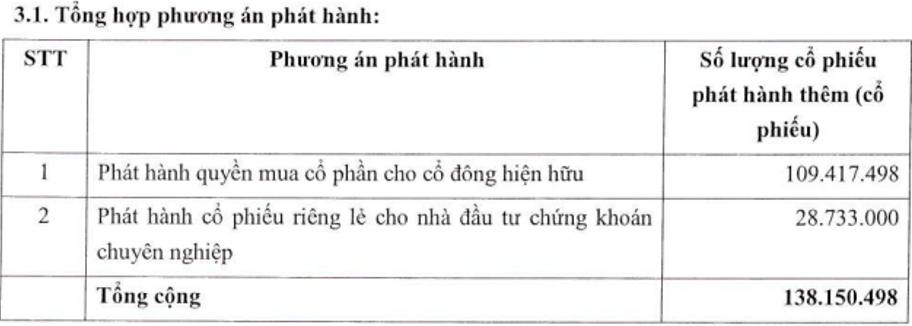

- Phát hành quyền mua cp cho cổ đông hiện hữu với tỉ lệ 25% với giá 10k/cp. Tương ứng sẽ phát hành thêm 109,417,498 cổ phiếu, tương ứng đem về hơn 1k tỷ đồng cho công ty.

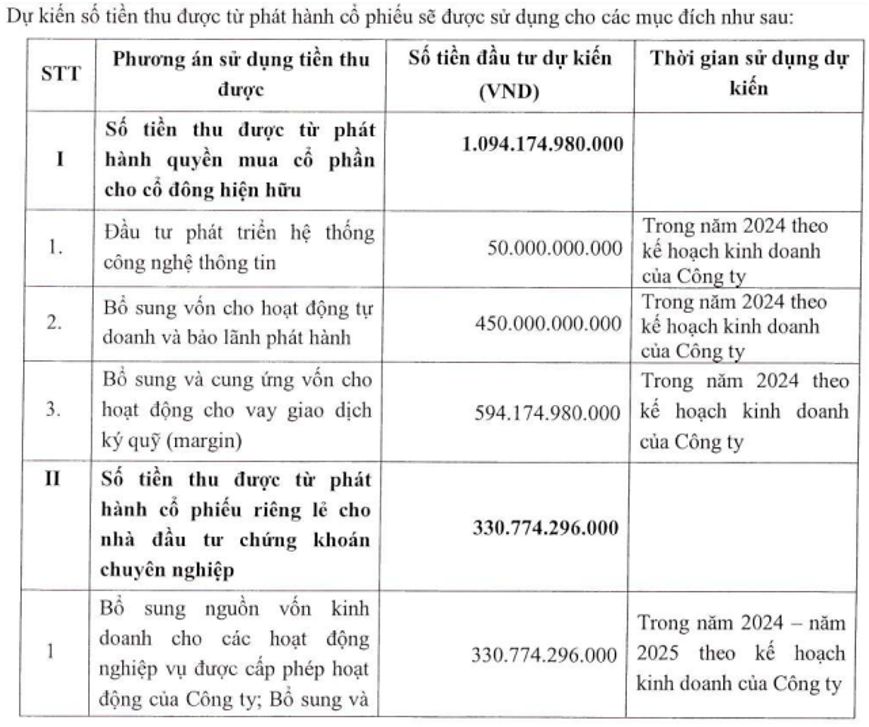

- Phát hành riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với 28,733,000 cổ phần với giá chưa xác định, nhưng không dưới giá trị sổ sách tại thời điểm phát hành. (Hình 8)

Như vậy sau phát hành công ty sẽ tăng thêm 138,150,498 cổ phiếu, tương ứng khoảng 31.56% tổng số cổ phiếu hiện tại. Và giả sử giá phát hành riêng lẻ sẽ ở mức thấp nhất tức tương đương giá trị sổ sách công ty thì sau phát hành công ty có thể thu về khoảng 1,425 tỷ đồng và dự kiến sẽ chi khoảng gần 1 tỷ đồng vào mảng cho vay của công ty. Cụ thể kế hoạch sử dụng vốn như hình 9 sau:

Ngoài ra trong năm 2024 công ty cũng sẽ tiến hành chia cổ tức bằng tiền cho cổ đông với tỉ lệ là 12%. Với thị giá trên thị trường của cp MBS hiện tại vào khoảng 30k/cp thì mức cổ tức tính trên thị giá của MBS cũng vào khoảng 4%, cũng là mức khá hấp dẫn khi gần bằng lãi suất gửi ngân hàng ( khoảng 5.2-5.4% ), chưa kể tới tiềm năng tăng trưởng mạnh mẽ của doanh nghiệp.

2. Kế hoạch kinh doanh 2024

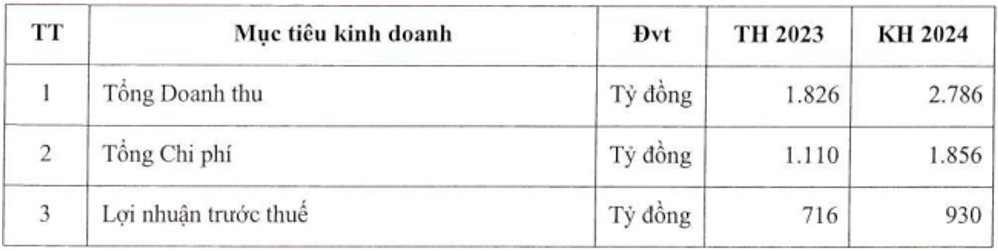

Ngoài kế hoạch tăng vốn thì kế hoạch kinh doanh 2024 của công ty cũng rất được quan tâm khi mà thị trường chung đang dần tốt lên. Với MBS công ty cũng đã lên kế hoạch rất tham vọng trong năm 2024. Cụ thể công ty đặt kế hoạch doanh thu đạt 2,786, tăng 52.6% so với 2023. Lợi nhuận trước thuế 930 tỷ đồng, tăng 30% so với kết quả 2023. Đáng chú ý nếu hoàn thành kết quả kinh doanh như kế hoạch đề ra thì đây sẽ là năm MBS đạt kết quả cao nhất trong lịch sử công ty. Cao hơn khá nhiều so với kết quả công ty đã đạt được trong giai đoạn thị trường uptrend 2021. (Hình 10)

Về tính khả thi trong việc hoàn thành kế hoạch của công ty chúng tôi cho rằng với kết quả đã công bố trong Q1-2024 thì cả năm MBS hoàn toàn có thể hoàn thành kế hoạch tham vọng trên. Thậm chí có thể vượt được kế hoạch này nếu vĩ mô không có gì thay đổi đột ngột (Ví dụ như ngân hàng tăng lãi suất, chính sách thay đổi mạnh theo hướng tiêu cực).

III. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy rõ bức tranh của công ty trong năm 2024. Động lực dẫn dắt cho tăng trưởng mạnh trong năm 2024 sẽ đến từ mảng cho vay. Đây là mảng đang cho thấy sự tăng trưởng rất lớn và kỳ vọng sẽ còn tiếp tục tăng trong các quý tới để giúp công ty vượt kế hoạch đầy tham vọng cho năm 2024. Chúng tôi đánh giá tích cực với cổ phiếu MBS cho các quý tới của năm 2024.

Về định giá, hiện giá cổ phiếu đang dao động trong vùng giá 29.x-30.x và đây là mức giá hợp lý cho định giá hiện tại của cổ phiếu. Tuy nhiên với tiềm năng tăng trưởng lớn trong 3 quý tới của năm 2024 thì chúng tôi cho rằng sớm hay muộn cổ phiếu cũng sẽ tăng lên vùng giá 4x trong năm 2024. (giá tính theo cổ phiếu trước các đợt phát hành tới trong năm 2024).

———-Team LTBNM tổng hợp và phân tích ————-

Nhập mã “LTBNM” để được giảm giá 10% khi mua acc tại wichart.vn. Áp dụng cùng với các chương trình khuyến mại khác nếu có.

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu