Như vậy SSI đã công bố KQKD Q4-2023 với kết quả vẫn tăng trưởng tốt so với cùng kỳ nhưng đã có phần chậm lại so với Q3-2023 vì chiến lược kinh doanh quá an toàn của mình. Vậy cụ thể SSI đã kinh doanh ra sao trong Q4-2023 và với chiến lược thận trọng đã thành thương hiệu thì trong thời gian tới SSI có những gì để kỳ vọng hay không?

I. Kết quả kinh doanh

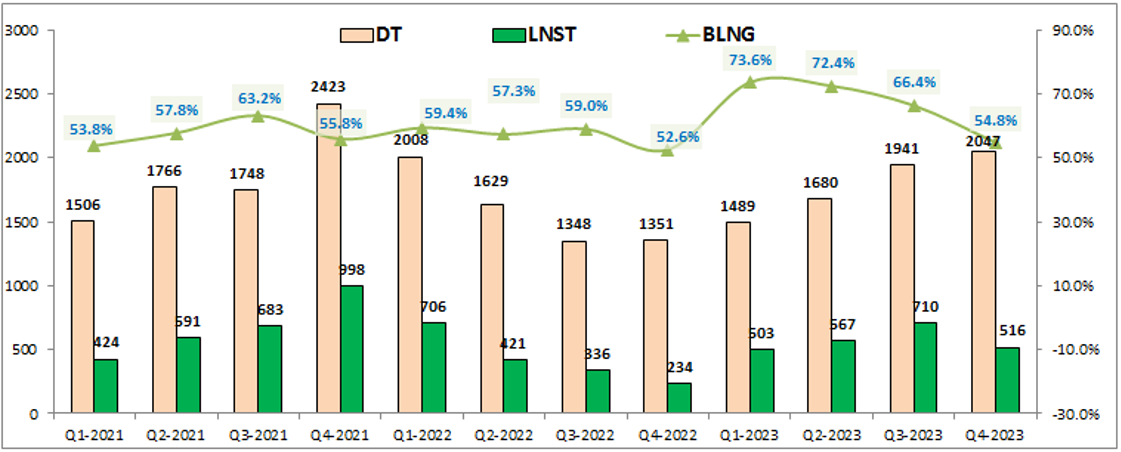

SSI đã công bố BCTC Q4 với doanh thu thuần đạt 2,047 tỷ đồng, tăng 47.5% yoy. Lợi nhuận sau thuế đạt 516 tỷ đồng, tăng 109% yoy. Do cùng kỳ nền kết quả kinh doanh của SSI thấp nên con số tăng trưởng là hết sức ấn tượng. Nhưng nếu so với các quý trước đó của năm 2023 thì tuy doanh thu vẫn duy trì đà tăng trưởng nhưng do giá vốn và các chi phí tăng khiến cho lợi nhuận sau thuế Q4-2023 ở mức thấp nhất trong 4 quý của năm 2023. (Hình 1)

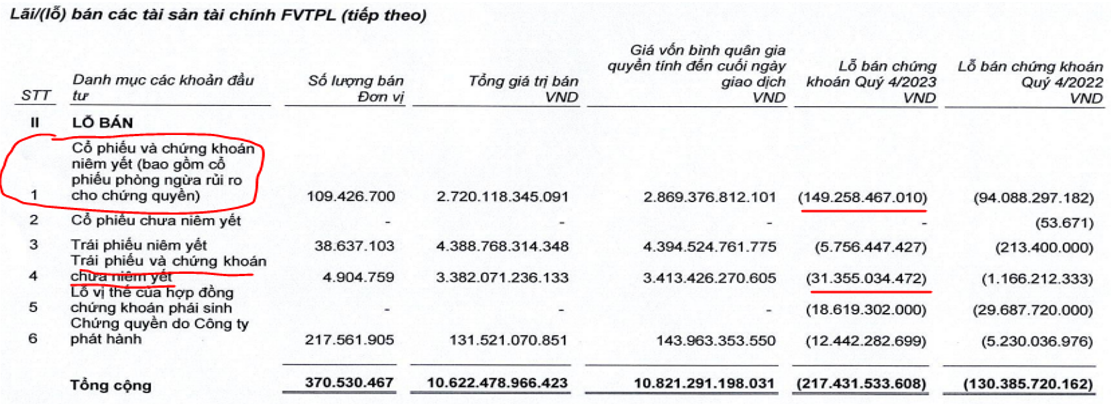

Nguyên nhân khiến cho giá vốn của SSI trong Q4 tăng lên là do giá vốn mảng tự doanh tăng lên khá nhiều. xem thuyết minh chi tiết thì có 2 phần khiến giá vốn tăng là do lỗ bán chứng khoán các cổ phiếu niêm yết và trái phiếu, cổ phiếu chưa niêm yết. (Hình 2)

Trong khi doanh thu 2 khoản này chỉ đạt tổng 158 tỷ đồng trong khi giá vốn là 182 tỷ đồng. Điều này cho thấy hoạt động tự doanh cổ phiếu của công ty không được tốt trong Q4.

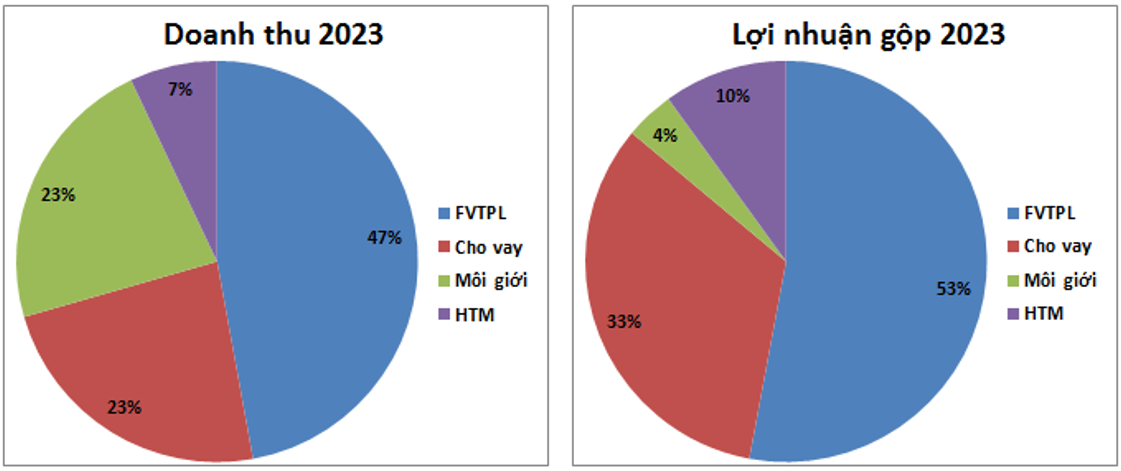

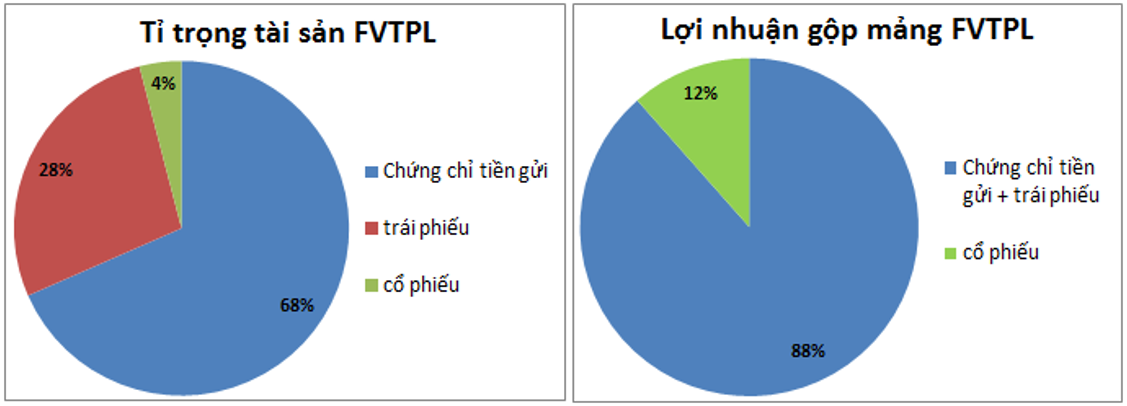

Về tỉ trọng đóng góp vào lợi nhuận gộp của công ty thì đóng góp lớn nhất vẫn là mảng FVTPL (tự doanh) và cho vay với lần lượt tỉ trọng là 53% và 33%. Trong đó mảng tự doanh thì lợi nhuận được đóng góp chủ yếu từ lãi khoản chứng chỉ tiền gửi và lãi từ trái phiếu (đây là 2 khoản chiếm tỉ trọng rất lớn trong tài sản mảng tự doanh). (Hình 3)

2 mảng còn lại là môi giới và HTM có đóng góp không nhiều vào lợi nhuận gộp của công ty với chỉ 4% và 10% tỉ trọng. Cụ thể hơn về từng mảng chúng tôi sẽ bóc tách và phân tích trong phần dưới đây.

II. Phân tích các mảng kinh doanh

1. Mảng tự doanh

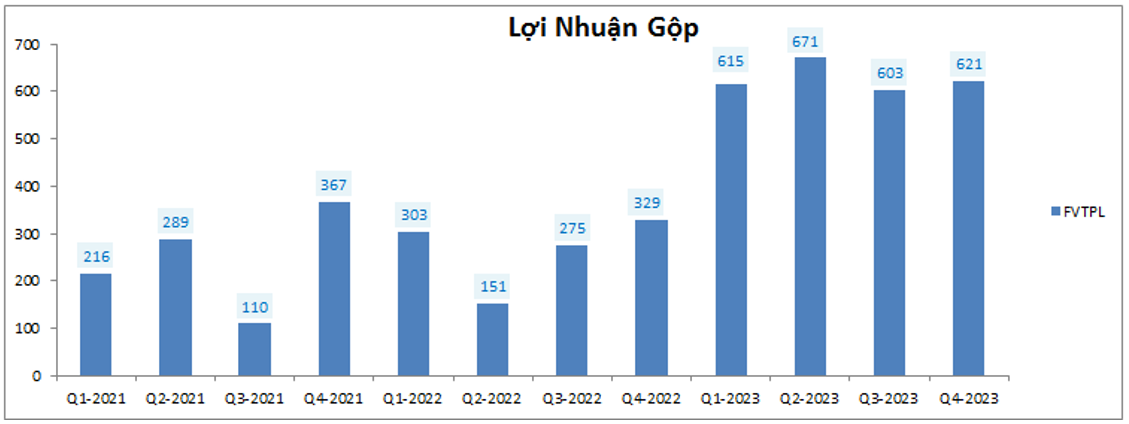

Đây là mảng đóng góp lớn nhất về cả doanh thu và lợi nhuận cho công ty với tỉ trọng lên tới 53% về lợi nhuận gộp. Trong 4 quý gần đây mảng tự doanh đều duy trì kết quả kinh doanh rất ấn tượng với lợi nhuận gộp đều ở mức trên 600 tỷ đồng, cao hơn 2 lần so với nền lợi nhuận các quý trước đó. (Hình 4)

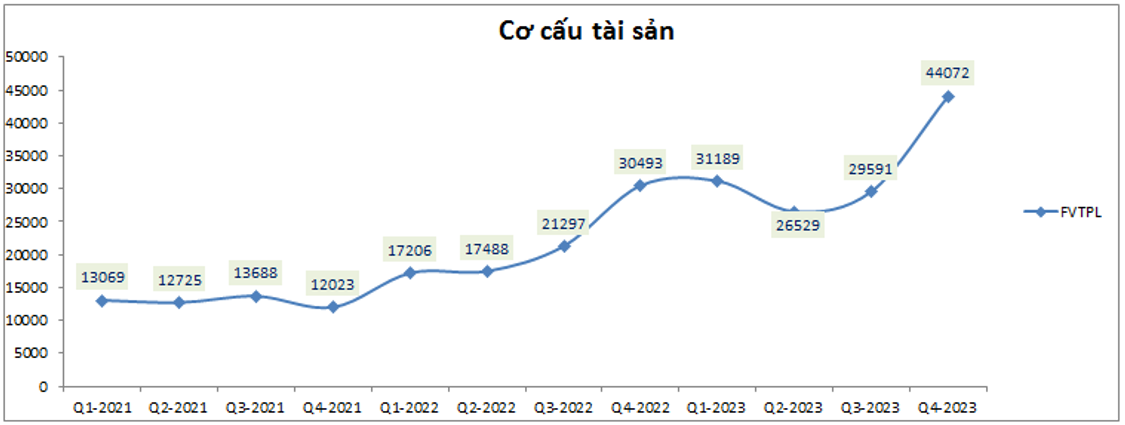

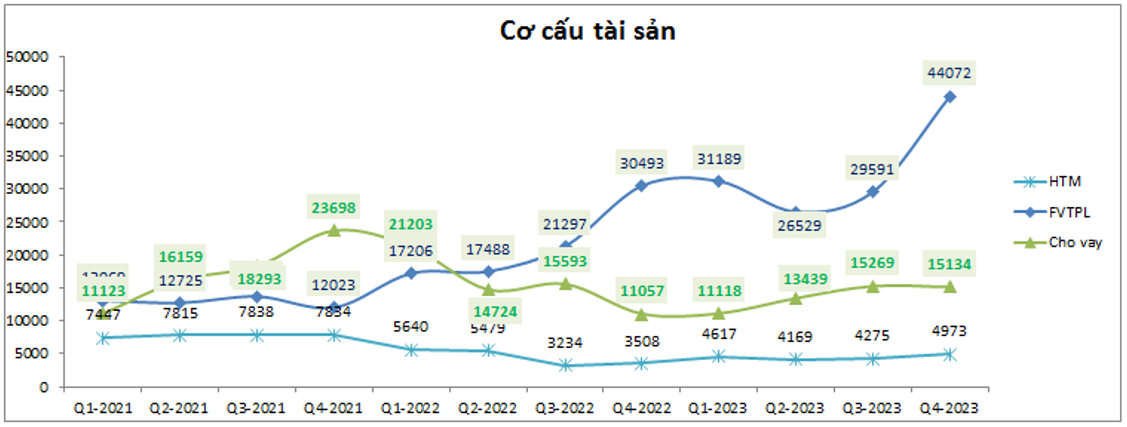

Nguyên nhân giúp cho mảng kinh doanh của tự doanh tăng trưởng mạnh trong năm 2023 là do SSI đã đẩy mạnh tài sản của mình vào mảng tự doanh và kinh doanh chính là trái phiếu và chứng chỉ tiền gửi. Đây là 2 mảng mang lại lợi nhuận chắc chắn và ổn định cho công ty. Nhìn cơ cấu tài sản trong hình dưới chúng ta thấy tại Q4-2023 tài sản tự doanh của SSI lại tăng mạnh lên mốc mới là 44,072 tỷ đồng, tăng đến hơn 14,481 tỷ đồng so với quý gần nhất là Q3-2023. Với việc tài sản mảng tự doanh tiếp tục được đẩy mạnh thêm tại Q4-2023 thì sang Q1-2024 gần như mảng tự doanh sẽ chắc chắn tăng trưởng 40-50% so với nền 2023. (Hình 5)

Bóc tách chi tiết tài sản và lợi nhuận gộp của mảng tự doanh chúng ta sẽ thấy rõ hơn về tỉ lệ đóng góp của từng mảng như trái phiếu, chứng chỉ tiền gửi và cổ phiếu. Về tỉ trọng tài sản thì chứng chỉ tiền gửi chiếm tới 68% tài sản mảng tự doanh, tiếp theo là trái phiếu với 28% và cổ phiếu chỉ chiếm khoảng 4%. Còn về lợi nhuận gộp thì 2 mảng trái phiếu và chứng chỉ tiền gửi đóng góp tới 88% lợi nhuận gộp còn cổ phiếu chỉ đóng góp 12%. Cụ thể như hình 6 dưới đây:

Như vậy với tỉ trọng trên chúng ta thấy khá rõ chiến lược kinh doanh của SSI là khá thận trọng khi đặt phần lớn tài sản của mình vào các kênh ít rủi ro và có lợi nhuận ổn định như trái phiếu và chứng chỉ tiền gửi. Tuy nhiên với chiến lược an toàn quá thì với thị trường phục hồi lại đánh mất khá nhiều cơ hội về tăng trưởng nhanh và mạnh như một số công ty chứng khoán nhỏ khác như BSI, MBS,…

Tổng kết lại chúng tôi cho rằng mảng tự doanh trong năm 2024 tới sẽ tăng trưởng tốt với mức tăng trưởng khoảng 40-50% so với cùng kỳ nhờ việc công ty đẩy mạnh tài sản vào mảng này mua trái phiếu và chứng chỉ tiền gửi.

2. Mảng cho vay

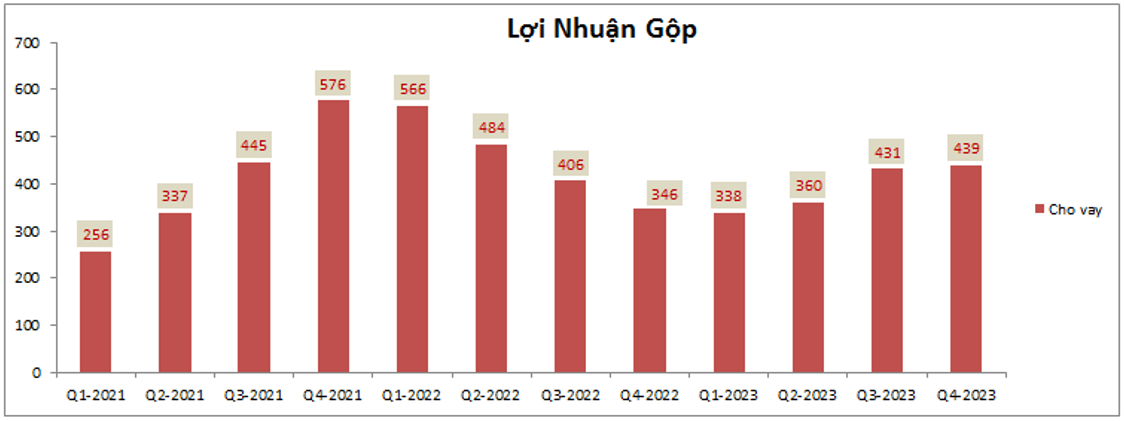

Mảng cho vay của SSI cũng cho thấy sự hồi phục khá tốt trong 2 quý gần đây với lợi nhuận Q4-2023 đạt 439 tỷ đồng, tăng 26.9% yoy và cũng ghi nhận là quý tăng thứ 3 liên tiếp từ đáy vào Q1-2023. Tuy nhiên nếu nhìn rộng ra toàn ngành và so sánh về mức tăng trưởng thì kết quả kinh doanh mảng cho vay của SSI là khá khiêm tốn. Nhiều công ty trong ngành đã có lợi nhuận gộp mảng cho vay về vùng đỉnh cuối năm 2021, thậm chí nhiều công ty đã vượt đỉnh về kết quả kinh doanh nhưng với SSI thì lợi nhuận quý 4-2023 vẫn còn cách khá xa vùng đỉnh. Cụ thể lợi nhuận gộp Q4-2023 vẫn còn kém lợi nhuận gộp tại Q4-2021 khoảng 137 tỷ đồng. (Hình 7)

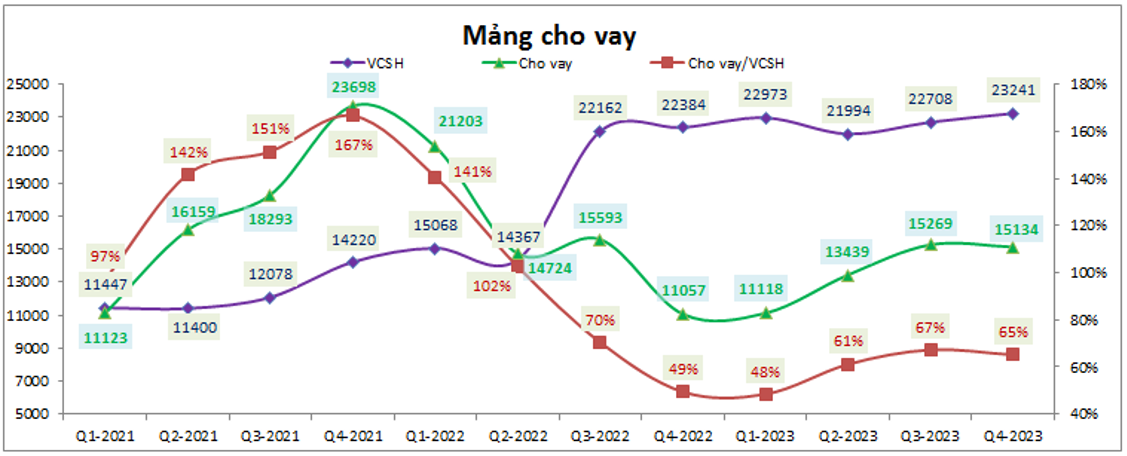

Nguyên nhân là vì tài sản cho vay của SSI không tăng nhiều so với vùng đáy cuối 2022 đầu 2023 do chính sách cho vay margin khá thận trọng cũng như quản lý chặt chẽ list cho vay nên tài sản cho vay của SSI tăng không nhiều trong 3 quý cuối năm 2023. Đây là 3 quý khá tích cực trong thị trường hồi phục và nhu cầu vay margin của nhà đầu tư là khá cao. (Hình 8)

Chúng tôi cho rằng với chiến lược kinh doanh cẩn trọng trong suốt lịch sử công ty thì cũng khó đòi hỏi hay kỳ vọng mảng cho vay sẽ tăng trưởng đột biến trong các quý tới và với việc tài sản cho vay tại Q4-2023 gần tương đương Q3 thì khả năng cao kết quả kinh doanh mảng cho vay trong Q1 -2024 sẽ tương đương Q4 vừa ra.

3. Mảng môi giới và HTM

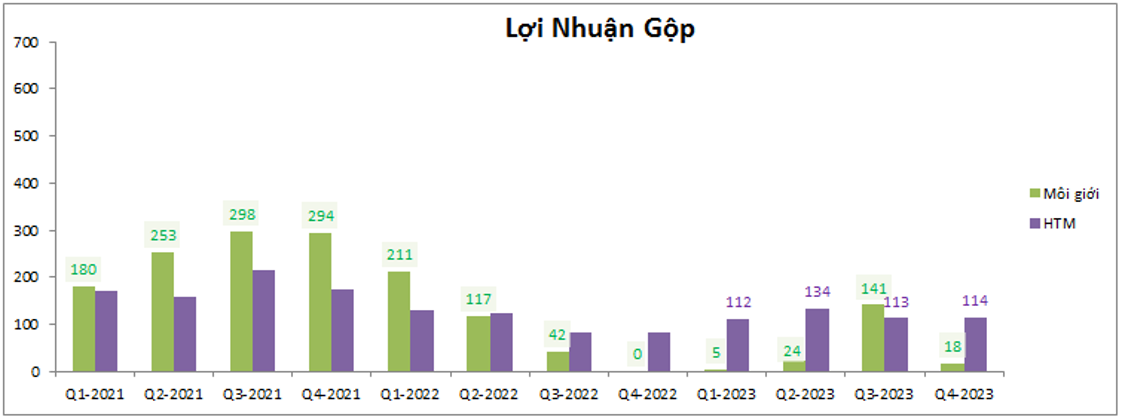

Đây là 2 mảng cũng không có nhiều điều để phân tích và đóng góp vào lợi nhuận của công ty cũng là không nhiều. Mảng môi giới của SSI cũng tương tự các công ty chứng khoán khác trong ngành đó là có xu hướng giảm hoặc đi ngang chứ không tăng trưởng được do cạnh tranh trên thị trường khá gay gắt để duy trì thị phần. (Hình 9)

Còn mảng HTM của SSI đang duy trì doanh thu và lợi nhuận ổn định trong cả năm 2023 do tài sản mảng này không có nhiều biến động trong năm vừa qua. Trong Q4 tài sản mảng HTM tăng thêm khoảng 700 tỷ so với Q3 gần nhất và toàn bộ đều là chứng chỉ tiền gửi dưới 1 năm. Với tài sản tăng nhưng lãi suất lại đang xu hướng giảm thì khả năng cao lợi nhuận mảng HTM cũng không có nhiều biến động như 4 quý gần nhất và có thể duy trì lợi nhuận khoảng 115 tỷ đồng. (Hình 10)

III. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy bài toán tăng trưởng của SSI trong các quý tới sẽ gần như phụ thuộc vào mảng tự doanh và một chút là mảng cho vay nhưng với chiến lược kinh doanh có phần cẩn trọng quá trong giai đoạn thị trường chung đang phục hồi thì sự tăng trưởng của SSI sẽ là không cao và theo chúng tôi trong năm 2024 SSI có thể sẽ duy trì mức tăng trưởng khoảng 20-30% so với 2023 và cổ phiếu này sẽ được kỳ vọng chính từ sự đi lên của thị trường chung và phần nào là câu chuyện hệ thống KRX đi vào vận hành sẽ giúp thanh khoản tăng lên qua đó các công ty chứng khoán có thị phần lớn như SSI sẽ hưởng lợi phần nào. Tuy nhiên đó chỉ là câu chuyện thêm nếm giúp giá cổ phiếu biến động ngắn hạn còn dài hạn SSI sẽ khó bứt phá mạnh được mà phù hợp các nhà đầu tư ăn chắc mặc bền hơn.

Hiện SSI đang giao dịch vùng giá 34.x tương đương mức P/B khoảng 2.3 lần. Đây là mức chưa phải là cao trong lịch sử của cổ phiếu nên SSI vẫn có thể tăng giá được trong thời gian tới nếu các thông tin về krx ra hay thị trường chung tốt dần lên. Tuy nhiên mức độ tăng giá theo chúng tôi cũng khó mà mạnh mẽ được vì động lực tăng trưởng là không lớn và định giá này cũng là phù hợp ở hiện tại với SSI. Định giá cụ thể chúng tôi sẽ update tới khách hàng và quý nhà đầu tư trong quá trình đầu tư trực tiếp.

———-Team LTBNM tổng hợp và phân tích ————-

– Link room telegram miễn phí: https://t.me/cknuocmam

– Link room zalo miễn phí: https://zalo.me/g/xtdspd746

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu