STB vừa công bố kết quả kinh doanh quý 4-2022 và chúng tôi sẽ tiếp tục cập nhật các vấn đề nổi bật của báo cáo tài chính này cũng như cập nhật tiếp tiềm năng của ngân hàng đã được phân tích rất chi tiết trong bài viết phân tích bctc quý 3-2022. Quý nhà đầu tư có thể đọc tại link sau:

https://langtubuonnuocmam.com/stb-vamc-va-cau-chuyen-tai-cau-truc/

Bài viết này chúng tôi sẽ update các điểm quan trọng nhất về STB mà quý nhà đầu tư cần chú ý cũng như định giá cho cổ phiếu trong năm 2023.

I. Kết quả kinh doanh

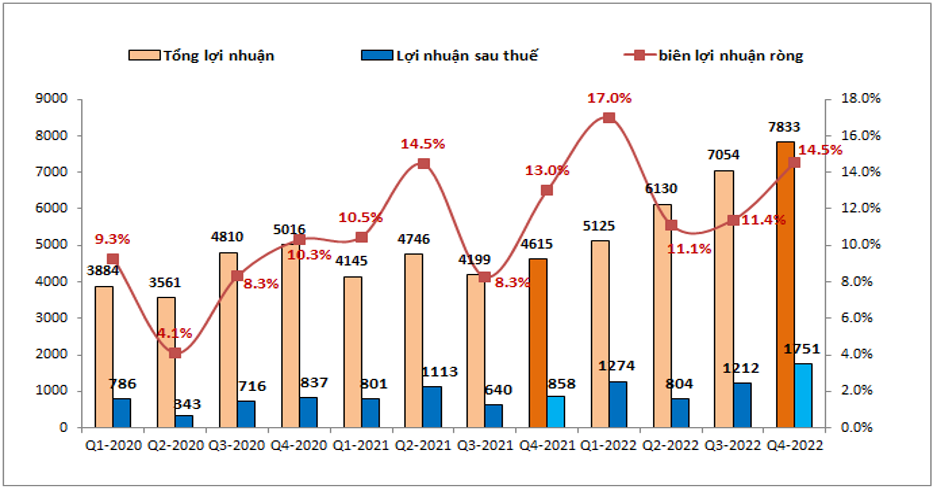

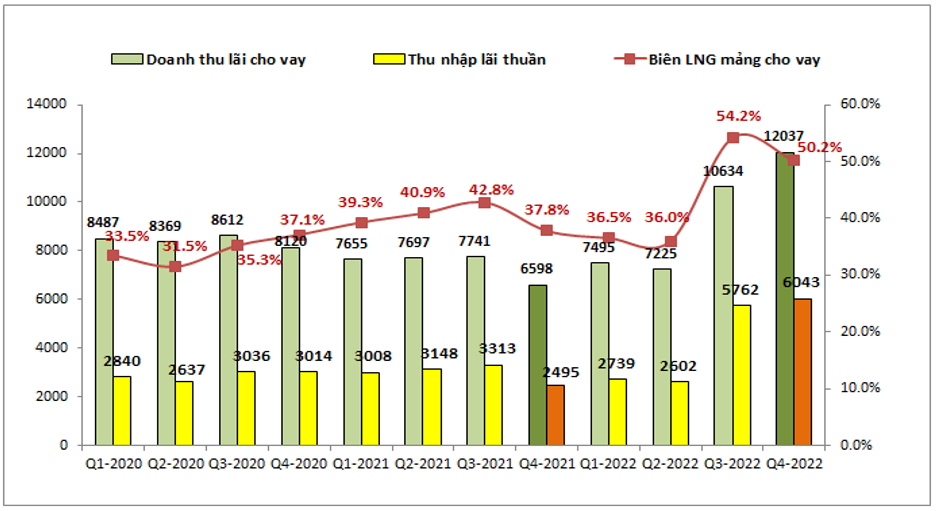

Đầu tiên về kết quả kinh doanh trong quý cuối cùng của năm 2022, STB ghi nhận thu nhập lãi từ mảng chính cho vay là 12,037 tỷ đồng, tăng đến 82.4% yoy, thu nhập lãi thuần cũng đạt 6,043 tỷ đồng, tăng 142% yoy. Tổng lợi nhuận tất cả các mảng trong quý 4 đạt 7,833 tỷ đồng, tăng 69.7% yoy. Ngoài ra nhờ đóng góp từ các mảng khác như dịch vụ và các hoạt động khác đã giúp ngân hàng ghi nhận lợi nhuận sau thuế đạt 1,751 tỷ đồng, tăng 104% yoy. (Hình 1)

Nhìn lại các quý gần đây chúng ta có thể thấy được kết quả kinh doanh của STB đang có xu hướng tăng lên rất tốt về cả tổng lợi nhuận trước chi phí hoạt động và trích lập cũng như lợi nhuận sau thuế của ngân hàng. Nguyên nhân giúp kết quả kinh doanh của STB tốt lên là nhờ mảng cho vay vẫn liên tục tăng trưởng trong các quý gần đây dù bị hạn chế tăng trưởng từ hạn chế room tín dụng nhưng nhờ việc huy động tiền gửi sớm trong khi lãi suất cho vay đầu ra liên tục tăng đã giúp STB hưởng lợi trong ngắn hạn, đặc biệt trong 2 quý gần đây với điểm nhấn là biên lợi nhuận gộp mảng cho vay tăng vọt (Cụ thể chúng tôi sẽ phân tích phần dưới). Trong năm 2022 dù STB đã đẩy mạnh trích lập dự phòng để xử lý nợ xấu hay trái phiếu VAMC nhưng vẫn đảm bảo lợi nhuận của ngân hàng tăng trưởng tốt.

Câu hỏi được đặt ra là các quý tới trong năm 2023 liệu STB còn duy trì được sự tích cực trong hoạt động cho vay cũng như lợi nhuận tiếp tục tăng trưởng không khi mà nền kết quả kinh doanh 2022 là khá cao? Câu trả lời là có, thậm chí là có thể tăng trưởng mạnh từ quý 3-2023. Cụ thể hơn cho nhận định vừa rồi chúng tôi sẽ bóc tách từng mảng của ngân hàng để lý giải cho câu trả lời trên.

II. Bóc tách các mảng và động lực tăng trưởng mạnh của ngân hàng

1. Mảng cho vay

Đây là mảng đóng góp chính cho tăng trưởng doanh thu và lợi nhuận của ngân hàng trong năm 2022. Mảng cho vay chiếm 77.4% lợi nhuận của STB trong quý 4-2022. Cụ thể trong quý 4 mảng cho vay ghi nhận doanh thu từ cho vay ( thu nhập lãi ) đạt mức 12,037 tỷ đồng, tăng 82.4% yoy, thu nhập lãi thuần đạt 6,043 tỷ đồng, tăng đến 145.2% yoy. Biên lợi nhuận gộp cũng tăng mạnh lên mức 50.2% so với mức nền 35-40% tại các quý trước. Đây là mức tăng rất mạnh nếu chúng ta nhìn vào con số tăng trưởng tín dụng của STB chỉ ở mức 13% trong năm 2022. (Hình 2)

Nguyên nhân chúng ta có thể lý giải như sau:

- Thứ nhất tăng trưởng tín dụng là tính tăng trưởng trên tổng tiền cho vay khách hàng còn doanh thu hay gọi là thu nhập lãi sẽ tính trên lãi thu về từ cho vay và thường con số tăng trưởng sẽ cao hơn.

- Thứ hai đó là trong năm 2022 STB đã tiến hành huy động tiền gửi từ rất sớm và đây là lợi thế khi lãi suất huy động lúc đó chưa tăng nhiều trong khi tới quý 3-2022 lãi suất mới tăng nóng trong khi đầu ra ngân hàng vẫn tăng lãi suất theo điều hành từ nhà nước và điều này giúp cho biên lợi nhuận của ngân hàng tăng mạnh và giúp lợi nhuận tăng cao hơn.

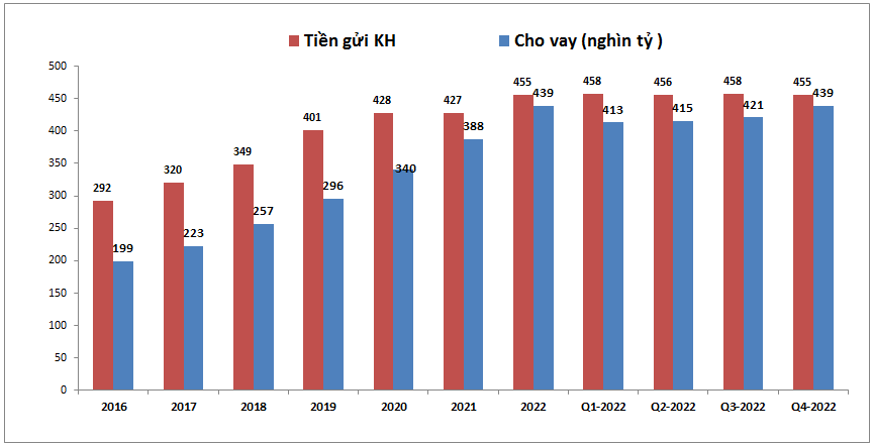

- Thứ ba đó là trong các bài phân tích về ngân hàng trong quý 3-2022 chúng tôi nói rất nhiều lần về tình trạng đa phần các ngân hàng tại quý 3-2022 tổng tiền cho vay đang cao hơn so với tiền gửi khách hàng. Điều này sẽ khiến các ngân hàng phải đẩy mạnh huy động, tăng lãi suất làm tăng chi phí đầu vào để có tiền cho vay trong năm 2023 nhưng STB lại là một trong số ít các ngân hàng vẫn duy trì được tỉ trọng tổng tiền cho vay nhỏ hơn so với tiền gửi khách hàng. Điều này giúp ngân hàng không phải tham gia quá nhiều vào cuộc đua tăng lãi suất của các nhà băng mà vẫn đảm bảo đủ tiền cho vay trong năm 2023 tới. Điều này giúp ngân hàng rất nhiều trong việc tối ưu hóa lợi nhuận cho vay. (Hình 3)

Trong năm 2023 tới chúng tôi cho rằng nhà nước sẽ tiếp tục duy trì room tín dụng trong khoảng 14-16% và với STB mức tăng trưởng tín dụng cho phép cũng sẽ ở mức quanh 14%, điều đó sẽ tiếp tục thúc đẩy tăng trưởng cho STB trong thị trường khá khát vốn và nhất là STB đang có lợi thế với nguồn vốn đầu vào lãi suất tốt hơn so với cho vay đầu ra. Trong năm 2023 lãi suất cho vay đầu ra sẽ được kiểm soát và hạn chế tăng thêm nhưng vẫn duy trì ở mức cao là đủ để STB tiếp tục mức tăng trưởng của mình. Chúng tôi cho rằng mảng cho vay sẽ tiếp tục tăng trưởng khoảng 30-50% so với 2022 về thu nhập lãi thuần.

2. Các mảng khác

Các mảng khác của STB đóng góp 22.6% vào lợi nhuận của ngân hàng và nếu so với các ngân hàng khác trong ngành thì đây là con số lớn hơn so với trung bình ngành với khoảng 15-20% tỉ trọng. Đóng góp chính trong các mảng này là mảng dịch vụ, kinh doanh ngoại hối và các mảng khác.

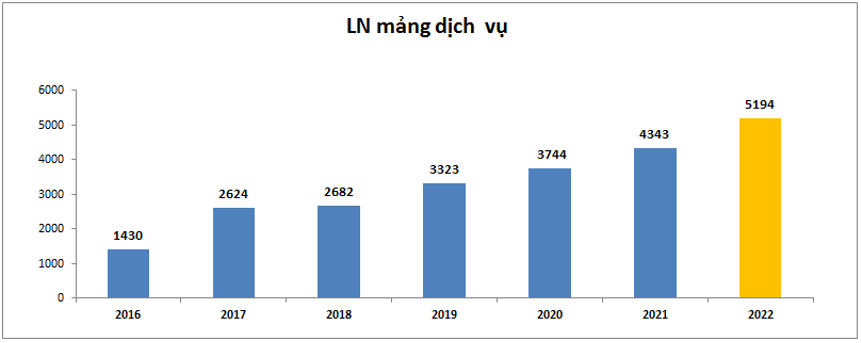

- Trong quý 4 mảng dịch vụ đóng góp 886 tỷ đồng, thấp hơn nhiều so với cùng kỳ (tương đương 44.8% cùng kỳ). Tuy nhiên lũy kế cả năm 2022 mảng dịch vụ ghi nhận 5,194 tỷ đồng, cao hơn 19.6% so với năm 2021 và cũng là năm thứ 7 liên tiếp tăng trưởng của mảng dịch vụ. (Hình 4)

Đóng góp chính cho hoạt động dịch vụ vẫn là mảng bảo hiểm và dịch vụ ủy thác & đại lý. Đây là các mảng tương đối ổn định và tăng trưởng kèm theo dịch vụ cho vay của ngân hàng. Trong năm 2023 chúng tôi cho rằng ngành dịch vụ vẫn sẽ tiếp tục duy trì được sự tăng trưởng so với 2022 và lợi nhuận có thể đạt mức khoảng 5,500 tỷ đồng

- Mảng kinh doanh ngoại hối trong năm 2022 được hưởng lợi khi nhu cầu về ngoại tệ tăng cao do tỉ giá căng cứng và trong năm 2023 sẽ hạ nhiệt dần. Điều này có thể sẽ khiến mảng kinh doanh ngoại tệ của ngân hàng chậm lại, nhưng do tỉ trọng không đáng kể nên sẽ không ảnh hưởng nhiều tới kết quả kinh doanh của ngân hàng.

3. Trái phiếu VAMC và trích lập dự phòng rủi do

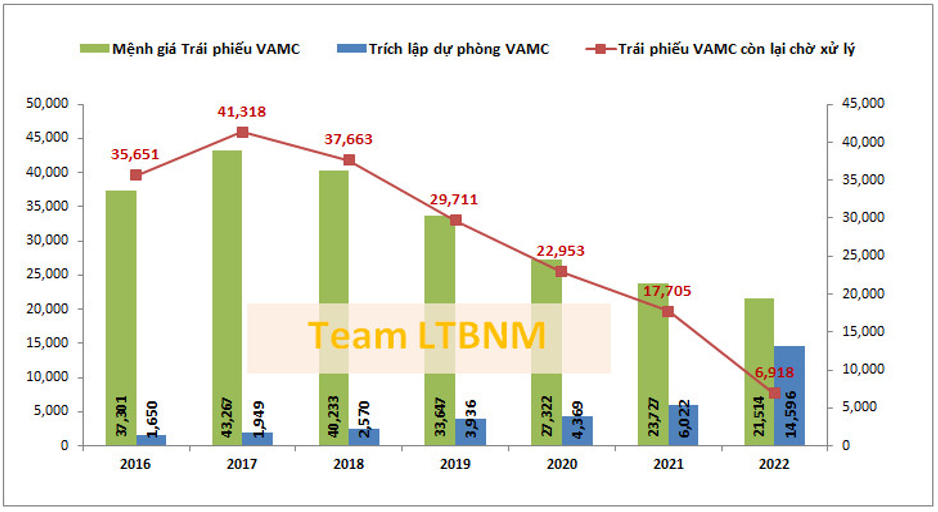

Đây có lẽ là phần đáng chú ý nhất của STB so với các ngân hàng khác trong năm 2023 tới. STB là một trong số ít các ngân hàng hiện tại vẫn đang phải xử lý nốt trái phiếu VAMC và như chúng ta nếu đầu tư lâu về ngân hàng đã biết nhiều ví dụ trước đây khi xử lý xong trái phiếu VAMC sẽ giúp ngân hàng ghi nhận thêm một khoản lãi khá lớn khi không phải tiếp tục chi một khoản hàng quý ra để trích lập nữa. Cụ thể như hình 5 dưới đây:

Cụ thể trong năm 2022 STB còn khoảng 21,514 tỷ đồng trái phiếu VAMC và đã tiến hành trích lập được 14,596 tỷ đồng tức chỉ còn 6,918 tỷ đồng cần trích lập trong năm 2023 tới. Trong 2 quý gần nhất là quý 3 và quý 4 năm 2022 STB đã tiến hành trích lập mỗi quý khoảng hơn 3 nghìn tỷ đồng và nếu trong năm 2023 ngân hàng tiếp tục duy trì tốc độ này thì chỉ trong 2 quý đầu năm sẽ trích lập xong cho khoản trái phiếu VAMC này và từ quý 3 sẽ không còn phải trích lập nữa. Điều này tương đương mỗi quý ngân hàng có thể dư thêm ra đâu đó khoảng 3 nghìn tỷ đồng vào lợi nhuận và đây sẽ là con số rất lớn giúp lợi nhuận công ty tăng trưởng mạnh (quý 4-2022 lợi nhuận một quý của STB cao nhất là 1,899 tỷ đồng trước thuế). (Hình 6)

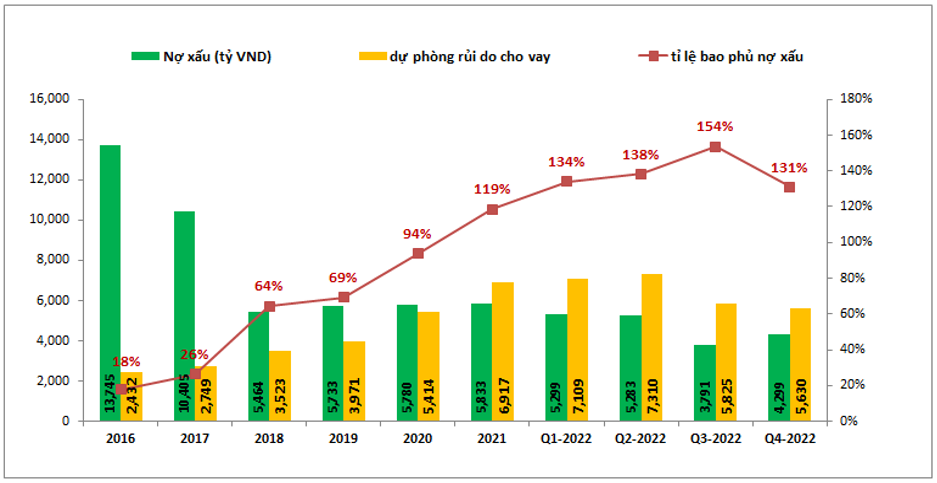

Để bù lại cho việc trích lập lớn cho VAMC trong các quý gần đây mà vẫn đảm bảo lợi nhuận của ngân hàng tăng trưởng thì STB đã tiến hành giảm trích lập rủi do cho vay do tỉ lệ bao phủ nợ xấu đã ở mức cao ( quý 4-2022 tỉ lệ bao phủ nợ xấu là 131%, giảm hơn so với quý 3-2022 với 154% ). Cụ thể dự phòng rủi do cho vay của STB đã giảm trong 2 quý gần nhất từ hơn 7,310 tỷ đồng xuống 5,630 tỷ đồng.

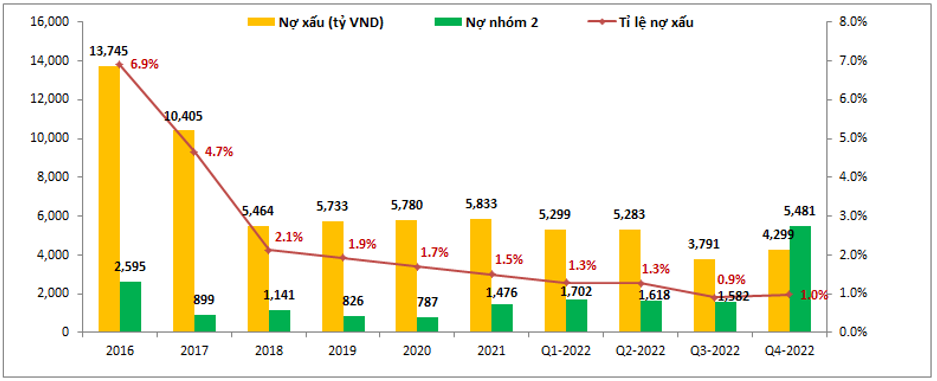

Về nợ xấu, tại quý 4 nợ xấu của STB là 4,299 tỷ đồng, tỉ lệ nợ xấu đạt 1%, đây là mức trung bình của ngành và cũng khá an toàn trong hệ thống. Tuy nhiên điều đáng chú ý với STB là trong quý 4 khoản nợ nhóm 2 tăng khá mạnh từ 1,582 tỷ đồng tại quý 3 lên 5,481 tỷ đồng. Điều này có thể sẽ khiến nợ xấu và tỉ lệ nợ xấu trong năm 2023 của STB tăng lên mức 1.3-1.5%. Tuy nhiên mức này cũng chưa phải mức quá cao và với việc tỉ lệ bao phủ nợ xấu vẫn ở mức cao thì chúng tôi cho rằng STB sẽ không tăng đáng kể mức trích lập nữa mà tập trung xử lý nốt trái phiếu VAMC trong 6 tháng đầu năm.(Hình 7)

III. Tổng kết và định giá

Như vậy tổng kết lại chúng ta có thể thấy về trích lập trong 6 tháng đầu năm STB sẽ vẫn duy trì mức trích lập cao để xử lý nốt trái phiếu VAMC và tăng trưởng của ngân hàng sẽ phụ thuộc chính vào tăng trưởng tín dụng cho vay. Như vậy lợi nhuận trong 2 quý đầu năm 2023 của STB sẽ duy trì tăng trưởng quanh mức 20-30% so với cùng kỳ và kỳ vọng lớn sẽ tới từ quý 3-2023 khi mà trái phiếu VAMC được xử lý xong. Khi đó một phần ngân hàng sẽ trích lập thêm cho nợ xấu tăng lên và phần lớn sẽ giúp lợi nhuận của ngân hàng tăng mạnh sau quý 3. Chúng tôi cho rằng cả năm 2023 STB có thể tăng trưởng trên mức 50-100% (LNST khoảng 7,500-9,000 tỷ đồng) so với những gì 2022 đạt được và đây là con số rất ấn tượng trong bối cảnh thị trường còn nhiều khó khăn. Vì vậy STB là cổ phiếu đáng để quan tâm và cho vào danh mục đầu tư năm 2023.

Về định giá hiện tại cho năm 2023 chúng tôi cũng không có nhiều thay đổi so với các bài viết trước và mức giá phù hợp cho STB đến cuối 2023 là khoảng 35-40k/cp

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-