Như vậy VND đã công bố bctc Q3 với kết quả kinh doanh tăng trưởng ấn tượng giống nhiều công ty chứng khoán khác. Vậy với thị trường biến động như hiện tại thì cơ hội phục hồi của VND có là cao cũng như điều cần chú ý khi đầu tư vào VND sẽ là gì trong thời gian tới.

I. Những điểm đáng chú ý trên BCTC Q3

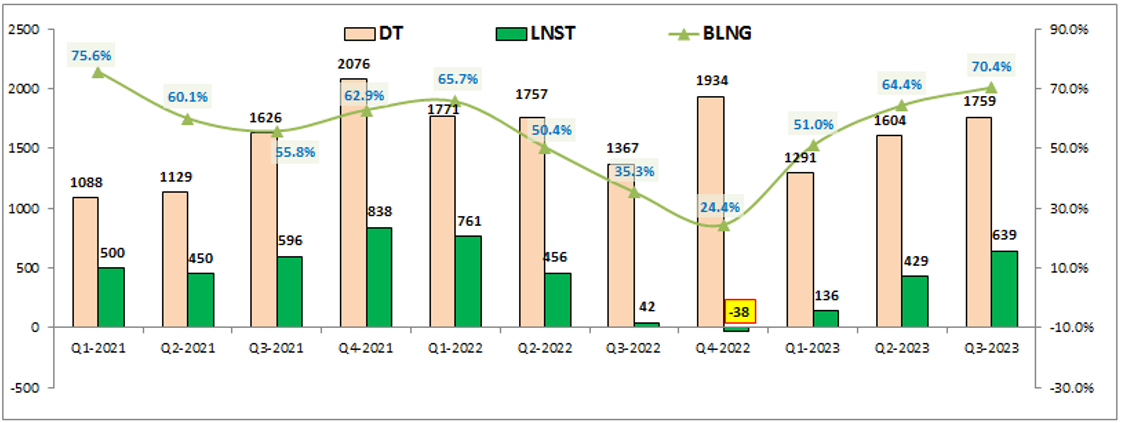

Kết thúc Q3-2023 VND đã ghi nhận doanh thu thuần đạt 1,759 tỷ đồng, tăng 28.7% yoy. Đáng chú ý là lợi nhuận sau thuế của VND đã tăng mạnh 15 lần so với cùng kỳ khi ghi nhận 639 tỷ đồng, trong khi cùng kỳ chỉ là 42 tỷ đồng. Con số lợi nhuận của VND trong Q3 chỉ còn kém 2 quý đỉnh điểm nhất là Q4-2021 và Q1-2022. Điều này cho thấy sự phục hồi của VND sau năm 2022 là khá ấn tượng. Ngoài ra biên lợi nhuận gộp của công ty cũng phục hồi rất nhanh từ vùng đáy 24.4% tại Q4-2022 lên 70.4% trong Q3-2023. Mức biên lợi nhuận gộp này thậm chí còn cao hơn so với vùng đỉnh lợi nhuận của công ty. (Hình 1)

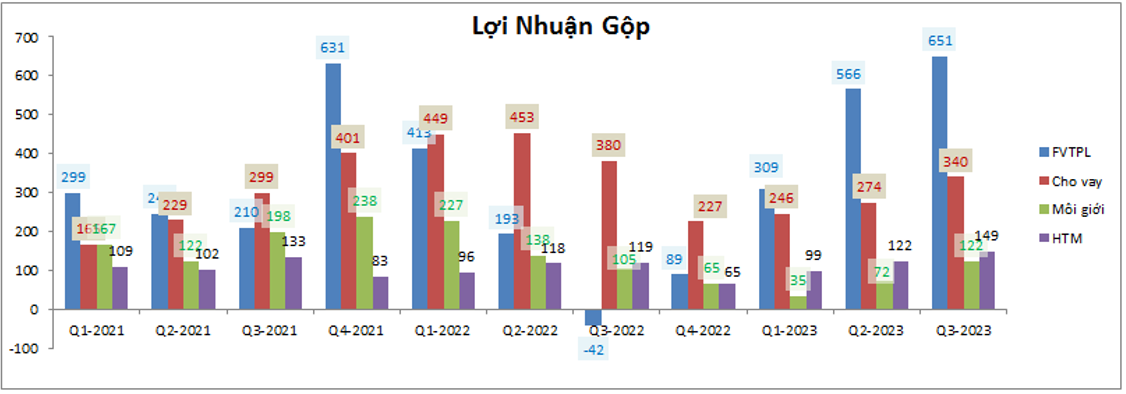

Bóc tách lợi nhuận của công ty theo từng mảng chúng ta sẽ thấy khá rõ về tỉ trọng đóng góp cũng như mức độ phục hồi của từng mảng trong 3 quý đầu năm nay. Cụ thể như hình 2 dưới:

Đầu tiên về tỉ trọng có thể thấy đóng góp lớn nhất vào lợi nhuận gộp chính là mảng FVTPL (tự doanh) với khoảng 52.6%, tiếp theo là mảng cho vay với 27.5% và còn lại là 2 mảng môi giới với HTM với lần lượt tỉ trọng là 9.9% và 12%. Như vậy có thể thấy mảng tự doanh và cho vay chính là 2 mảng ảnh hưởng lớn nhất tới kết quả kinh doanh của công ty.

Tiếp theo là nhìn theo hướng tốc độ phục hồi trong 3 quý gần đây sau khi KQKD tạo đáy vào Q4-2022 thì chúng ta dễ dàng nhận thấy mảng FVTPL là mảng phục hồi với tốc độ nhanh nhất, tiếp phía sau là mảng môi giới rồi đến cho vay và HTM.

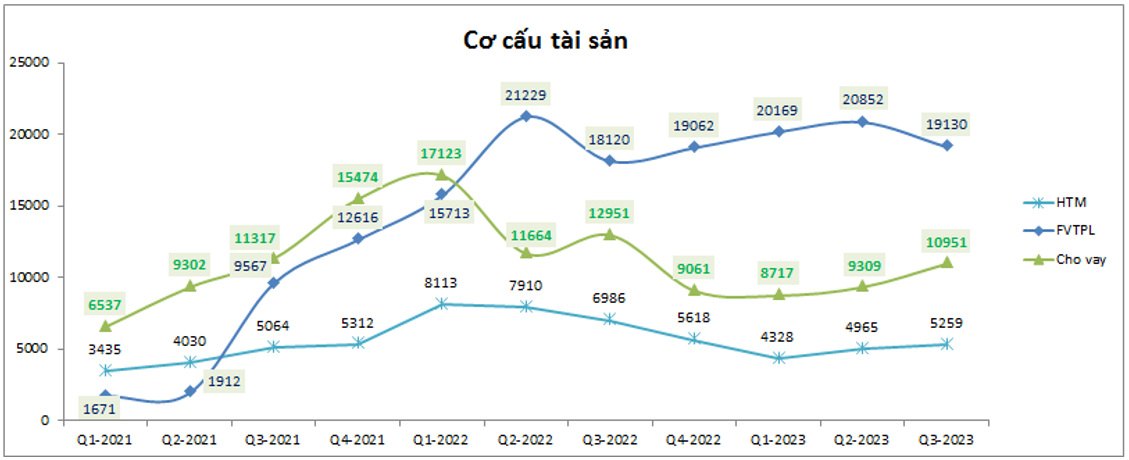

Về phân bổ tài sản của công ty trên báo cáo tài chính – điều quyết định tính ưu tiên của công ty dành cho mảng nào, chúng ta có thể thấy VND tập trung tài sản chính của mình tại 3 mảng là FVTPL, mảng cho vay và HTM. Trong đó mảng FVTPL là mảng chiếm tỉ trọng lớn nhất với con số là 19,130 tỷ đồng tại Q3, tiếp theo là mảng cho vay với 10,951 tỷ đồng và mảng HTM với 5,259 tỷ đồng. Mảng HTM và Cho vay đều đang có xu hướng tăng lên trong các quý gần đây còn mảng FVTPL bị giảm chút sau Q3. (Hình 3)

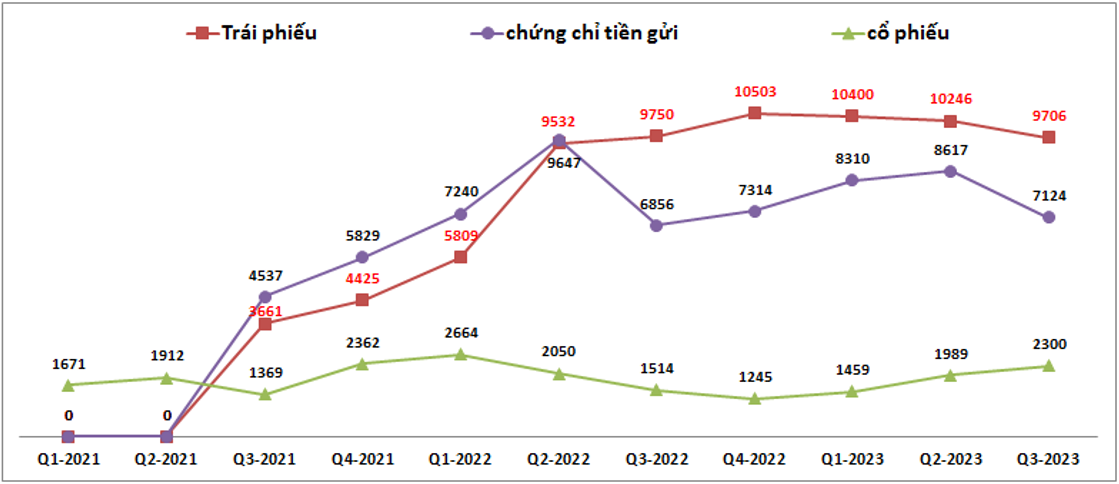

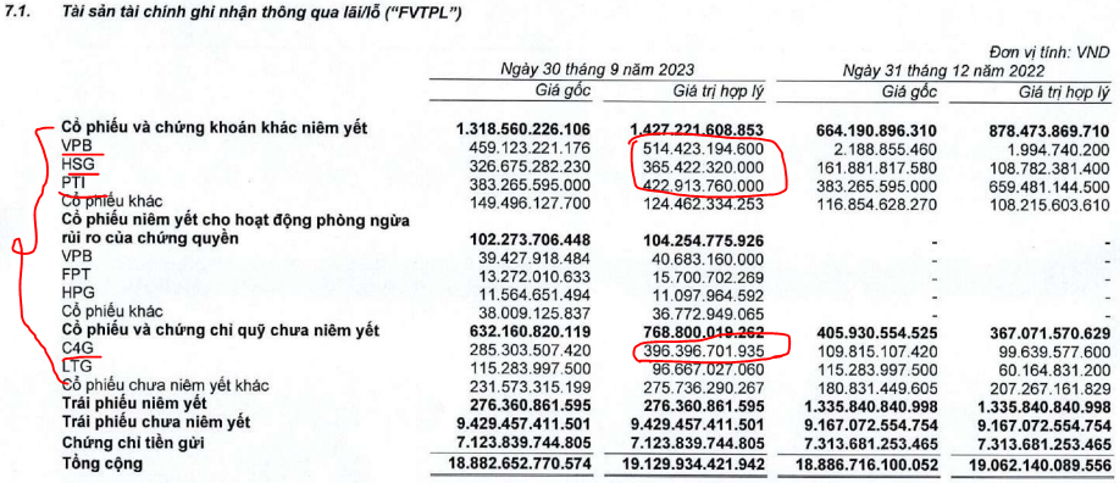

Bóc tách sâu hơn về mảng FVTPL (tự doanh) của VND chúng ta có thể thấy công ty dồn trọng tâm chính trong tài sản tự doanh của mình là sản phẩm trái phiếu và chứng chỉ tiền gửi. Cụ thể trong 19,130 tỷ đồng tài sản tự doanh thì công ty dành 9,706 tỷ đồng đầu tư kênh trái phiếu, dành 7,124 tỷ đồng đầu tư vào chứng chi tiền gửi và còn lại khoảng 2,300 tỷ đồng đầu tư vào kênh cổ phiếu (Hình 4)

Như vậy ngoài khoản 2,300 tỷ tự doanh vào chứng khoán sẽ biến động theo tình hình thị trường cũng như hiệu quả của danh mục nắm giữ của công ty ( chiếm khoảng 12% ) thì phần còn lại là kênh trái phiếu và chứng chỉ tiền gửi sẽ mang lại lợi nhuận ổn định cho VND với mức lợi nhuận gộp khoảng 300-400 tỷ đồng mỗi quý.

Như vậy việc dự phóng được cho khoản 2,300 tỷ đồng tự doanh vào chứng khoán chúng ta có thể phần nào định lượng được lợi nhuận cho mảng tự doanh của công ty. Nhìn vào danh mục cổ phiếu nắm giữ của VND chúng ta có thể thấy chiếm tỉ trọng chính là các cổ phiếu như VPB, HSG, PTI và chứng chỉ quỹ của C4G, cụ thể như hình 5 dưới

Trong 3 mã cổ phiếu nắm giữ chính thì có PTI đang tăng khá mạnh trong tháng 10 với mức tăng gần 20% từ 32k/cp lên khoảng 38k/cp) thì 2 mã còn lại là VPB, HSG đều giảm khá nhiều trong tháng 10 cùng thị trường chung nhưng gần đây cũng phục hồi khá tốt khi thị trường chung phục hồi và theo chúng tôi 2 mã này cũng là 2 mã khá ổn để nắm giữ nếu thị trường chung ổn định trở lại. Như vậy khả năng rất cao là trong Q4 hiện tại thị trường chung sẽ đi ngang trong vùng 1050-1150 thì mảng cổ phiếu của VND sẽ ít nhất không lỗ, còn để tăng tốt như Q3 vừa rồi là khá khó. Chúng tôi kỳ vọng con số lợi nhuận tổng mảng tự doanh trong Q4 có thể đạt 450-500 tỷ đồng.

II. Tiềm năng và những điều đáng chú ý về VND

Như phân tích ở phần trên về báo cáo tài chính mới nhất của VND chúng tôi đã phần nào phân tích tình hình kinh doanh từng mảng của công ty. Dưới đây chúng tôi sẽ bổ sung và tổng hợp lại tiềm năng của từng mảng trong quý tới của năm 2023:

- Với mảng tự doanh chúng tôi đã bóc tách và phân tích chi tiết ở trên với 3 mục chính là trái phiếu, chứng chỉ tiền gửi và đầu tư cổ phiếu. Với mục chứng chỉ tiền gửi và đầu tư cổ phiếu chúng tôi đã phân tích kỹ ở trên, Còn lại có một số lưu ý với mục trái phiếu khi đa phần trái phiếu của VND nắm giữ là trái phiếu doanh nghiệp (trên 90% tỷ trọng trái phiếu là trái phiếu doanh nghiệp) trong đó chủ yếu là trái phiếu của Trung Nam. Đây là công ty làm về năng lượng và trước nay vẫn có nhiều thông tin lo ngại cho khoản đầu tư này với nguy cơ trái chủ không trả được lãi cũng như không có năng lực đáo hạn. Tuy nhiên đến hiện tại theo thông tin từ công ty thì trái chủ vẫn đang hoàn thành các trách nhiệm của mình về trả lãi cũng như có năng lực đáo hạn khi đến hạn. Dù sao đây vẫn là rủi ro tiềm tàng nên chúng tôi cũng sẽ chiết khấu phần nào khi định giá với VND. Khi đầu tư chúng ta cũng cần cập nhật với các thông tin này để có update sớm nhất vì đây là yếu tố ảnh hưởng khá nhiều tới VND do chiếm dụng lượng vốn lớn. Quay trở lại mảng tự doanh chung thì chúng tôi đã dự phóng lợi nhuận gộp trong Q4 của VND khoảng 450-500 tỷ đồng với giả định thị trường chung sẽ đi ngang trong hơn một tháng tới.

- Mảng tiếp theo là mảng cho vay, đây là mảng từng là thế mạnh của VND trong chu kỳ trước và cũng là mảng mà công ty còn rất nhiều dư địa tăng trưởng (hiện cho vay/VCSH mới khoảng 70% trong khi tối đa là 200%). Tuy nhiên với khó khăn trong ngắn hạn của thị trường tại Q4-2023 thì khả năng rất cao mảng cho vay sẽ chững lại về lợi nhuận do nhu cầu sử dụng margin của thị trường giảm sút. Chúng tôi dự phóng mảng cho vay có thể đạt 250-300 tỷ đồng lợi nhuận gộp, cao hơn so với cùng kỳ nhưng thấp hơn Q3-2023.

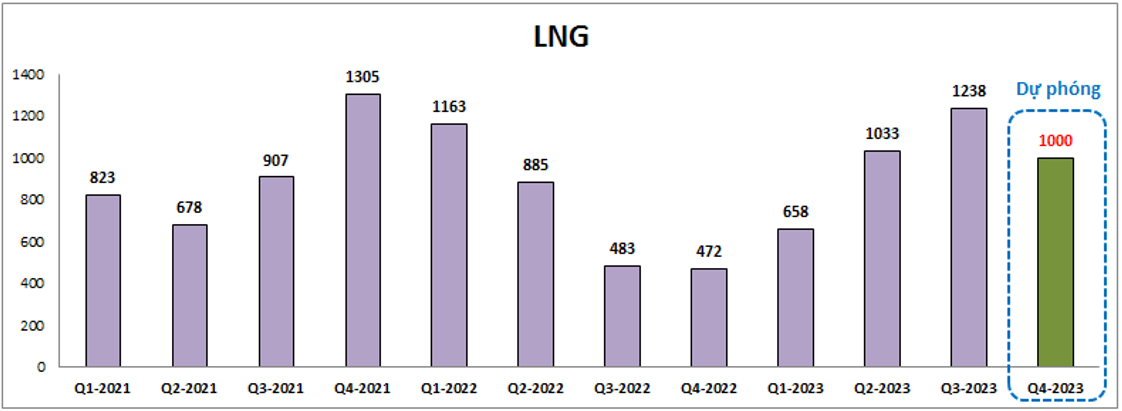

- 2 mảng chính còn lại là mảng môi giới và mảng HTM thì với mảng HTM đặc thù sẽ là mảng mang lại lợi nhuận ổn định cho công ty, nhất là khi vốn đầu tư vào mảng HTM không có sự biến động nhiều nên lợi nhuận mảng HTM cũng có xu hướng duy trì ở mức khoảng 150-160 tỷ đồng lợi nhuận gộp cho Q4 này. Về mảng môi giới thì cũng khá giống với mảng cho vay, đây là mảng sẽ ảnh hưởng lớn bởi thị trường chung, nhất là thanh khoản của thị trường. Trong tháng 10 và nửa đầu tháng 11, thanh khoản của toàn thị trường đã giảm khá nhiều so với trung bình Q3-2023. Cụ thể mức thanh khoản trung bình hiện tại chỉ bằng 2/3 thanh khoản trung bình của Q3. Như vậy nếu trong nửa quý còn lại của Q4 không có đột biến về thanh khoản thì khả năng cao lợi nhuận gộp của mảng môi giới cũng sẽ giảm so với Q3 gần nhất. Cụ thể lợi nhuận gộp mảng môi giới trong Q4 có thể đạt khoảng 85 tỷ đồng.

Với những phân tích và dự phóng ở trên thì chúng ta có thể tổng hợp lại tổng lợi nhuận gộp đóng góp của 4 mảng chính cho VND là khoảng 950-1,050 tỷ đồng, cao hơn khá nhiều so với con số 472 tỷ đồng cùng kỳ, nhưng chỉ tương đương con số công ty đạt được trong Q2-2023 và thấp hơn Q3-2023. (Hình 6)

Ngoài yếu tố kết quả kinh doanh trong các quý tới sẽ ảnh hưởng tới giá cổ phiếu thì diễn biến của thị trường chung cũng sẽ ảnh hưởng rất lớn tới các cổ phiếu ngành chứng khoán. Như bài viết gần nhất về SHS và SSI chúng tôi cũng đã đề cập rằng các cổ phiếu ngành chứng khoán sẽ có diễn biến giá đồng pha với thị trường chung nhưng có biên độ mạnh hơn.

Ngoài ra trong thị trường hồi phục các công ty chứng khoán có tỉ trọng tự doanh là cổ phiếu với các mã tăng mạnh chiếm tỉ trọng cao hoặc mảng cho vay tăng trưởng mạnh sẽ thường có biến động giá lớn hơn (thị trường tăng sẽ tăng tốt hơn và ngược lại khi thị trường giảm sẽ giảm mạnh hơn). Với VND chúng tôi thấy công ty thuộc nhóm tăng trưởng theo cách an toàn giống SSI khi tỉ trọng cổ phiếu ở mức thấp và mảng cho vay cũng tăng trưởng ở mức vừa phải nhưng vững chắc. Vì vậy trong thị trường hồi thì tốc độ tăng của VND là không ấn tượng bằng các cổ phiếu chứng khoán có tỉ trọng cổ phiếu cao như SHS, VCI,… hay các công ty có tốc độ tài sản cho vay tăng trưởng mạnh như BSI, CTS,… Nhưng ngược lại mức biến động của VND sẽ ở mức ít hơn và ổn định hơn, qua đó phù hợp với dòng tiền đầu tư lớn, view theo biến động của thị trường chung.

III. Tổng kết và định giá

Với những phân tích ở trên chúng ta có thể thấy VND vẫn sẽ tăng trưởng tốt so với cùng kỳ trong Q4 tới và mảng sẽ ảnh hưởng lớn nhất tới KQKD của công ty chính là mảng tự doanh. Đây cũng là mảng cần được chú ý với các thông tin liên quan tới trái phiếu Trung Nam mà công ty đang nắm giữ với tỉ trọng cao.

Dù có phần nào chút rủi ro với trái phiếu Trung Nam nhưng chúng tôi vẫn đánh giá khá cao về nội tại của VND cũng như định hướng phát triển của doanh nghiệp. Trong các năm tới VND sẽ vẫn là công ty nằm trong top 5 về thị phần ngành chứng khoán. Còn về diễn biến giá thì VND cũng như các công ty chứng khoán khác trong ngành sẽ có diễn biến giá đồng pha với thị trường và là nhóm ngành sẽ dẫn dắt cho thị trường trong thời gian tới.

Với giả định thị trường sẽ diễn biến sideway trong thời gian tới thì chúng tôi cho rằng mức giá phù hợp với VND trong quý tới sẽ là khoảng 22-25k/cp

– Link room telegram miễn phí: https://t.me/cknuocmam

– Đăng kí dịch vụ tư vấn: https://langtubuonnuocmam.com/dich-vu

———-Team LTBNM tổng hợp và phân tích ————-