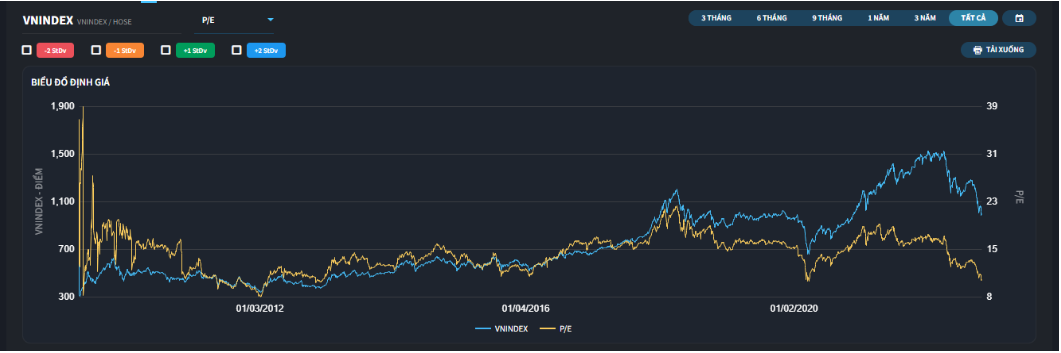

Đóng cửa ngày 27/10/2022, VNIndex lại thêm một lần test đáy và đóng cửa ở con số 1028.01 (Hình 1). Như vậy, với số điểm này thì thị trường chúng ta đang ở mốc PE tương đương 10.5 lần – tương tự như những ngày Covid mới xảy ra. Còn nhớ, trong 2 năm 2020 – 2021 nhiều nhà đầu tư đã hưởng thành quả từ cơn sóng thần này, và lịch sử cũng cho thấy mỗi lần PE về 10 (Hình 1) là sẽ có sóng hồi mạnh mẽ ngay sau đó. Vậy lần này, PE về 10 có phải là món quà của thượng đế không? Hay có nhiều điều cần chúng ta xem xét và đánh giá thận trọng hơn?

Để làm rõ vấn đề này, chúng tôi sẽ điểm lại và so sánh một số vấn đề khác biệt giữa hai thời kì. Tóm tắt như bảng 2 dưới:

| Chỉ tiêu | Covid năm 2020 | Hiện tại |

| Dòng tiền | Các ngành kinh doanh bị tắc nghẽn dần đến dòng tiền đổ dồn về thị trường chứng khoán. | Quay trở lại thời kì sản xuất kinh doanh như trước dịch, thanh khoản sụt giảm 60% |

| Lãi suất và tỷ giá | Lãi suất rẻ, tỷ giá không căng thẳng.Các NHTW liên tục giảm lãi suất và bơm tiền | Lãi suất tăng theo FED và liên tục lập đỉnh, tỷ giá liên tục lập đỉnh mới,dự trữ ngoại hồi có dấu hiệu căng thẳng.Các NHTW liên tục tăng lãi suất và hút tiền về |

| Lợi nhuận các công ty | Nhiều ngành được hưởng lợi nhờ Covid: Thép, phân bón, ngân hàng,bds…đem lại mức tăng trưởng lợi nhuận vượt trội cho nhiều ngành | Đa số các ngành đang và đã đi qua chu kì đỉnh lợi nhuận và bước vào 1 năm tăng trưởng lùi. |

| Trái phiếu doanh nghiệp | Không có vấn đề | Tắc thanh khoản mạnh mẽ, nhiều vụ thanh tra bắt bớ ảnh hưởng tâm lý thị trường |

Bảng trên đã tóm tắt đầy đủ các thông tin, phần sau chúng tôi sẽ đưa ra các phân tích của mình.

I. Thời kì Covid

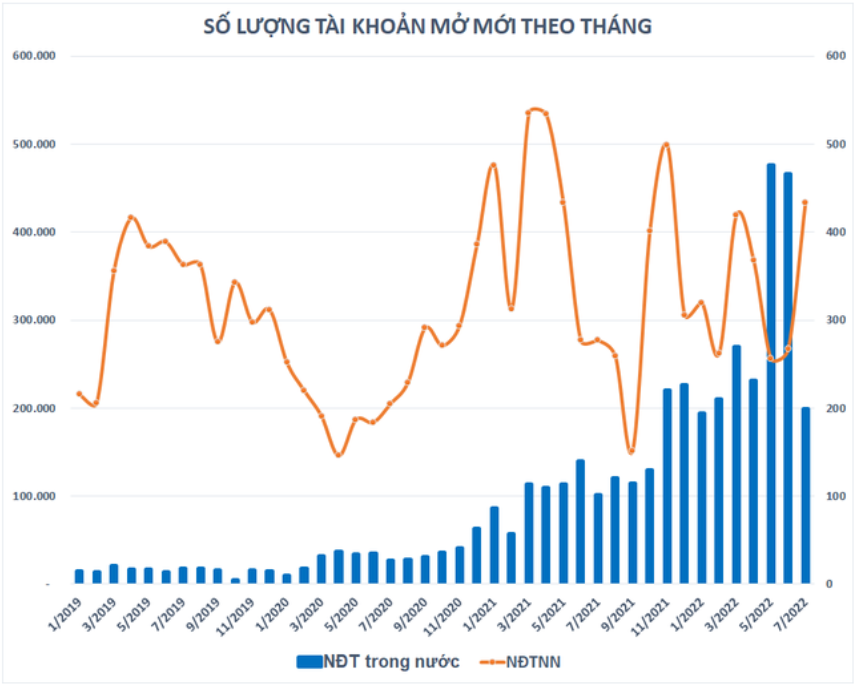

Còn nhớ trong 2 năm vừa qua, nhân tố kéo giá thị trường mạnh mẽ nhất chính là đến từ dòng tiền. Trong giai đoạn đó, dòng tiền không chảy được vào các kênh sản xuất kinh doanh do các biện pháp mạnh từ Chính phủ để phòng chống dịch Covid. Nhà đầu tư cá nhân liên tục mở tài khoản, dòng tiền lớn liên tục đổ vào kênh chứng khoán bởi đây là kênh duy nhất sinh lời hiệu quả trong giai đoạn đó. (Hình 3)

Không chỉ thế, giai đoạn đó lãi suất cho vay rất rẻ cũng kích thích người người vay tiền đầu tư. Theo quan sát của chúng tôi, chỉ có số ít người trung niên và lớn tuổi là vẫn duy trì kênh gửi tiết kiệm trong giai đoạn này với lãi suất rất thấp, còn những người trẻ hơn thì đều chọn chứng khoán với kì vọng nhân đôi, nhân ba tài khoản. Dòng tiền lớn này tiếp tục đổ dồn vào VNIndex, nên chúng ta được sống trong thời kì tăng giá rất mạnh.

Các kênh đầu tư khác như gửi tiết kiệm, trái phiếu, vàng hay đô đều không đem lại lợi suất cao khi đặt cạnh kênh chứng khoán. Có chăng chỉ có kênh Bất động sản là có khả năng so bì trong năm 2021. Các nhà đầu tư bắt đầu săn lùng các miếng đất đẹp, chiết khấu đủ sâu do Covid, và đầu cơ liên tục khiến thị trường bất động sản bắt đầu nóng dần lên. Nhanh nhẹn nắm bắt cuộc chơi, nhiều công ty BĐS bắt đầu phát hành trái phiếu khối lượng lớn nhằm huy động vốn, lợi dụng thị trường giá lên để tối ưu hóa lợi nhuận. Có thể nói trong giai đoạn này bên cạnh thị trường chứng khoán thì thanh khoản thị trường BĐS và trái phiếu doanh nghiệp cũng nóng không kém.

Thêm một yếu tố củng cố niềm tin của thị trường đó là các ngành liên tục hưởng lợi hậu Covid. Có thể điểm qua một số ngành lớn như:

- Bất động sản: Dân chúng dư dả lãi từ đầu tư chứng khoán để đầu cơ và đầu tư nhà cửa.

- Chứng khoán: Lãi lớn từ tự doanh, môi giới khi thanh khoản thị trường tăng trưởng vượt bậc.

- Nhóm ngành chu kỳ như thép, phân bón,hóa chất,thủy sản,dệt may…: Hưởng lợi từ giá tăng và nhu cầu tăng. Mỗi nhóm ngành có thời gian hưởng lợi khác nhau nhưng đều trong 2 năm 2020-2021 là thời gian trong và hậu covid

- Sản xuất kinh doanh: Tăng trưởng trên mức nền thấp của năm 2020 phải giãn cách xã hội thời gian dài.

Vì vậy, có thể nói sự bùng nổ của thị trường chứng khoán trong 2 năm vừa qua là “thiên thời, địa lợi, nhân hòa”. Với những yếu tố như vậy, nên khi PE về 10 và lợi nhuận tương lai tăng trưởng đã là mức quá hấp dẫn để đầu tư cả ngắn hạn lẫn dài hạn.

Vậy sau lần co giật từ đỉnh 1.500 về dưới mốc 1.000 như hiện tại, PE lại một lần nữa chạm mốc 10 thì mọi sự còn hấp dẫn như trước không?

II. Hiện tại

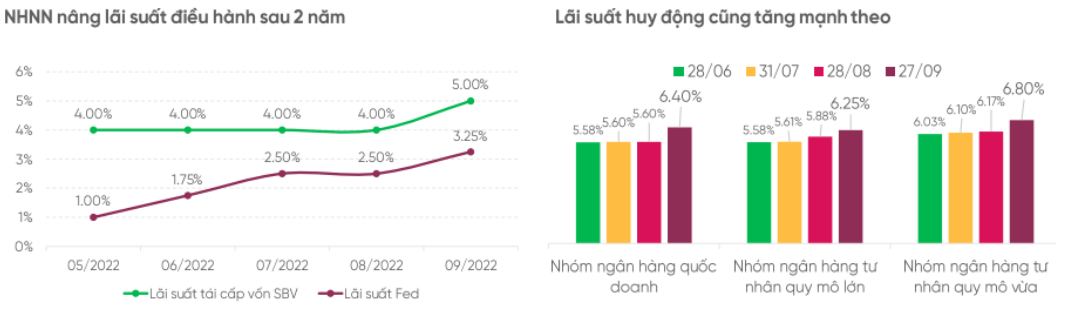

1. Dòng tiền – yếu tố quan trọng nhất dẫn dắt cho thị trường 2 năm vừa qua – đã rời bỏ thị trường để lan tỏa ra các nguồn kênh khác. Số lượng mở mới của nhà đầu tư cá nhân sụt giảm mạnh, nguồn tiền trở lại với sản xuất kinh doanh thông thường. Lãi suất liên tục tăng cao khiến nhiều nhà đầu tư rút vốn, tìm kênh đầu tư an toàn hơn là gửi tiết kiệm. Đến cuối tháng 10, Ngân hàng Nhà nước tăng loạt lãi suất điều hành thêm từ 0,5% – 1% và quay trở lại mức trước Covid. Dòng vốn giá rẻ đã hết, cùng với đó là các ngân hàng hết room tín dụng không giải ngân đã khiến thanh khoản trên thị trường sụt giảm đáng kể. (Hình 4)

2. Sự tắc nghẽn thanh khoản:

Một loạt các vấn đề xảy ra dồn dập bao gồm:

+ Lãi suất tăng cao nhưng room tín dụng nhỏ giọt.

+ Thị trường BDS qua giai đoạn nóng sốt và bắt đầu có hiện tượng thanh khoản rất kém.

+ Giá BDS tăng quá nóng trong 2 năm qua.

+ Siết huy động trái phiếu.

Sau sự kiện Tân Hoàng Minh, các sai phạm trong khâu phát hành trái phiếu dần được đưa ra ánh sáng. Lúc này, các Tổ chức phát hành (doanh nghiệp), Tổ chức Bảo lãnh phát hành (ngân hàng, công ty chứng khoán) phải đứng ra mua lại số trái phiếu từ trái chủ. Nguồn tiền sẽ đến từ hoạt động tài chính, các nguồn thu hợp pháp khách để thanh toán đầy đủ, đúng hạn mua trái phiếu.

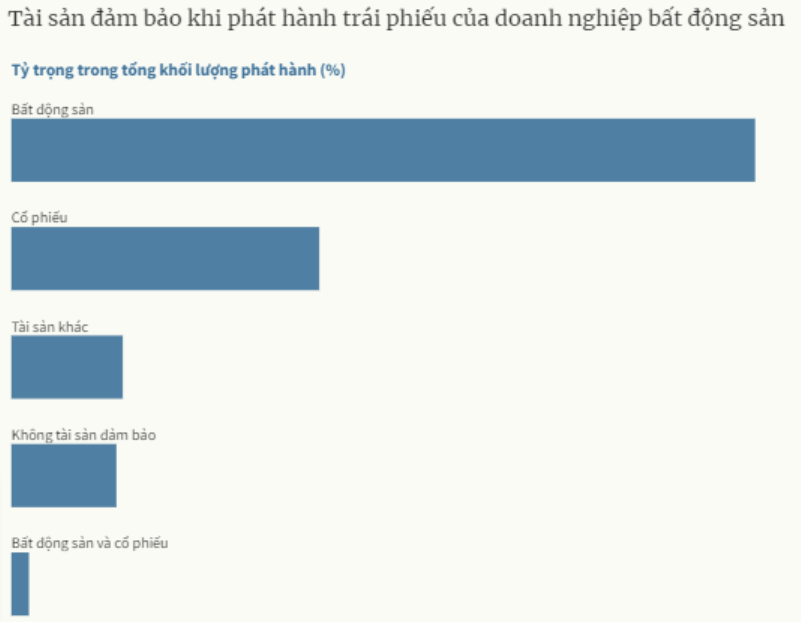

Nhìn biểu đồ dưới đây, không khó để thấy bất động sản và cổ phiếu là 2 tài sản đảm bảo chiếm tỷ trọng lớn nhất, nhưng BĐS lại là tài sản khó bán nhất. Vì vậy, để đảm bảo dòng tiền trả nợ cho trái chủ, thì cổ phiếu là tài sản có tính thanh khoản cao phải được đem ra bán đầu tiên. Đây cũng chính là lí do việc tắc nghẽn tại thị trường trái phiếu ảnh hưởng trực tiếp đến thanh khoản của thị trường chứng khoán như hiện tại. Trung bình mỗi phiên hiện tại chỉ vào khoảng 6-7k tỷ cho thấy dòng tiền lớn đã tìm những nơi trú ẩn khác thay vì chứng khoán. (Hình 5)

Link: https://thesaigontimes.vn/trai-phieu-dao-han-thu-thach-nang-luc-tra-no-doanh-nghiep-bat-dong-san/

https://vnexpress.net/rui-ro-tiem-an-sau-hai-nam-bung-no-trai-phieu-doanh-nghiep-4472919.html

Chúng ta đều biết dòng tiền trên các thị trường tài chính có sự liên thông nhau nhất định .Tình trên trên thị trường BDS hiện tại là rất thiếu thanh khoản, số người mua rất ít và bắt đầu xuất hiện hiện tượng các chủ đầu tư tung ra các chương trình khuyến mại với mức chiết khấu rất cao lên đấy vài chục % nếu khách hàng nộp tiền sớm(hiện tượng chưa bao giờ có). Vấn đề lớn nhất thị trường gặp phải hiện tại chính là THANH KHOẢN.

3. Lãi suất tăng cao khiến tham chiếu định giá cũng phải thay đổi. Nếu thì tại thời điểm covid p/e thị trường chỉ có 10 và bây giờ cũng vậy. Tuy nhiên khi đó có 2 yếu tố khác biệt lớn:

– Lãi suất duy trì thấp, ở VN chỉ quanh 5-6%/năm. Nếu lấy quy tắc 72 thì với mức lãi suất 5,5%, p/e của việt gửi tiết kiệm là 13 , giả sử 1 cổ phiếu có p/e=10 và dự báo tăng trưởng lợi nhuận tương lai có thể được coi là rất hấp dẫn,tuy nhiên hiện tại lãi suất đã tăng lên 9%, nghĩa là gửi tiết kiệm chỉ cần 8 năm là nhân 2 số vốn, lúc này với cổ phiếu kia, vẫn với p/e 10 nó ko còn hấp dẫn như trước nữa.Tức là về nguyên tắc, toàn bộ thị trường sẽ phải chiết khấu xuống sâu.

– Lợi nhuận có tăng trưởng trong tương lai: Nếu ngày trước, các con số trên BCTC củng cố niềm tin tăng trưởng nhờ phần lớn các ngành trên sàn đều được lợi nhờ covid thì nay câu chuyện đã khác. Không khó để điểm qua 1 loạt:

+ Ngành chứng khoán quý 3/2022 sẽ bắt đầu 1 năm tăng trưởng lùi,do thanh khoản và thị trường đã qua thời kì đỉnh cao.Nếu như năm ngoái thanh khoản khoảng 25k tỷ thì hiện tại chỉ xoanh quanh 10-15k tỷ và sẽ còn tụt dần trong thời gian tới .

+ Các ngành như phân bón,thép giá cả và đầu ra cũng gặp khó khăn,không còn mức giá cao như cùng kì và sản lượng bán hàng cũng suy giảm.Quý 3 nền thấp sẽ là quý tăng trưởng cuối cùng của ngành phân bón,

+ Ngành dệt may,gỗ,gia dụng xk… sẽ suy giảm bắt đầu từ quý 3, 4 do lạm phát cao. Nhu cầu các mặt hàng xuống thấp. Hiện tại đã xuất hiện các trình trạng thiếu đơn hàng.

+ Ngành BDS chu kì đi xuống sẽ bắt đầu từ quý 4 và nhiều hơn vào quý 1/2023 cho đến toàn 2023 ,đến trễ do sự hạch toán các hợp đồng bán nhà cũ .Hiện thị trường BDS đang mất thanh khoản và bắt đầu bước vào mùa đông dự kiến có thể kéo dài bằng năm.

…Còn nhiều ngành khác.

Như vậy khác với covid ,mặc dù vẫn p/e 10 nhưng lợi nhuận tương lai của đa số ngành lại được dự báo sẽ đi xuống chứ không phải đi lên.

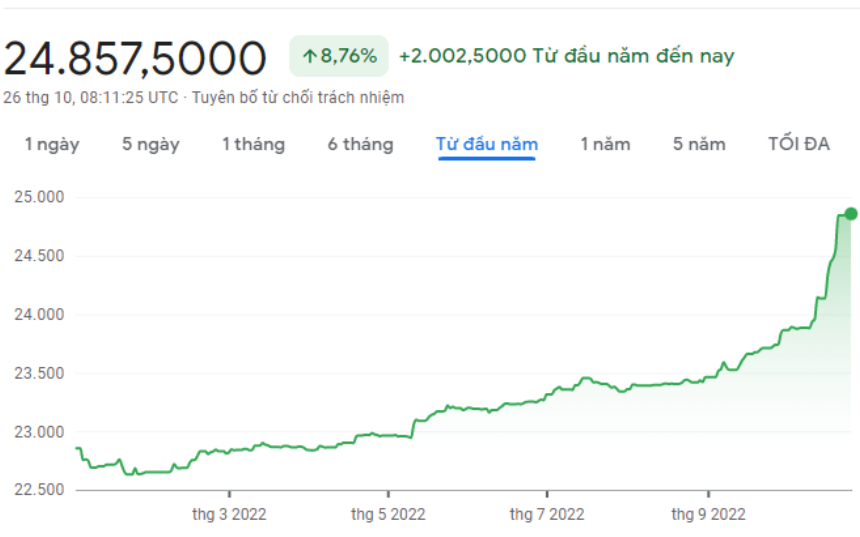

Ngoài ra, chúng tôi cũng quan tâm đến tình hình tỷ giá đang liên tục lập đỉnh trong giai đoạn gần đây. Ngân hàng Nhà nước sẽ phải có những biện pháp mạnh tay hơn trong bối cảnh VNĐ đang mất giá, và một trong số đó là đánh đổi giữa tăng trưởng kinh tế và phá giá đồng tiền. (Hình 6)

Trong 2 bài phân tích trước, chúng tôi đã lưu ý đến vấn đề này, nhà đầu tư quan tâm có thể đọc lại báo cáo cũ của chúng tôi:

Tổng kết lại, thời điểm hiện tại khó khăn đang bủa vây thị trường chúng ta. Dòng tiền rút khỏi thị trường, BĐS và trái phiếu tắc nghẽn, các vụ án sai liên tục được đưa ra ánh sáng, đồng tiền mất giá dù lãi suất vẫn đang tăng,… Đây chính là những điểm khác nhau lớn nhất giữa thời điểm tháng 3/2021 và tháng 10/2022 dù PE đang chiết khấu về vùng 10 như nhau.

III. So sánh định giá

Như vậy, không khó để đưa ra kết luận, giai đoạn Covid với mức lãi suất 5-6% thi mốc PE = 10 của thị trường là rất hấp dẫn trong cả ngắn và dài hạn. Thực tế cũng chứng minh VNIndex tăng 85% nhưng rất nhiều cổ phiếu tăng gấp đôi, gấp ba hoặc thậm chí cao hơn.

Tuy nhiên, với lãi suất đang có xu hướng tiến về mốc 9 – 10% như hiện nay thì PE ở mốc 10 chưa phải quá hấp dẫn. Bởi theo chúng tôi đánh giá và phân tích ở trên, EPS của các doanh nghiệp trên sàn nhiều khả năng sẽ giảm trong năm 2023, khiến cho PE hiện tại vẫn chưa chiết đủ rẻ để dòng tiền thông minh quay trở lại. Theo chúng tôi ước tính, nhiều khả năng với môi trường lãi suất tăng như hiện nay,dù là cùng con số PE = 10, nhưng nội tại thị trường đã thay đổi khiến cho con số này không còn hấp dẫn như giai đoạn Covid,trái với đa số quan điểm hiện tại.. Chúng tôi cho rằng động lực đi lên của thị trường chỉ được giải quyết khi một trong các vấn đề sau bớt căng thẳng:

- Dòng tiền quay trở lại

- Tình hình thị trường trái phiếu và thị trường bất động sản bớt căng thẳng,có sự cải thiện về thanh khoản.

Lãi suất và lạm phát tạo đỉnh, từ đó đà tăng lãi suất giảm bớt và tỷ giá cũng bớt căng thẳng.

– Chiến tranh Nga-Ukraine chấm dứt, từ đó khai thác dòng chảy chuỗi cung ứng..

Quý nhà đầu tư cần quan sát kĩ các vấn đề vĩ mô trên, ngược lại khi chưa xuất hiện các yếu tố này thì đa phần các đợt tăng sẽ chỉ là bulltrap.

-Link room telegram miễn phí: https://t.me/cknuocmam

———-Team LTBNM tổng hợp và phân tích ————-